[罗戈导读]2020年1月20日公司发布2019年度业绩预增公告。

[罗戈导读]2020年1月20日公司发布2019年度业绩预增公告。

预计2019年年度实现归属于上市公司股东的净利润与上年同期相比,将增加5,978.76万元到6,645.79万元,同比增长45.2%到50.3%。归属于上市公司股东的扣除非经常性损益的净利润与上年同期相比,将增加4,494.82万元到5,057.32万元,同比增长33.0%到37.1%

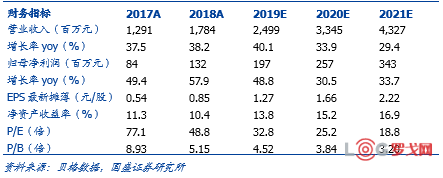

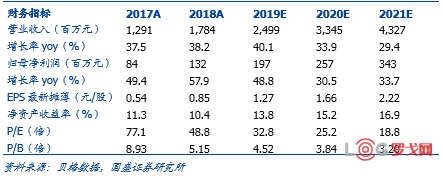

业绩预告符合预期。经财务部门初步测算,预计2019年年度实现归属于上市公司股东的净利润与上年同期相比,将增加5,978.76万元到6,645.79万元,归母净利润增长至19,194.39万元-19,861.42万元,同比增长45.2%到50.3%,第四季度归母净利润为4,774.15 万元-5,441.18 万元,同比增长72.73%-96.86%。业绩高增长主要系公司强化内部管理体系,优化经营结构,19年并购了镇江宝华物流有限公司、上海振义企业发展有限公司、天津市东旭物流有限公司,带动收入及净利润增长。非经常性损益金额税后约为1,100万元,较18年增加约1,500万元,主要是由于18年处置商誉及19年新增政府补贴。

业务全国布局完善,发展韧性更强。公司仓储运输“七大集群”长江(南京、镇江、张家港、太仓、连云港)的布局基本形成。除精细化工外,公司相继拓展新能源、半导体、快消等领域,发展韧性更强。近期收购山东华瑞特,补充公司现有的仓储服务区域,覆盖区域加深。行业监管趋严为公司这样专业的危化品库运营企业并购发展获得良好的契机,我们预计后续收购仍将持续,进而带动公司发展。

股权激励彰显信心。公司发布股权激励计划,拟授予激励对象的限制性股票数量为288.00万股,解锁条件为以2018年净利润为基数,2019年净利润增长率不低于33.00%,2020年净利润增长率不低于70.24%,2021年净利润增长率不低于114.50%,2022年净利润增长率不低于170.27%,预计复合净利润增速为28%,股权激励彰显信心。