[罗戈导读]本篇报告我们再次聚焦时效件业务,重点解读:1)国内时效件市场空间;2)顺丰时效件为何超预期增长?3)顺丰时效件的竞争壁垒在哪里?

[罗戈导读]本篇报告我们再次聚焦时效件业务,重点解读:1)国内时效件市场空间;2)顺丰时效件为何超预期增长?3)顺丰时效件的竞争壁垒在哪里?

今年以来,顺丰控股一直是我们重点跟踪推荐标的,其业务数据表现也十分出色,尤其是公司时效件业务表现超市场预期,本篇报告我们再次聚焦时效件业务,重点解读:1)国内时效件市场空间;2)顺丰时效件为何超预期增长?3)顺丰时效件的竞争壁垒在哪里?

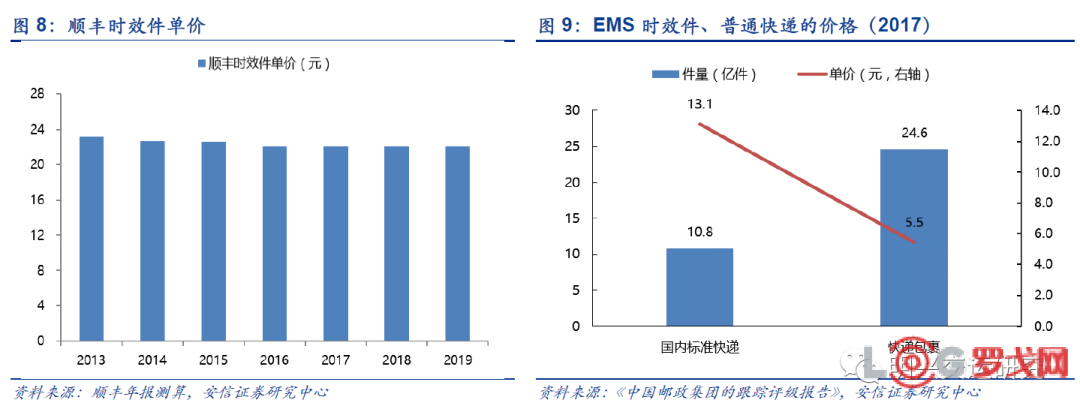

时效件市场规模近千亿,顺丰占据行业主导地位。我们测算2019年全国时效快递件量规模约47亿件,收入规模约840亿元。从企业需求端来看,我国时效件总量较美国还有73%的增长空间。顺丰与EMS为时效件市场龙头,市占率分别55%、26%,顺丰占据主导地位。时效件定价显著高于电商快递,顺丰/MES时效件单票价格分别为22元/13元,用户重视品质、价格敏感度低。

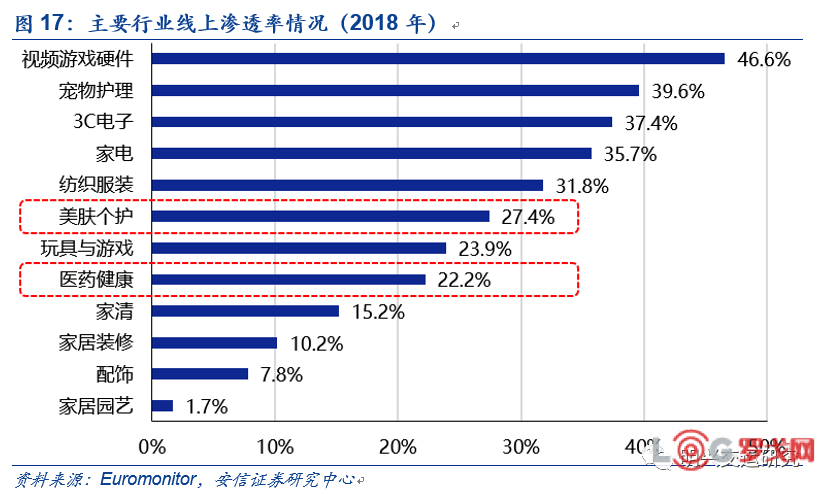

在高端电商需求推动下,时效件空间或进一步打开。当前传统商业加速向线上渗透,例如免税商品线上直邮、奢侈品、高端化妆品扩大线上销售等。线上渗透率的提升本质是商品销售在渠道端的再分配,我们认为这是一场不可逆的变革。对下游快递而言,高端电商产品需要相匹配的时效快递服务(快速、安全、优质服务),高客单价的商品通常对快递价格的容忍度也更高。总结来看,时效快递空间或因高端电商需求进一步打开。

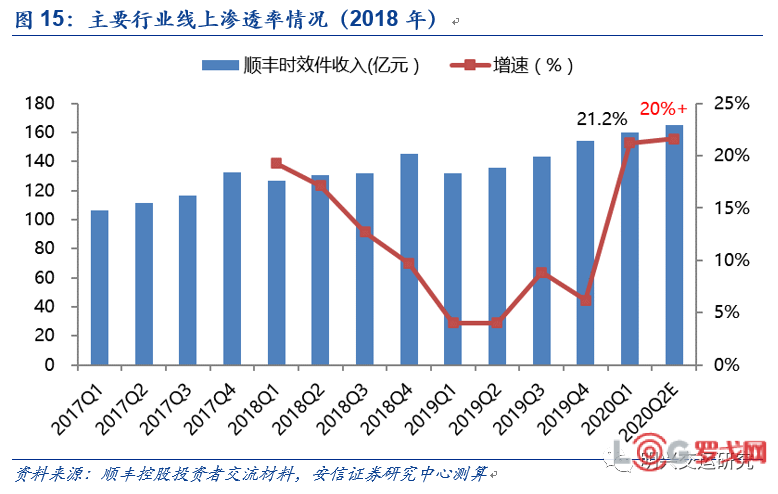

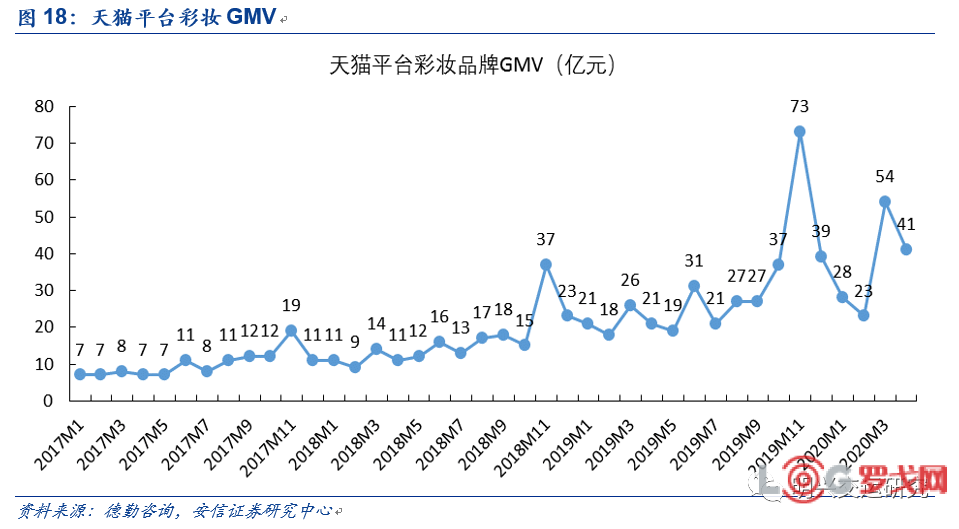

时效件构筑顺丰利润底盘,业绩有望受益持续改善。2019年顺丰时效件占营收的比重为50.4%,我们推算顺丰时效件的毛利率为25%,为公司盈利最优质的板块。2020Q1、Q2顺丰时效件连续保持20%+增长,我们认为主要受益于高端电商需求增长,包括3C电子、高价值服饰、医药健康、美肤个护等品类线上渗透率不断提升,同时公司供应链业务的发展也将带来新增时效件导入。根据德勤数据,2020年1-4月天猫彩妆销售额同比增长70%,我们对天猫商城36个中高端化妆品调研发现,约70%的品牌采用顺丰发货,我们认为在高端电商需求带动以及供应链业务推动下,顺丰时效件业务有望保持较快增长,业绩逐季度改善。

顺丰竞争优势显著,其他快递企业短期难以形成威胁。顺丰的竞争优势体现在:1)时效性高于同行,明确截止送达时间;2)具备长期稳定、优质的服务质量。顺丰的竞争壁垒主要来自两点:1)强大的空网(自有机队+枢纽机场建设);2)直营模式。其他快递企业短期难以对顺丰形成竞争威胁:1)通达系的加盟模式导致时效、稳定性难以保障。2)京东物流具备进入时效市场的天然条件,京东的优势在于自有员工能够保证服务品质,但时效表现相对而言较弱。

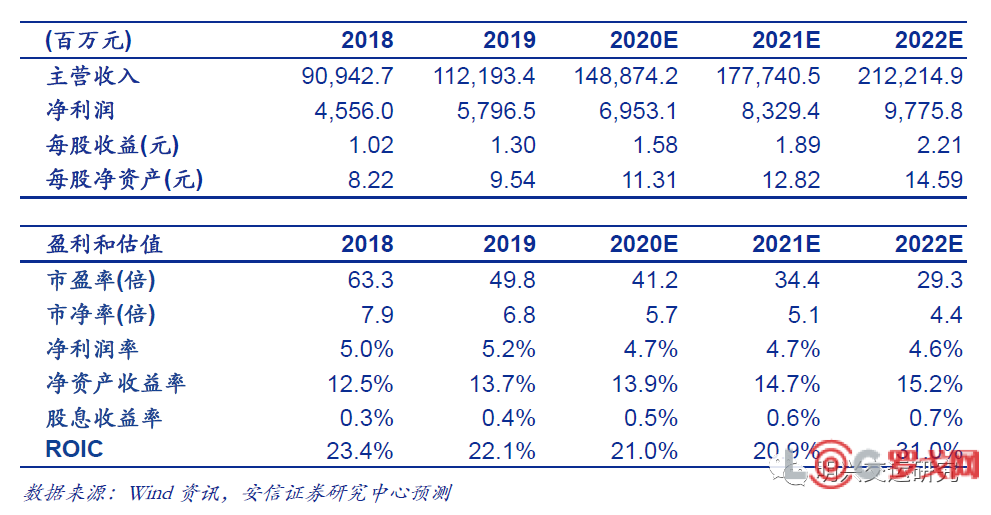

投资建议:短期顺丰时效件业务保持较快增长,业绩有望逐季度改善;长期看,公司通过差异化发展战略,除了在商务件领域继续保持主导地位外,加速向中高端电商件、产业物流端(B端)、国际供应链布局,逐步迈向综合物流服务商。国内物流市场规模全球第一,顺丰成长的空间足够大。考虑到公司时效件增长超预期,我们上调公司盈利预测,预计2020-2022年EPS为1.58、1.89、2.21元,对应PE 41、34、29x,我们中长期看好公司发展,维持“买入-A”评级。

■风险提示:宏观经济下滑或高端电商增长放缓,导致公司时效件增速下滑;新业务拓展不及预期;资本开支较高等。

1.1. 行业规模:2019年件量约47亿件,市场规模近千亿

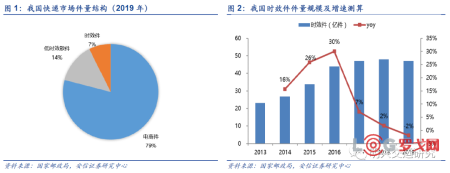

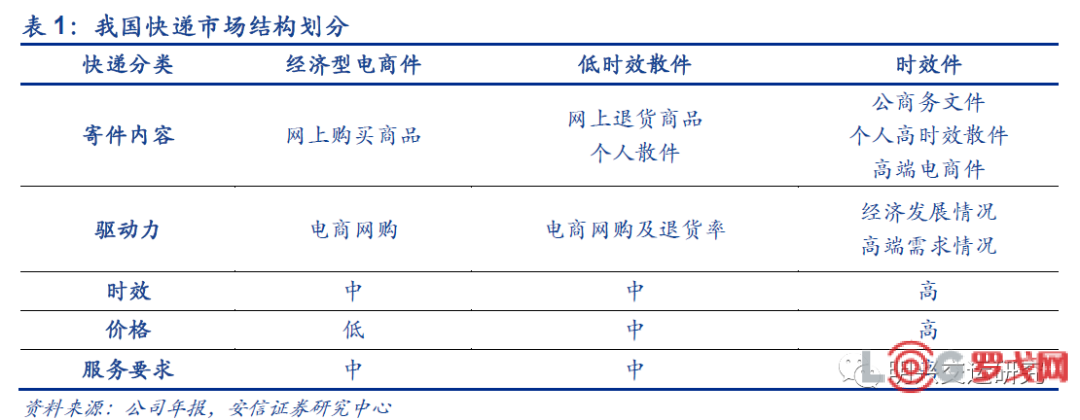

我国快递行业中时效件件量约47亿件,占比7%。根据我们对快递行业件量结构的拆分测算,2019年我国经济型电商件、低时效散件、时效快递市场规模分别为502、86、47亿件,行业占比分别为79%、14%、7%。从件量规模来看,时效件是占比最小的细分市场;从增长速度来看,2013-2019年时效件年均复合增速为12.5%,低于行业同期38.0%的增速。

时效件快递市场规模约846亿元。我们测算时效件快递平均单价为18元(顺丰时效件单价约22元、 EMS时效件单价约13元,其他企业价格参考EMS定价),则2019年时效件市场规模约846亿元,接近千亿规模。

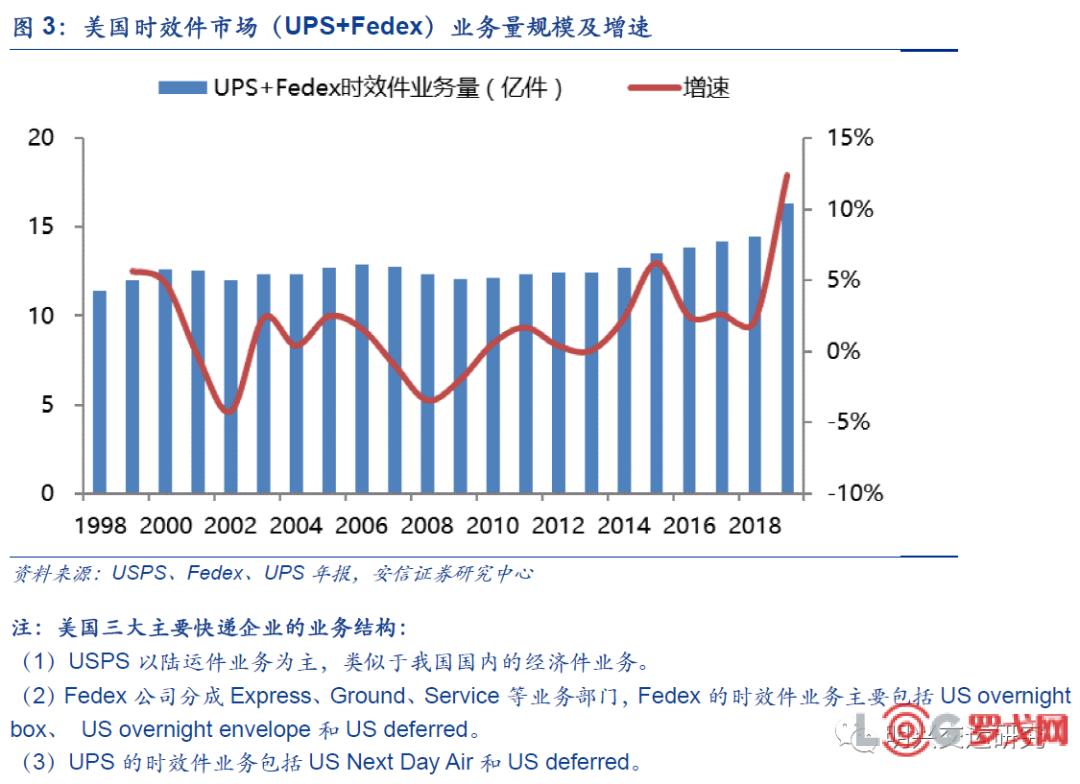

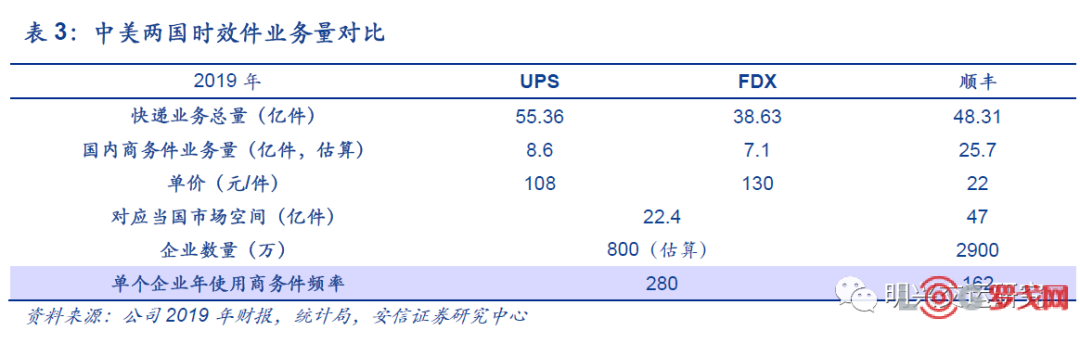

我们从企业使用商务件频率角度来看,对比美国,中国时效件仍有较大提升空间。美国快递行业为寡头垄断市场,Fedex、UPS、USPS三大巨头占据90%以上的市场份额,时效件快递主要为Fedex和UPS两家提供的隔夜件(overnight /nextday)和延迟件(deferred)。我们测算美国单家企业平均每年使用时效件280件,而中国仅为162件(约73%增长空间)。考虑到中、美之间时效件结构差异,美国时效件以公商务文件为主;而中国除了商务文件外,由高端电商带来的时效快递需求快速增长,我们认为中国时效件空间或更大。

1.2. 竞争格局:顺丰占主导地位

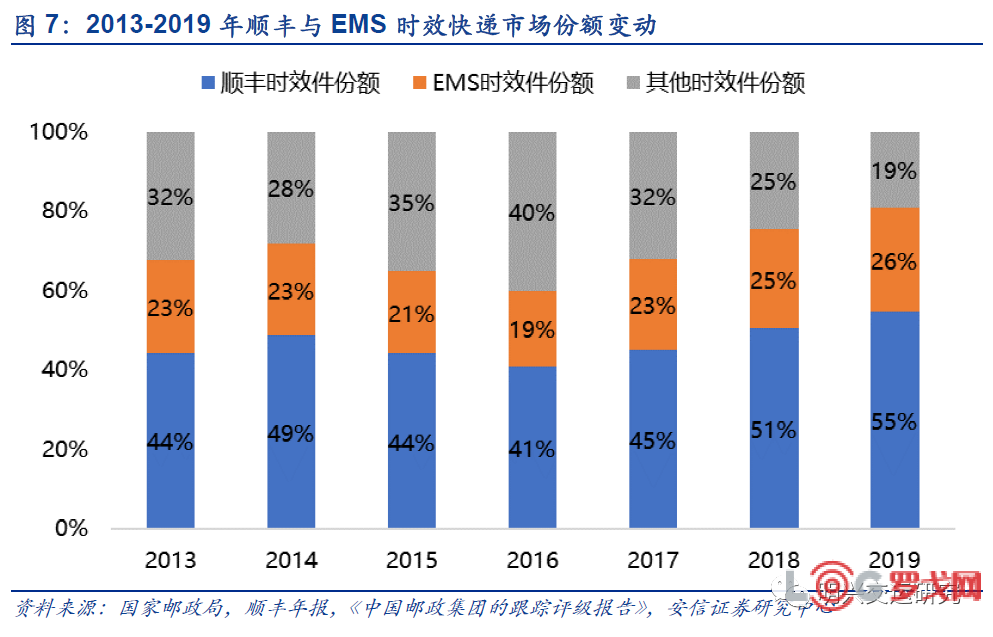

顺丰靠商务快递起家,树立时效件龙头标杆。根据顺丰2016年招股说明书披露,公司收入主要来源为国内商务快递市场,公司当时共有四款商务快递产品:顺丰即日、顺丰次晨、顺丰次日、顺丰隔日,产品时效较快、定价较高。尽管公司近几年不断拓展业务边界,但依然保持时效件市场龙头地位。公司当前时效产品主要包括顺丰次晨、顺丰标快。根据公司披露的时效件收入,我们假设单票时效件价格为22元,测算顺丰2019年时效件规模约为25.7亿件,市场份额55%。

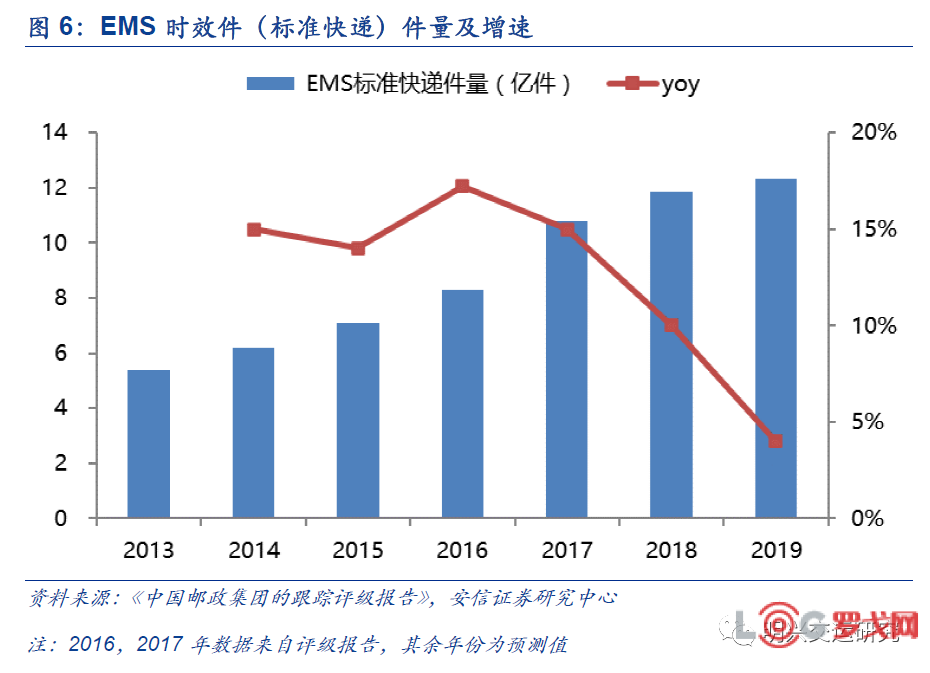

EMS凭借国营背景,同样稳居时效件头部地位。EMS(特快专递)为中国邮政集团子公司,根据中国邮政集团的债券跟踪评级报告,中国邮政在国内共提供3种形式的快递服务:标准快递、快递包裹、普通包裹。我们测算标准快递单件收费约为13元,属于时效件,主要寄递品类包括国家机关或企事业单位的公文、文件;快递包裹(快递包裹+普通包裹)单件收费约为4元,属于电商件。我们测算EMS 2019年时效件规模约12.4亿件,市场份额26%。

顺丰在时效件行业中占主导地位,顺丰与EMS件量份额合计达81%。近4年顺丰、EMS的在时效件市场的份额持续提升,呈现出稳定的双寡头竞争格局,其他企业在时效件的市占率不断萎缩。

1.3. 单票拆分:高定价与高固定成本

时效件定价显著高于电商快递,用户重视品质、价格敏感度低。时效件时效和服务的要求较高,通常用航空运输+末端直营派送,高成本带来高定价。以顺丰/MES为例,时效件单票价格分别为22元/13元,由于行业格局稳定,时效件价格也基本稳定;而通达系全网平均价格仅为3-4元左右,且同质化竞争带来激烈的价格竞争。

测算顺丰时效件的单票成本约17.5元,人力和运输为主要成本。我们根据公司的成本结构,测算顺丰时效快递的单票成本为17.5元,其中人力、运输、外包、其他成本分别为9.4、5.0、1.0、1.2元,从分项成本来看大幅高于通达系的运输、人力成本,主要由于顺丰时效件的航空运输方式以及直营模式所致,成本相对固定。

对时效件而言,产品同样存在一定的规模效应,由于需要保证时效,以顺丰为代表的服务商通常采取定时定点发车模式,单车装载率不及电商快递,未来随着时效件品类及件量的提升,有望通过规模效应来降本增效。

2.1. 时效件是公司底盘业务

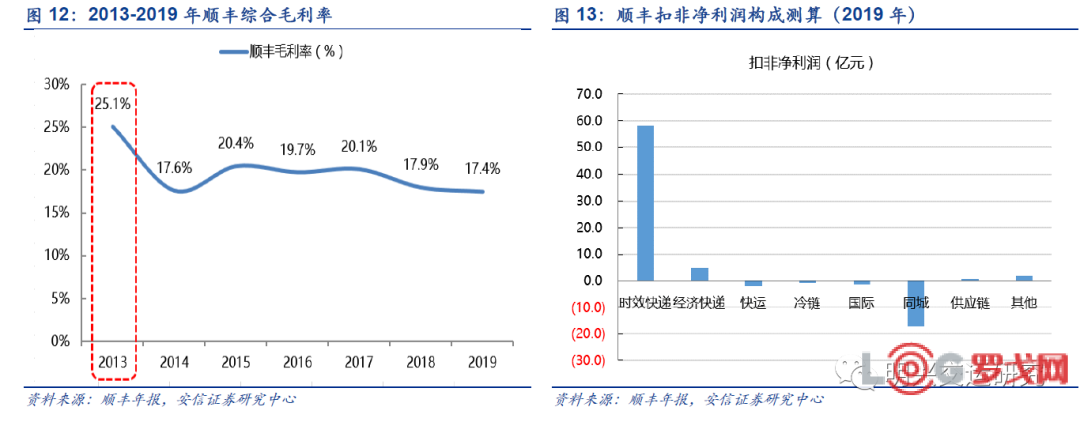

顺丰时效件的毛利率大约为25%。根据公司招股说明书披露,2013年公司主业为时效快递(剔除商业后的整体毛利率25%,可近似看作时效件毛利率),2014年公司加大电商产品推广拉低毛利率,此后公司扩大多元业务拓展,后续的毛利率对时效件的参考价值不大。我们认为在行业稳态竞争格局下,顺丰时效件盈利能力基本稳定,毛利率水平大约在25%左右。

顺丰时效件构成了公司的利润底盘。根据我们的测算,2019年顺丰时效件占营收的比重为50.4%,贡献扣非净利润约为58亿元(2019年公司整体扣非净利为42亿元,部分新业务因处于投入期而暂时亏损)。

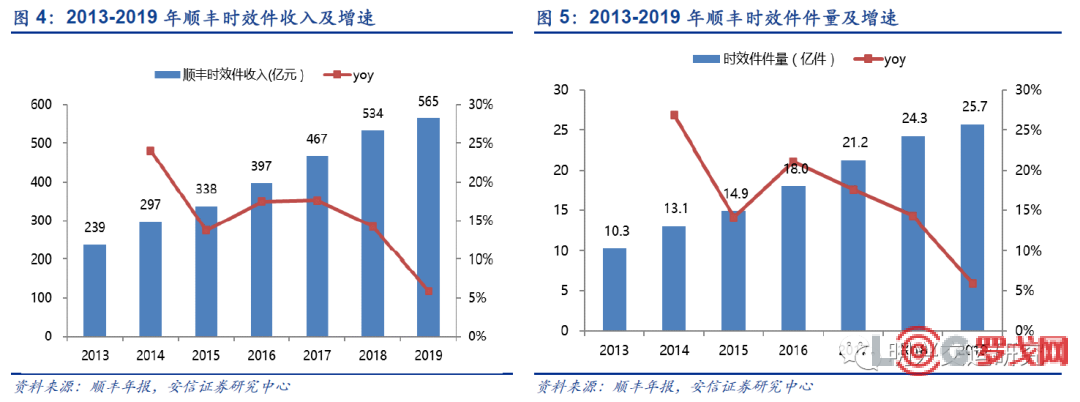

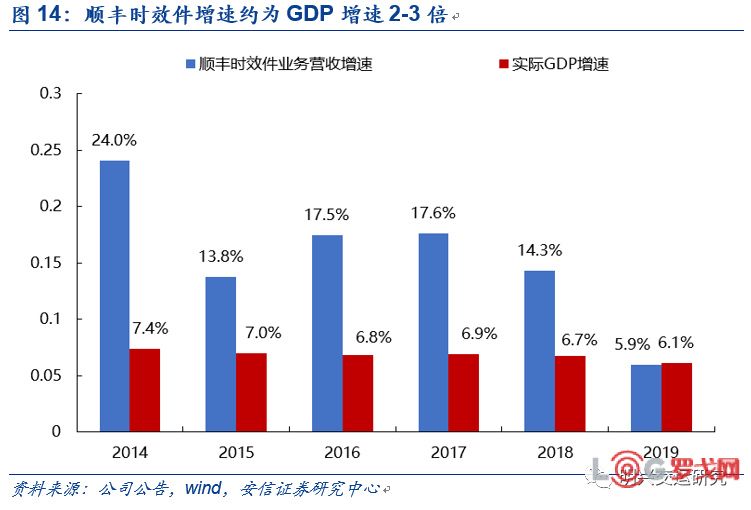

顺丰时效件的营收增速约为GDP增速的2~3倍。2014~2018年,顺丰时效件营收增速约为当年GDP增速的2~3倍,2019年顺丰的时效件营收增速与GDP增速持平,我们认为主要受经济增速放缓以及公司自身产品结构调整等不确定性因素影响。

2.2. 当前高端电商件有望带来新增量

根据我们调研测算,当前顺丰时效件中,约40%为公商务件、40%为个人高时效散单、20%为高端电商件。从顺丰单季度时效件收入来看,我们发现最早在2019Q3出现恢复趋势(PMI指数回升,2018年同期低基数效应),而今年以来时效件增速恢复超预期,具体来看:

2020Q1时效件营收增速大幅提升,我们认为主要原因包括:1)通达系等快递企业产能受疫情影响,需求溢出;2)医疗防护物资需求大幅增长;3)高端电商需求增长;4)2019年同期低基数效应。

2020Q2我们预计时效件仍保持高增长,我们认为高端电商需求增长起到关键作用:在疫情冲击下,实体商店客流量大幅减少,而线上销售具备无接触、销售成本低、商品周转快等优点,很多传统商业加速向线上渗透,例如免税商品线上直邮、奢侈品、高端化妆品商品扩大线上销售等。线上渗透率的提升本质是商品销售在渠道端的再分配,我们认为这是一场不可逆的变革。对下游快递而言,高端电商产品需要相匹配的快递服务(快速、安全、优质服务),高客单价的商品通常对快递价格的容忍度也更高,因而带动时效快递需求增长。

具体对顺丰而言,3C电子、高价值服饰是传统的时效电商需求,在今年疫情的推动下,医药健康、美肤个护等新品类或推动需求进一步增长:1)受疫情影响,医疗防护类用品需求常态化,线上销售更为便捷,该类商品对时效、安全的要求较高,大量通过顺丰时效件寄递;2)美肤个护类产品为刚性需求,伴随消费升级,近年来高端品牌的线上销售额快速增长。

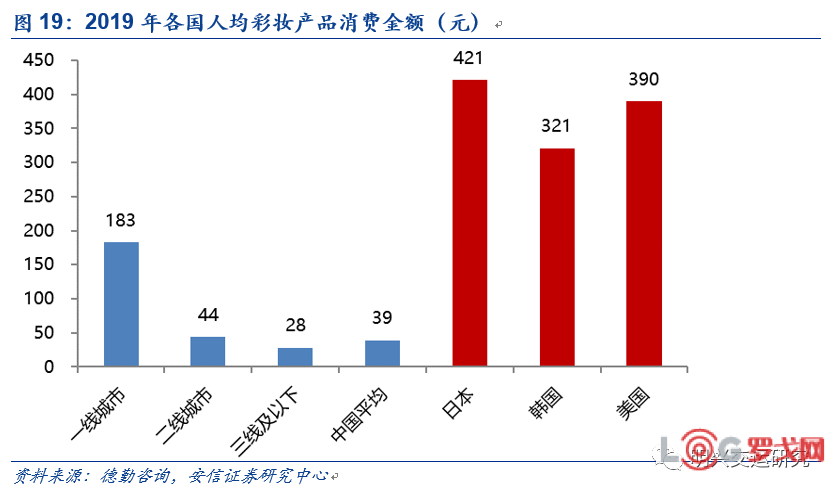

以彩妆化妆品为例,在消费者低线化、年轻化和新兴渠道崛起的推动下,近年来线上销售额快速增长。根据德勤咨询数据,2018/2019年天猫平台彩妆品牌GMV分别为196、363亿元,同比增长65%、85%,而2020年1-4月天猫彩妆销售额累计达到146亿元,同比增长70%,其中3月和4月彩妆销售额分别达到54亿元和41亿元,为2019年同期的近两倍。考虑到我国彩妆人均消费额仅为39元,仍大幅低于美日韩等国家,未来增长空间广阔。

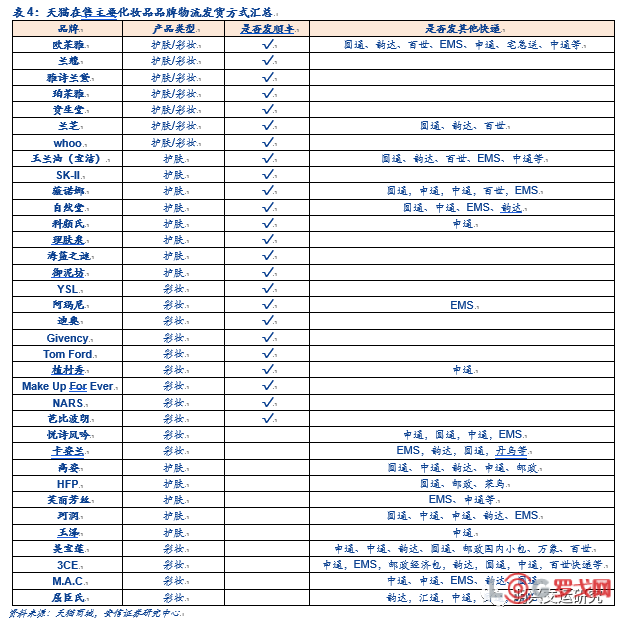

根据我们对天猫商城36个中高端化妆品物流方式的调研,约70%的品牌采用顺丰发货,约44%的品牌只通过顺丰发货,该类品牌基本为一线化妆品牌。采用的发货方式基本为顺丰标快,符合我们对高端电商时效件需求增长的预判。

3.1. 顺丰时效件竞争优势:快速+高稳定性

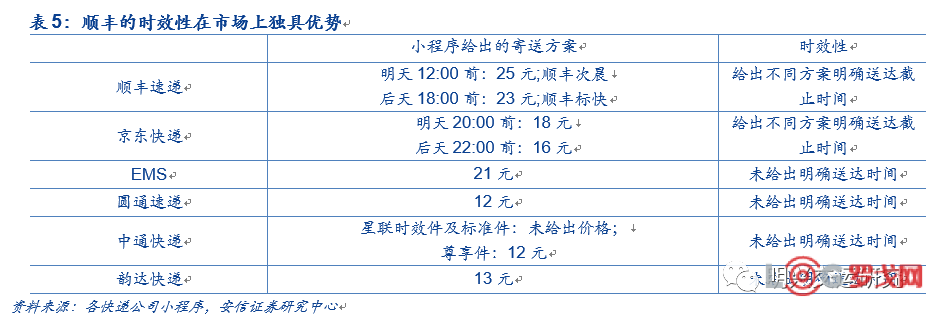

顺丰的时效快递的时效性明显高于同行,并带有明确截止送达时间,体现快速与稳定优势。我们以上海-北京(>1000KM)为例对比不同快递公司的时效件产品:从时效性来看,只有顺丰和京东给出了精确到小时的送达截止时间,但京东快递的可选产品送达时间比顺丰晚4或8小时;从价格来看,顺丰22元的平均价格定价更高,分别比京东、EMS高出近30%、5%,而通达系价格则明显偏低且比较接近,在12-13元区间。

顺丰具备长期稳定的服务质量。根据国家邮政局公布的数据,自2013年首次公布快递全程时限排名以来,顺丰连续7年蝉联第一,且2019年各项指标均排行业第一。自国家邮政局2009年首次公布快递服务满意度排名以来,顺丰连续11年排名第一。

3.2. 顺丰护城河:空网+直营模式

我们认为顺丰的竞争优势来源于其强大的空网和直营模式。

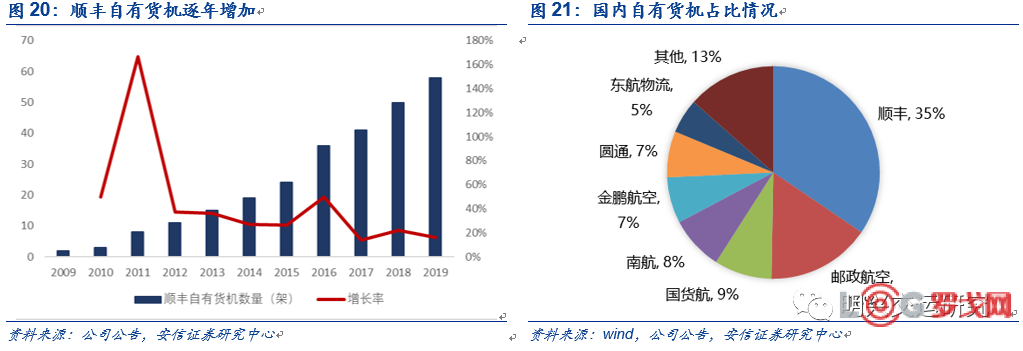

顺丰空网的核心是“自有机队+枢纽机场建设”,顺丰目前是国内全货机数量最多的货运航空公司。在国内快递企业中,仅顺丰、EMS和圆通三家成立了物流航空公司,拥有独立航空货运能力。由于民航航班时刻遵循“历史优先”的分配原则,顺丰的提前布局,使其较其他公司具有一定先发优势,截至2019年末,公司共有147对时刻,覆盖全国40个大中城市以及金奈、比什凯克、阿拉木图等国际站点。

顺丰分别在杭州、深圳建立了较为集中的航空基地,全货机航线基本以“点对点”的模式连接全国主要城市,航线集中在东南沿海城市,依托自有货机和重点航线,顺丰覆盖全国大部分地区的时效快递需求。

顺丰未来将以鄂州机场枢纽为中心,全面打造覆盖全国、辐射全球的航路航线网络,公司还有望依托鄂州机场获得白天优质时刻,重新定义时效件,推出更多定制化产品。鄂州机场建成后将成为继美国UPS世界港、孟菲斯联邦快递总部之后全球又一个超级货运枢纽,也是全球第四、亚洲第一的航空物流枢纽。我们梳理了顺丰全货机2019冬春航季的起降时刻,公司的高峰起降时刻集中在晚上11点至清晨6点,而在白天没有起降时刻,导致公司的时效产品必须按照航空的起降时间做规划。而鄂州机场的开通,有望给顺丰带来更多优质时刻,重新定义时效件产品,时效承诺可以更加丰富(例如“当日达”产品,通过白天飞机起降,实现货物的当日达到)。

顺丰在时效件的另一大护城河为直营经营模式。直营模式保证了总部对全部快递网络和核心资源的控制,较加盟模式而言,直营模式对各环节具有绝对控制力。对时效件这一细分品类而言,直营制体系更能提供稳定和高品质的服务,顺丰的服务申诉率一直处于行业最低。加盟制的公司在一些地区或许可以实现高时效,但很难实现对全部区域、整个末端配送的管控,容易导致时效和服务的脱节。

3.3. 其他快递企业短期难以形成竞争威胁

近几年通达系、京东物流纷纷发力时效快递市场,我们认为顺丰的护城河相对稳固,其他公司的影响有限:

1)通达系在时效件市场对顺丰不构成实质上的竞争。从产品覆盖的地域来看,中通星联时效件开放寄件服务的地区有限,目前只支持云南、四川、重庆等14个省及直辖市。从时效性来看,目前在800KM以内(如长三角经济圈),通达系的时效已经能够赶上顺丰(根据菜鸟网络数据,通达系长三角经济圈26个城市对发快递的揽签时效已经缩短到22.6个小时),但1000KM以上的长距离配送时效上与顺丰差距较大,而且对于通达系来说,即使时效赶上顺丰,服务上的差距还难以追赶(末端网点加盟制天然决定),因此通达系还并不完全满足高端商务客户的高品质需求(尤其是服务的稳定性),以通达系现有的组织模式目前还很难撼动顺丰在商务件市场的地位。

2)京东物流类似顺丰直营+重资产的模式,具备进入时效市场的天然条件,京东的优势在于自有员工能够保证服务品质,但时效表现相对而言较弱。京东擅长的是仓配模式(高时效来自于前置仓就近发货,商品提前在仓库备好货),而传统快递是“揽收-中转-派件”模式,转运中心是快递网络的核心节点,而京东分拨中心更多承担仓储、配送功能,而随着快递业务量增长,京东依靠现有分拨中心或难以支撑高端客户对于时效和网络全覆盖的要求。