[罗戈导读]顺丰披露2020年半年报,上半年公司实现收入711.29亿,同比增长42.05%,实现归属上市公司股东净利润37.62亿,同比增长21.35%,扣非净利润34.45亿,同比增长47.82%。

[罗戈导读]顺丰披露2020年半年报,上半年公司实现收入711.29亿,同比增长42.05%,实现归属上市公司股东净利润37.62亿,同比增长21.35%,扣非净利润34.45亿,同比增长47.82%。

1、事件

顺丰披露2020年半年报,上半年公司实现收入711.29亿,同比增长42.05%,实现归属上市公司股东净利润37.62亿,同比增长21.35%,扣非净利润34.45亿,同比增长47.82%。单独看二季度,公司归母净利润28.54亿,同比增55.38%,扣非净利润26.13亿,同比增74.85%。公司业绩超出市场预期。2020Q2,公司净利率达到7.4%。

2、点评

品牌效应凸显,高中端快递全面开花

2020上半年是顺丰品牌价值凸显、长期护城河转化为业绩的重要半年。一季度疫情影响,顺丰复工进度快于其他同业,且公司的全方位供应链体系也更符合疫情相关防疫物资需求、居民生活物资等的需求;进入二季度,快递行业的景气度恢复速度较快。防疫物资相关需求下降,但顺丰仍旧延续了一季度业务量增长的超高势头,上半年业务量同比增长81.27%,达到36.56亿件,市占率达到10.8%,反超申通;整体收入方面,达到711.29亿元,同比增长42.05%。

究其原因,主要在于公司在高中端快递市场中均做到了全面开花。

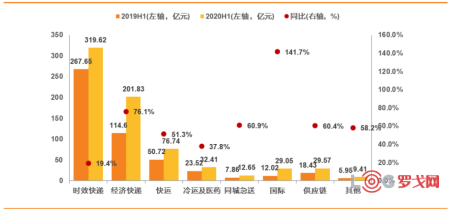

1) 高端市场:公司上半年时效件增长达到19.42%。线下消费恢复较慢,这导致了高端品牌在销售渠道上的重塑,大量品牌商将资源向线上倾斜,渠道重塑叠加消费分级带来了顺丰时效件中高端电商件的快速增长。2020上半年公司时效件的结构已经发生了深刻变化,随着时效件中电商需求占比的提升,其周期性大大减弱,而消费和成长属性获得加强。我们认为品牌渠道的重塑以及消费习惯的变更将会存在惯性,因此时效件的成长将会继续持续。

2) 中端市场:公司在今年延续了下沉战略,特惠经济型产品延续了高增长,上半年经济件业务量同比增长240.86%,业务收入同比增长76.12%,占到整体收入增量的40%。

除此之外,我们看到今年上半年公司各项新业务亦处在高度景气中,快运业务稳步快速增长51.3%;国际快递方面由于国际客运航空班次大幅度减少,供需差带来价格上涨,公司也相应获益,上半年收入增长141.7%;冷运、供应链等都处于快速成长通道。

图1:2020H1顺丰各版块收入(亿元)及其增长(%)

资料来源:公司财报,天风证券研究所

二季度财务表现可圈可点:单位成本继续下降,盈利能力持续攀升

公司上半年的利润表现上佳,我们从几个指标反映:

1) 单位成本:公司2020Q1、Q2的单票成本分别为16.38元/票与15.34元/票,连续刷新上市以来单季度最低快递成本。成本的显著下降背后,体现了下沉战略有效所带来的规模红利,以及在此背后公司针对不同产品所作出的管理改善;

2) 毛利率:公司Q1、Q2毛利率水平分别为16.00%与21.01%,其中今年二季度与去年同期水平几乎相当,均为历史上的较高水平。

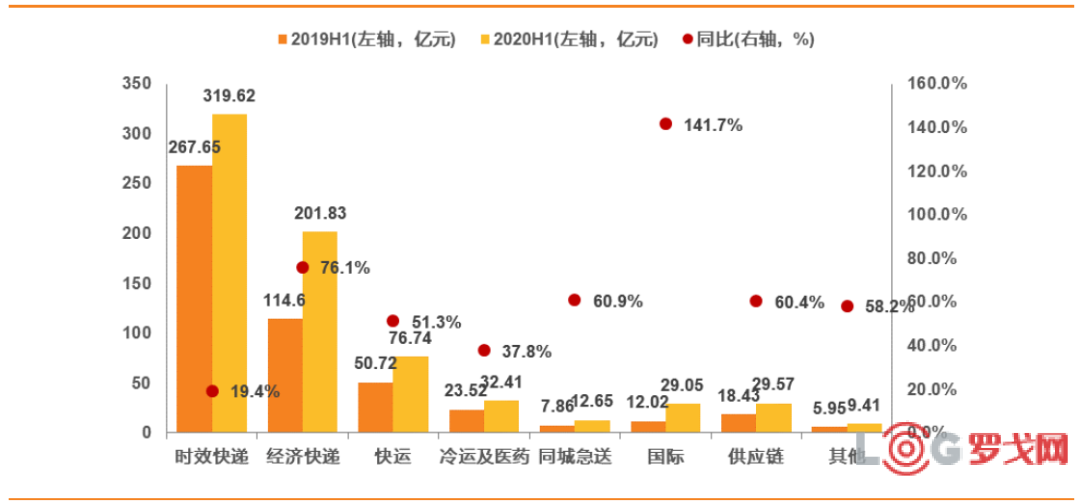

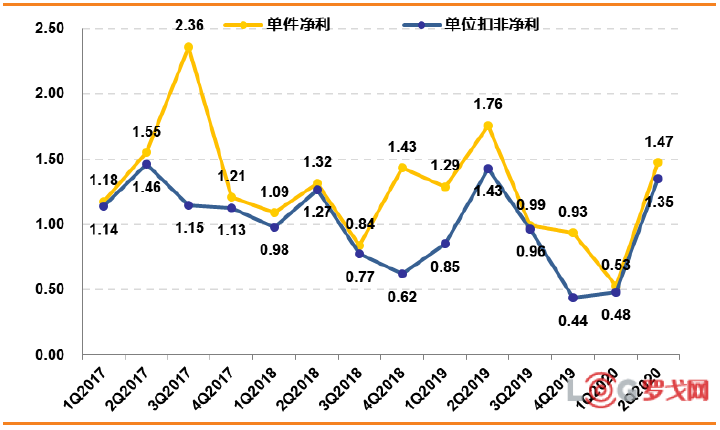

3) 单票净利润与净利率:公司一二季度的单票净利润分别为0.53、1.47元/票,二季度环比一季度盈利能力大幅提升。而从净利率角度,Q1、Q2的净利率水平分别为2.7%与7.6%。

图2:1Q2017-2Q2020顺丰单位净利润与单位扣非净利润(元/票)

资料来源:wind,天风证券研究所

图3:1Q2017-2Q2020顺丰单位净利润率(%)

资料来源:wind,天风证券研究所

需求扩张为基石,在此之上精细管理进一步带来成本优化

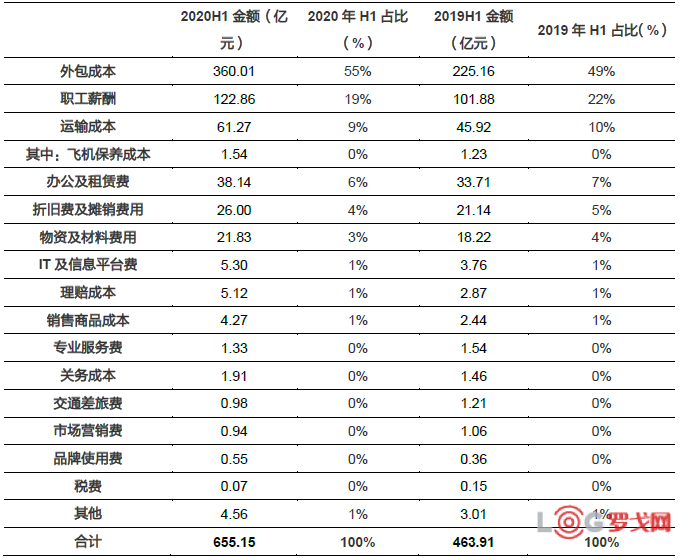

我们认为收入端的快速增长是公司上半年释放规模效应、优化财务表现的根本原因。从公司总成本结构(含费用)来看,2020H1,外包成本、职工薪酬、运输成本占比分别为55%、19%与9%,合计达到83%,我们认为外包成本中主要为人力与运输外包,这种成本结构在业务量快速成长之下,规模红利极强。

表1:顺丰2020H1成本结构VS 2019H1成本结构

资料来源:公司公告,天风证券研究所

除此之外,公司在精细化运营、成本节约方面也取得了长足进步,我们认为背后体现的是公司在管理条线上的思路变化:1)减少小而多的零散和临时场地,建设综合性大型场地,优化规模效应;2)提升自动化率:截止上半年末,投入自动化设备的场地效能较2019年末提升近30%;3)航空运输上,直集直散、梳理线路、填仓发运等方式提升货机装载率;4)临时加车管控、优化车型、增加甩挂车等方式提升车俩仓干线装载率。上半年公司资本开支39.74亿,较去年同期小幅增加,增幅6.8亿。

鄂州机场:有望成为公司中期成长的拐点

我们认为公司湖北国际物流核心枢纽项目的投用将会是公司中期成长的重要拐点。从鄂州机场本身的定位角度,该项目建设级别较高,当前已经纳入国家应急基础设施补短板项目规划的一揽子支持政策中,对湖北省,鄂州机场也进入湖北省应急救援航空体系的建设范围。公司计划项目主体工程在2020年基本建成,预计2025/2030年的货邮吞吐量分别达到245/330万吨,按照公司上半年的航空运量年化,考虑鄂州机场投用后对外开放,大概率将吸纳武汉天河、长沙黄花以及广州白云的部分货量,我们认为鄂州机场的产能利用率将会快速爬坡。

对于公司而言,我们认为鄂州机场的投用将会是其成长的重要拐点,我们在过去复盘海外快递的研究中,曾经得到过几个重要结论:上世纪80年代,孟菲斯机场投用叠加规模效应,联邦快递的单位成本快速下降,1981-1984年单位成本下降14.3%,借此机会,联邦快递新增经济型产品,以扩大市场,进一步反哺成本优化,提升核心竞争力。

图4:1978-1984联邦快递单位包裹成本(1981年孟菲斯机场投用)

资料来源:公司财报,天风证券研究所

借鉴来看,我们对鄂州机场及转运中心项目所能带来的成本红利表示乐观,机场投用之后,更大的机型、更高的飞机使用率和自动化率等都将优化网络,降低成本,而在此基础之上,我们看好顺丰对产品体系的重新梳理,从而激发出更多需求。

战略成果初显,护城河进一步夯实

我们认为公司发展至今,其战略布局的成果已经出现端倪,而这些变化均能进一步夯实公司护城河:

1) 快递业务:时效件作为公司的现金牛业务,市场地位稳固,随着电商件占比的持续提升,周期性减弱,消费属性与成长性增强。此外,公司当前正在逐步形成完整的快递价格带,上至20元及以上的高端件,同时也有个位数单价的特惠件,能够为客户提供全方位的服务。在通达系价格竞争日趋激烈、电商市场呈现去中心化特点的背景下,顺丰在经济市场的扩张,有利于其对增量市场的获取,也有利于其对高端产品的保护;

2) 供应链业务:随着宏观经济增速换轨,各行各业均呈现出龙头集聚的特点,大企业对于物流服务的要求日趋复杂化,公司在快运、冷链、国际、仓配等方面的能力拓展,有利于其加强合同物流的能力,完整的工具箱能够为头部客户提供更好服务。公司龙头综合物流商的雏形已具。

3. 投资建议

2020年公司的市占率水平有望继续扩张,规模效应有望继续发挥。我们全方位看好公司段中长期的成长和壁垒,给予2020-2022年业绩预测分别为79.4、107.7、136.7亿,维持买入评级,持续推荐。

4. 风险提示

市占率扩张低于预期;时效件需求低于预期行业竞争格局恶化;宏观经济大幅波动

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。