[罗戈导读]我们再度聚焦公司核心盈利板块时效快递业务,用更多数据论证我们第五篇报告中提出的“挂钩高端消费”假设,同时我们认为时效业务净利率存在潜在提升空间,2022年时效业务或贡献87亿净利。依据分部估值法,给予公司一年期目标市值4000亿

[罗戈导读]我们再度聚焦公司核心盈利板块时效快递业务,用更多数据论证我们第五篇报告中提出的“挂钩高端消费”假设,同时我们认为时效业务净利率存在潜在提升空间,2022年时效业务或贡献87亿净利。依据分部估值法,给予公司一年期目标市值4000亿

前言:我们希望通过系列研究,来系统分析顺丰商业逻辑与物流生态,并试图通过对顺丰各项业务进行独立评估来认识顺丰控股全场景价值。

本篇为第七篇,我们再度聚焦公司核心盈利板块时效快递业务,用更多数据论证我们第五篇报告中提出的“挂钩高端消费”假设,同时我们认为时效业务净利率存在潜在提升空间,2022年时效业务或贡献87亿净利。依据分部估值法,给予公司一年期目标市值4000亿。

6月29日我们发布第六篇,我们聚焦公司经济产品中的特惠专配业务:我们认为该业务推出一年后,测评优秀,而展望未来,理想状态下,可成为贡献10亿+级别利润体量的产品。

6月14日我们发布第五篇,我们聚焦公司核心盈利板块时效快递业务,提出:顺丰时效件驱动因素或发生趋势性变化的假设,即“脱钩”GDP,“挂钩”高端消费,由此打开其增长空间。

5月24日我们发布第四篇,进一步从时刻分布分析我国航空货运短板现状,并提出鄂州机场达到理想状态下,或可推动货运机队提升利用率,成为我国航空货运短板破题之举,并推动顺丰航空贡献可观额外利润。(顺丰航空-中篇)

5月10号我们发布第三篇,聚焦顺丰“天网”核心组成部分-顺丰航空,假如其“独立”核算,将创造何等价值。(顺丰航空-上篇)

4月19号我们发布第二篇,聚焦冷链物流,探讨顺丰新业务板块中,冷运业务(食品冷运)的发展前景;

4月10号我们发布顺丰控股专项研究第一篇,从多情境模拟,量化分析鄂州机场对顺丰航空货运经济性的提升说起;

1、通过线上销售数据及草根观察高端品牌选择的快递物流服务商,我们认为在第五篇报告中提出“时效件驱动因素预计脱钩GDP,挂钩高端消费”的判断在不断验证,我们测算Q2公司时效件业务增速依旧在20%以上。

2、我们认为公司会充分受益于本轮高价值货品线上化率加速提升的大趋势,更为重要的是,时效件提速对顺丰意味着未来盈利空间进一步打开。

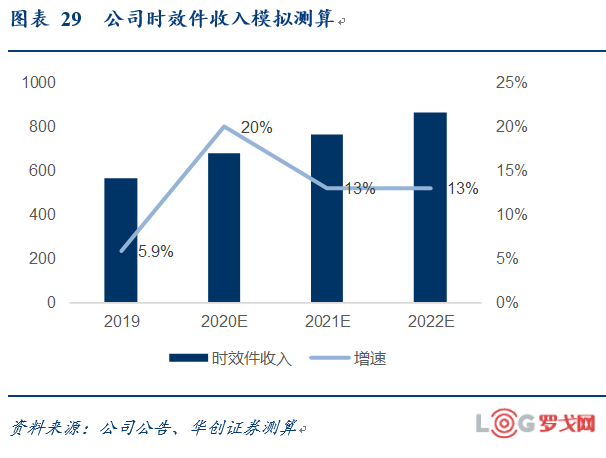

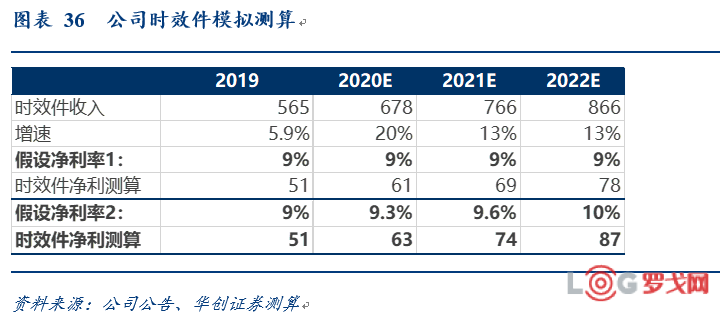

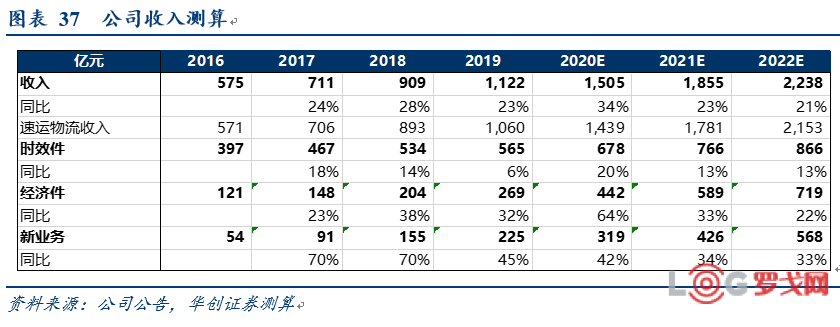

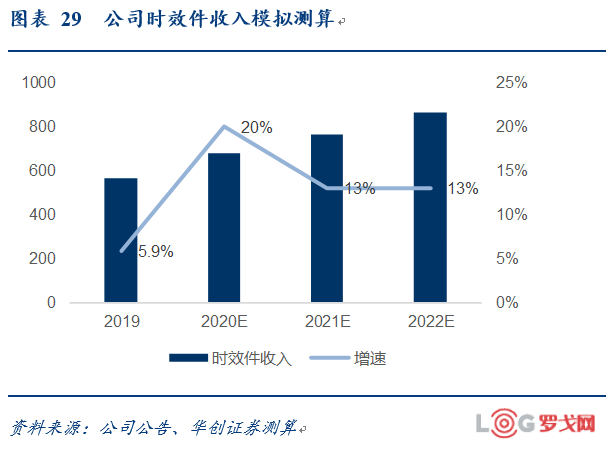

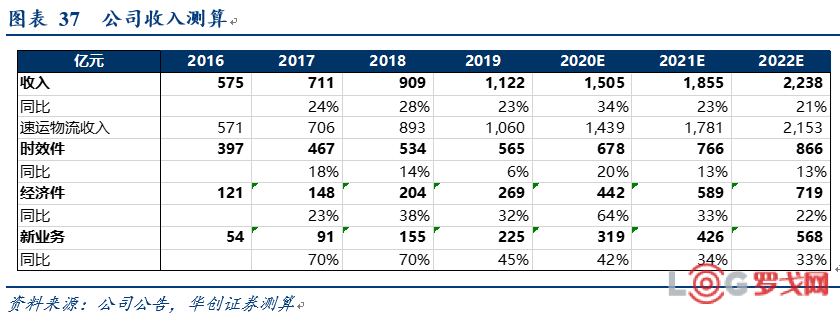

我们预计时效件收入增速2020-22年分别为20%、13%及13%,对应收入分别为678、766及866亿,

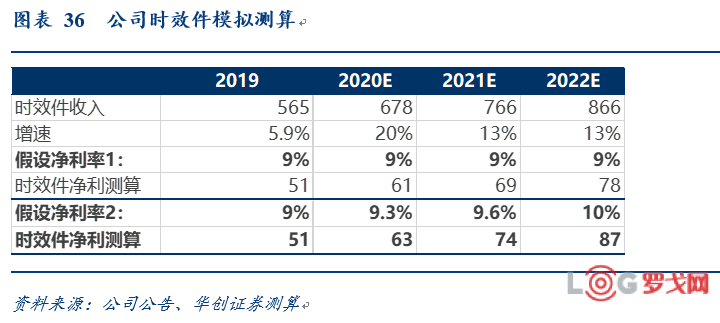

而我们认为随着规模提升,公司在中转效能、人均效能存在提升空间,而费用率存在下行可能,因此净利率存提升空间。

假设2020-22年时效件净利率分别为9.3%、9.6%、10%,则对应时效件净利为63、74及87亿元。

3、分部估值下,我们认为2022年公司

核心快递业务:预计超过100亿净利,(其中时效件预计87亿+特惠件预计11亿,其他经济件同样有利润贡献),该业务参考公司竞争优势及壁垒,可给予30倍PE,对应3000亿市值;

新业务:我们预计2022年至少约568亿收入,按照1.7倍PS,对应约1000亿市值;

综合考量,在不考虑科技投入还原情况下,预计至少对应4000亿市值,而我们认为在2021年会完成该估值的切换。

因此给予1年期目标市值4000亿,对应目标股价89.9元,预计较现价40%空间,“强推”评级。

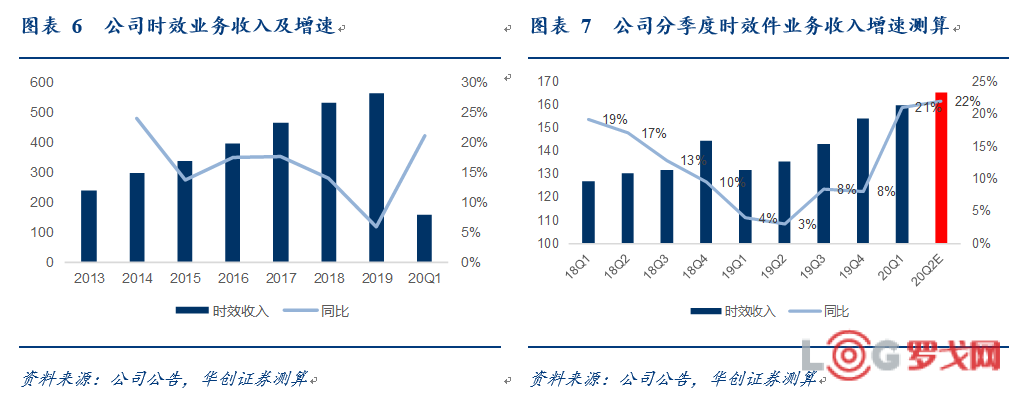

1)我们测算公司Q2时效件增速依旧超过20%(Q1为21%);

2)实物网购渗透率加速提升:上半年提升至25.2%,较19年底提升4.5个百分点。

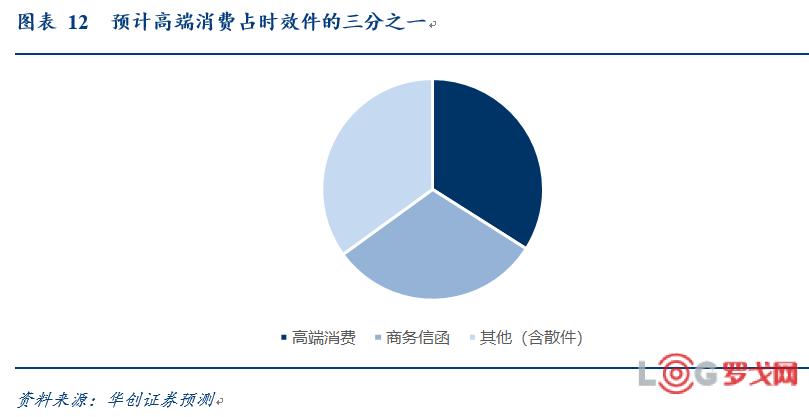

我们预计公司目前时效件结构中,高端消费品占三分之一左右,而去年或仅为20%左右。

1、我们预计食品、母婴用品、高档衣帽鞋履、家居用品、珠宝首饰、3C产品、香化产品、生鲜等均为时效业务重要贡献者,选取部分具备一定代表性的品类线上销售数据进行分析

(样本数据仅供参考,或不具备完备性)。

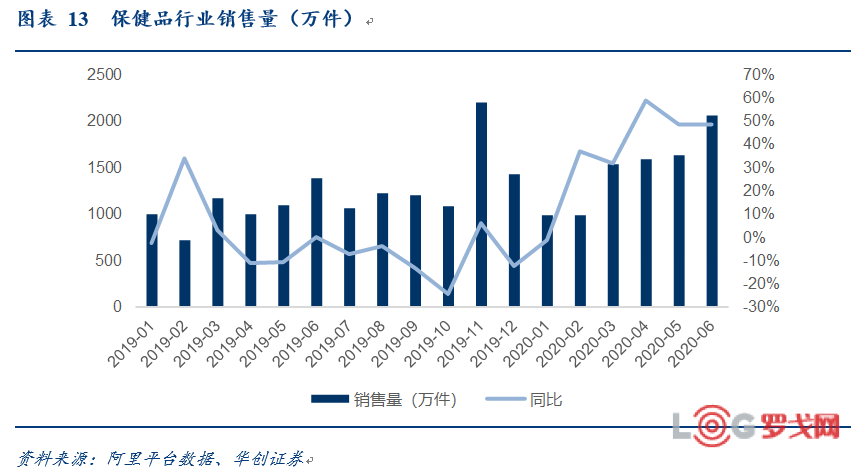

1)食品、母婴用品:保健品、奶粉销售上半年明显增长,且Q2显著提速。

保健品Q2销售同比增52%,环比增50%;奶粉Q2同比增33%,环比增90%。

2)家居、服饰:

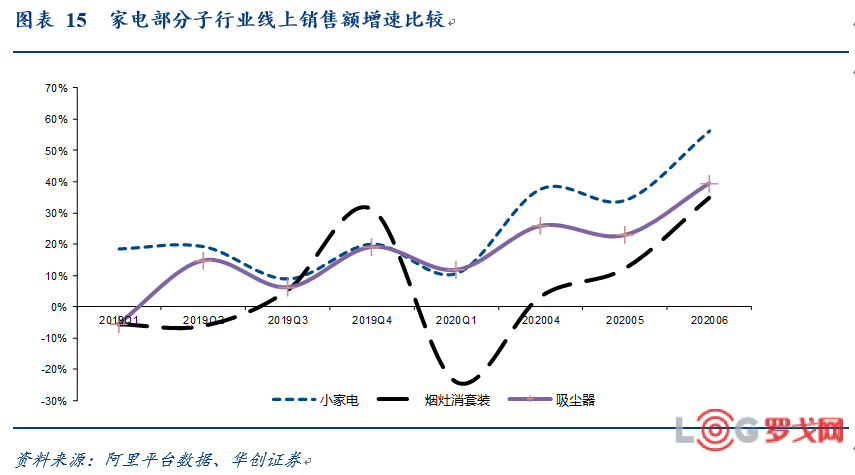

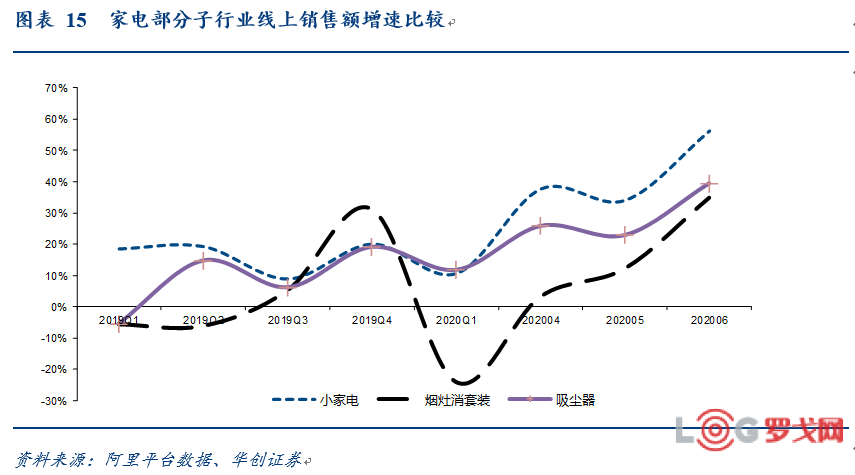

小家电需求释放,Q2线上销售额同比增长43%,较Q1大幅提升33pct;

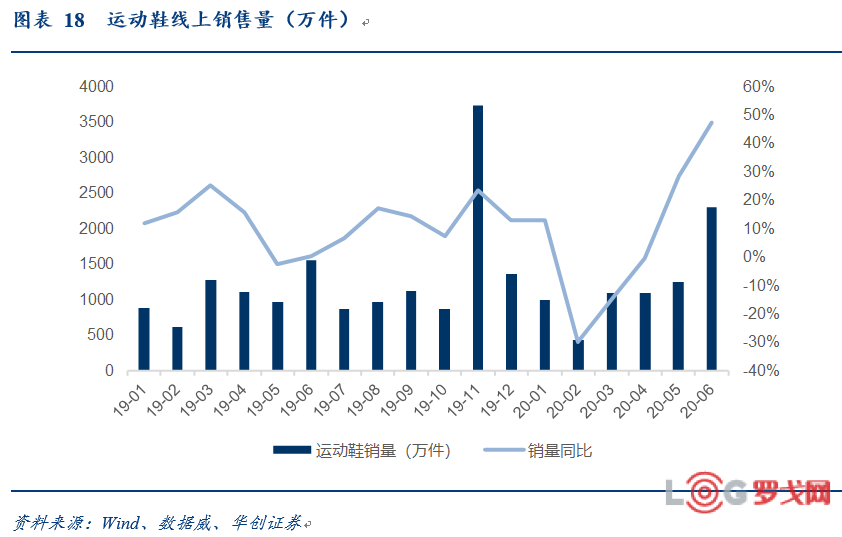

服饰,以运动鞋(平均客单300元左右)为例,Q2销量同比增长28%,环比增84%;

3)珠宝首饰:典型高价非标品线上化正在破局。

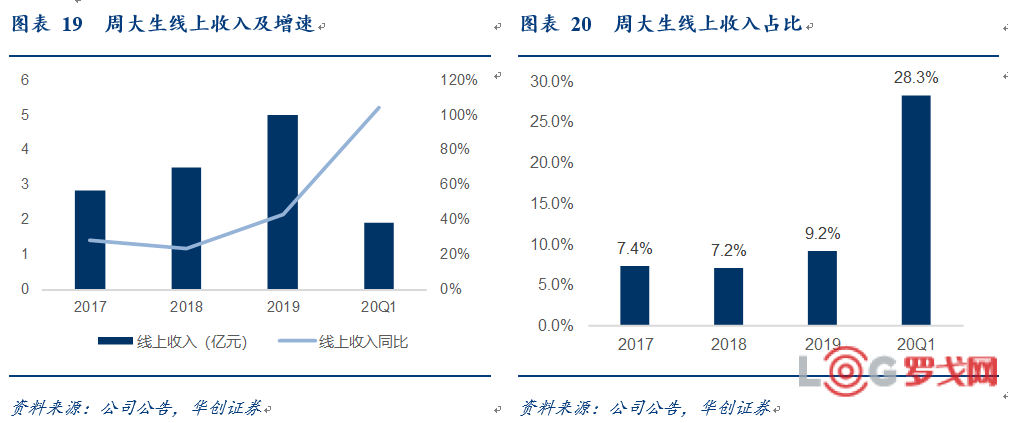

周大生:2019年线上营业收入突破5亿元,同比增长43%,占收入比9.21%;20Q1线上收入增长104%,占比达到了28%。

同样试水线上销售并取得成效的还有潮宏基等。

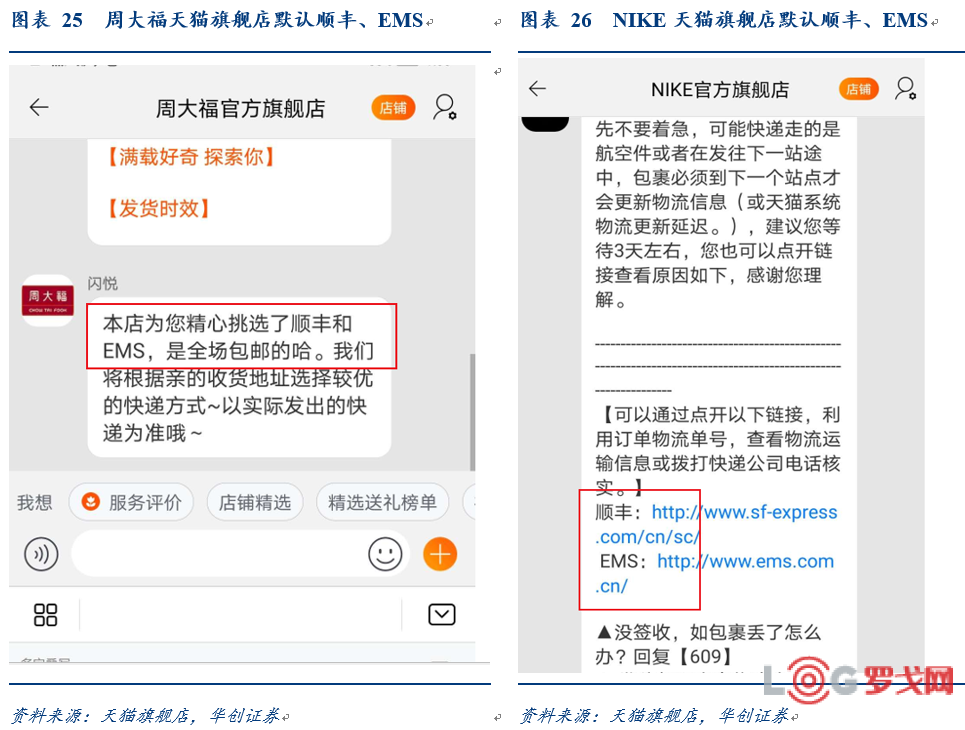

2、草根观察,高端品牌大部分默认使用顺丰、EMS等直营制品牌。

我们选择前述品类中部分高端品牌天猫旗舰店进行草根观察,发现,对于客单价较高的产品,通常默认使用顺丰或EMS作为快递服务商,也体现了高端市场中直营制快递的领先优势。

如3C产品中代表性的苹果、华为;珠宝类的周大福,服饰中的NIKE等均默认顺丰及EMS;

奶粉中的雅培默认顺丰发货,且将顺丰发货列在显著位置;

香化品类雅诗兰黛优选顺丰,欧莱雅则多品牌快递服务根据仓库分配优化选择。

我们认为,高端消费品类中:

其一,对商家而言:顺丰时效件提供的快、准时、安全的服务保障可以为品牌商提供加成效果;采用高端快递服务达到与自身品牌形象价值相符的目的;

其二,对于消费者而言:购买心理上,越高价值的货品通常越希望尽快以及有明确的时间能送到自己手上。

再者,通常客单价越高,对物流产品的价格敏感性越低。

1、收入增速假设:我们小幅调整2020年增速由18%至20%,维持21-22年时效件增速13%。

2、收入规模提升后,净利率存在潜在提升可能。

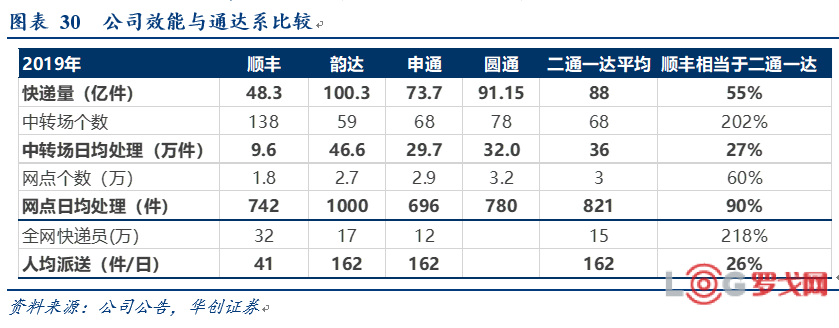

1)规模效应会带来单票成本下行:公司中转效能、人均效能均存明显提升空间,顺丰中转场日均处理仅为通达的27%;此外从资本支出看,公司新增车辆等产能存放缓迹象,意味着可更多利用产能协同。

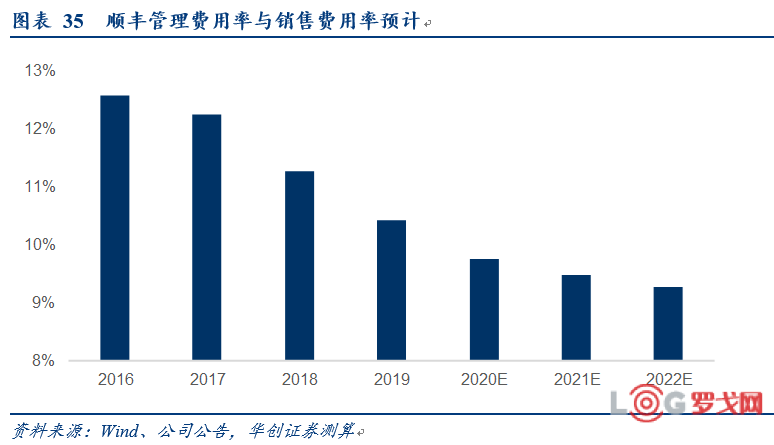

2)费用率有望下降:公司19年管理+销售费用率合计10.4%,但因消费趋势变化推动收入增长下,预计费用并不会同比例提升,到2022年或降至9.3%。

3、时效件盈利测算:预计20-22年收入分别为678、766及866亿,假设净利率9.3%、9.6%、10%,则对应时效件净利为63、74及87亿元。

1)盈利预测:我们小幅上调2020-22年盈利预测为预计实现净利分别为73.7、91及110.8亿(原预测分别为71.3、86.7及104亿),对应PE分别为38、31及25倍。

2)投资建议:

延续我们对顺丰进行分部估值的思路:即核心快递盈利业务给与30倍PE,新业务打包给予1.7倍PS(参考快运业务2月对外融资时估值水平),

从更长维度考量,我们预计公司到2022年:

核心快递业务:预计超过100亿净利,(其中时效件预计87亿+特惠件预计11亿,其他经济件同样有利润贡献),该业务参考公司竞争优势及壁垒,可给予30倍PE,对应3000亿市值;

新业务:我们预计2022年至少约568亿收入,按照1.7倍PS,对应约1000亿市值;

综合考量,在不考虑科技投入还原情况下,预计至少对应4000亿市值,而我们认为在2021年会完成该估值的切换。

因此给予1年期目标市值4000亿,对应目标股价89.9元,预计较现价40%空间,“强推”评级。

风险提示:时效件业务量增速不及预期,特惠件业务成本投入超出预期。

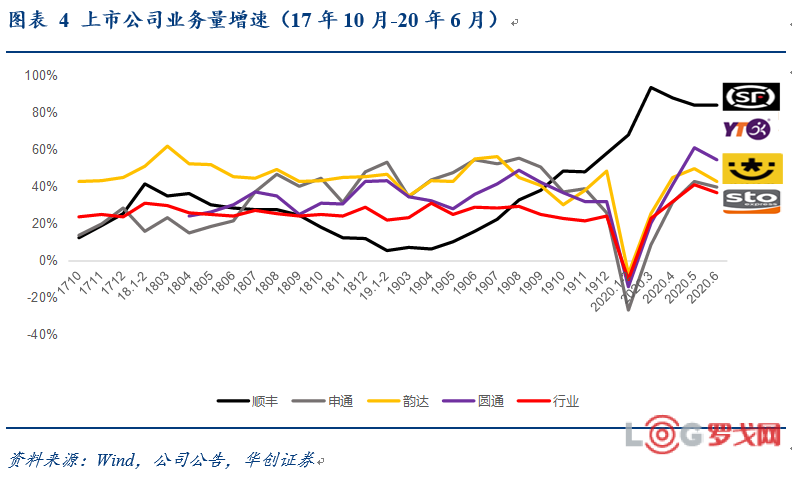

时效件是公司核心盈利业务,2019年收入565亿,占比过半,预计净利率水平稳定在约9%。公司时效主要产品为顺丰即日、顺丰次晨、顺丰标快,分别为在指定服务范围及寄递时间内收集,当日20点前、次日12点前、次日18点前送达。时效件具备稳定、高票均收入的特征,预计票均收入稳定在22元左右。

因此时效件收入规模提速会直接影响公司盈利底盘的夯实。

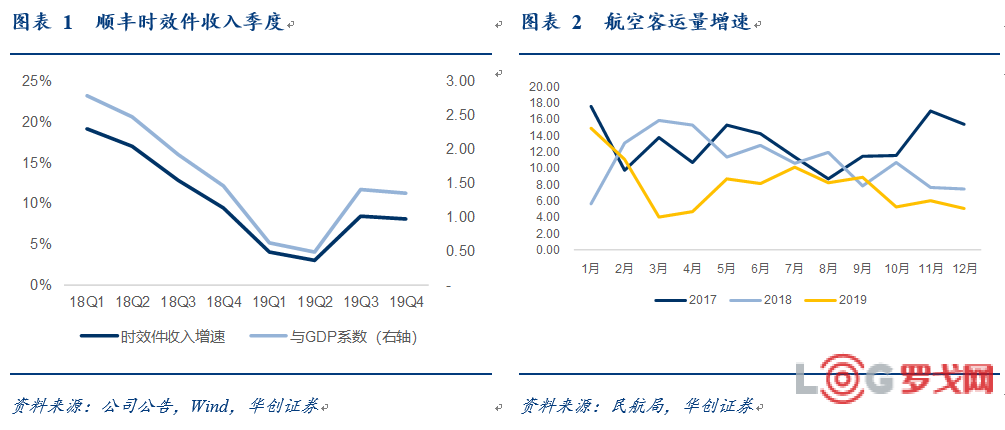

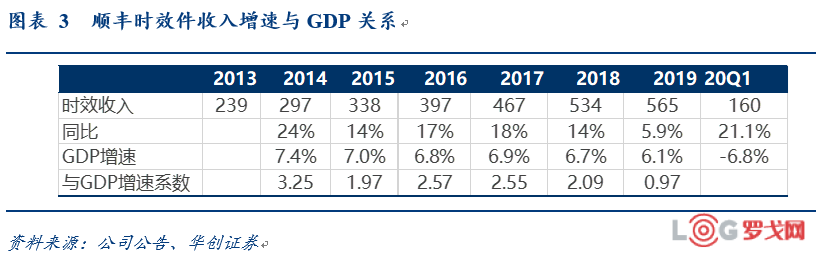

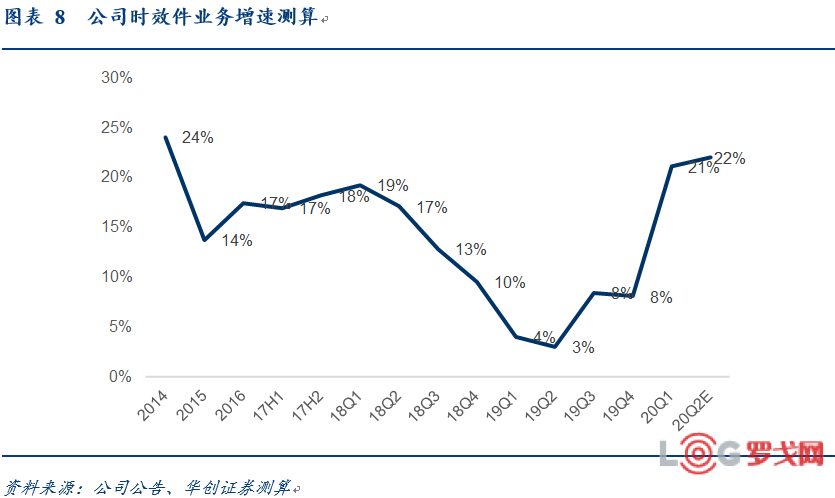

6月14日顺丰深度研究(五)中,我们提出判断:预计公司时效件驱动因素或发生趋势性变化,即“脱钩”GDP,“挂钩”高端消费。

我们认为公司时效件业务收入增速从19年下半年企稳开始,驱动力内涵或已在发生变化:

19Q3公司时效件业务收入增速从上半年不到5%,企稳回升至8%左右,我们认为其驱动力内涵或已经发生变化。因以同样一定程度是商务活动反应的航空客运量增速做比较,会发现其下行初期与顺丰时效件相似,均发生在18年年中贸易摩擦后,但19Q4航空客运量增速却并未明显修复。

(时效件收入季度增速为根据公司公告数据测算,或存差异)。

1、我们预计Q2公司时效件增速依旧超过20%。

20Q1公司时效件收入增速重新回到20%,其中因素,预计:

一方面是与疫情有关,防疫物资的配送,对于卫生、可靠度、时效要求高,公司从而受益;

另一方面也是在于通达系尚未完全复工复产,市场份额流向顺丰所致。

依据最新披露月度数据,我们测算Q2公司时效件业务预计仍然维持20%以上的增长:

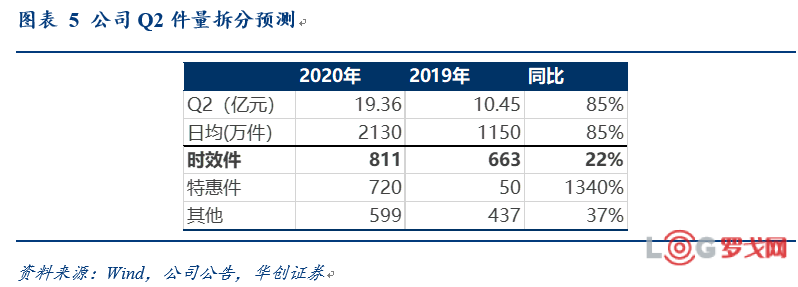

1)通达系复工完全后,顺丰业务量增速依旧明显领跑。

4-6月顺丰业务量增速分别为88%、83.8%、84.2%,持续领跑全行业(行业为32%、41%、37%,通达系公司保持45%左右的增速。)

2)其中有特惠专配业务对公司业务量的拉动作用,但我们测算,时效件仍然有20%的增长。

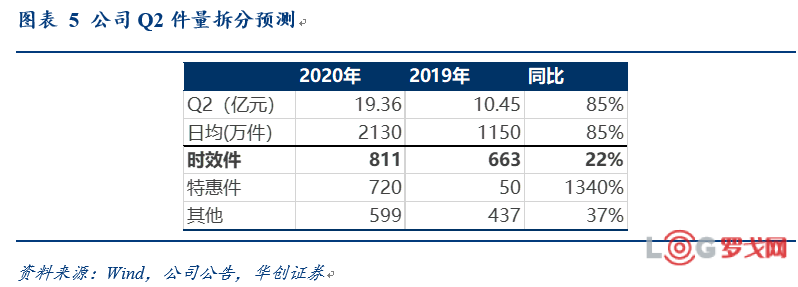

Q2:公司业务量19.4亿件,同比增长85%,日均2130万件,19年Q2为日均1150万件,我们预计结构中:

特惠专配业务件量日均约720万件(19年5月刚推出,预计19Q2该业务或仅为日均50万);

其他业务预计与行业增速相仿(37%);

则推算时效件业务20Q2日均约800万件,同比增长22%。

2、我们在此前报告中提出,顺丰时效件驱动因素“挂钩”高端消费正处于行业趋势变化的大背景下,即高端消费的线上化趋势:

1)高端品牌不断试水线上化。

2019年双11为例,大牌美妆护肤品品牌雅诗兰黛、欧莱雅等联合平台开展线上规模促销活动,成为当时的亮点;我们认为或拉开国际大牌试水线上的序幕,

而今年疫情影响下的特殊情况加速了渗透率提升。

a)契机一:疫情的影响导致线下流量受到严重冲击,门店与消费者都在尝试线上。

以国内线上直邮为例,受限于疫情影响与国际航线政策限制,机场流量出现大幅下降,导致免税运营商在传统机场渠道内出现货物积压问题。

相比较韩国,免税店在法律临时允许情况下,转向在非免税渠道销售库存品,我们在上海机场报告中,分析了国内免税运营商,在面临疫情冲击下,谋求模式创新,以度过机场店受到显著影响下的难关。观察推出的线上直邮,是其中之一,线上渠道包括:海南离岛补购、日上(上海)体验券、中免CDF会员购小程序等类跨境电商模式。

b)契机二:“直播带货”的流行,将过去线下非标品转线上的瓶颈削弱。

过去传统意义的电商销售是图文模式,或升级为视频模式,相对标品在电商平台更适于销售,而对于需要体验的诸多高端品类通常是线下体验购买,或线下体验+线上下单模式购买。但直播带货的出现在改变这一模式,无论是淘宝、拼多多等电商平台直播,还是短视频直播带货,其中重要的一点,在于通过测评式、体验式营销将非标品过去线下体验后的购买迁移到线上直接购买。

就简单的例子,过去普遍认为需要线下试色的口红,就成为直播带货的爆款。

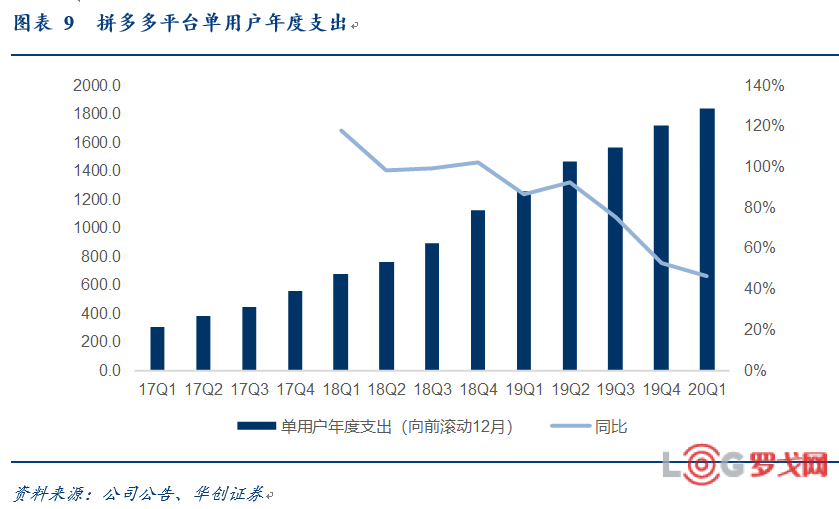

2)拼多多百亿补贴为代表,线上平台高端化或为趋势。

2019年6月,拼多多推出百亿补贴,通过降价补贴、保证正品等方式实现平台商家品牌升级,推动用户结构升级,客单价提升,在包括电子产品、潮流服饰、美妆等品类,以高端品牌全网低价吸引用户。

观察拼多多平台用户年度支出从2017年的576元,提升至20Q1的1842元(均为向前滚动1年数据),三年不到时间增长2倍,20Q1同比近50%增长。

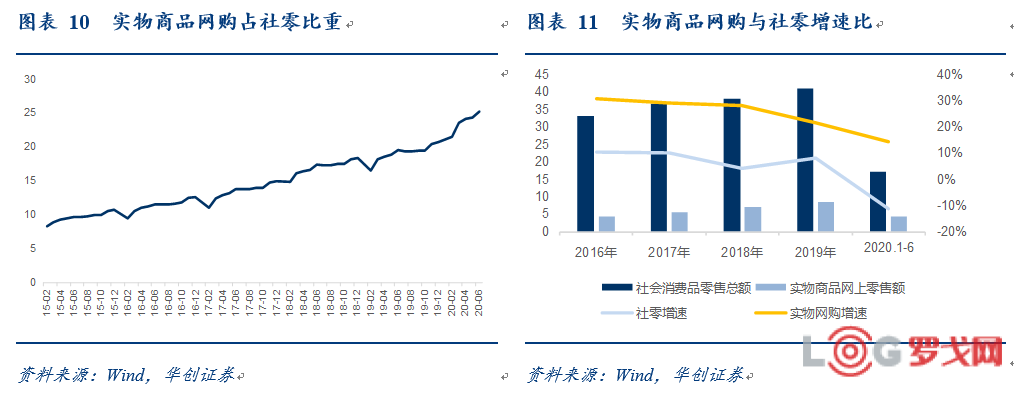

3)前述现象共同助推实物网购渗透率加速提升。

2015年初实物商品网上零售额占社会消费品零售总额的比重不到10%,到2019年已经达到20.7%。

今年1-6月网上实物商品零售额4.35万亿元,同比增长14.3%,而社会消费品零售总额17.23万亿,同比降11.4%,实物网购占社零比继续提升至25.2%,较19年底提升4.5个百分点。

在此前报告提出假设判断后,我们近期保持对线上消费变化趋势的跟踪,分不同品类样本数据构成报告逻辑支撑。(样本仅为代表,或存在因不全面带来的偏差。)

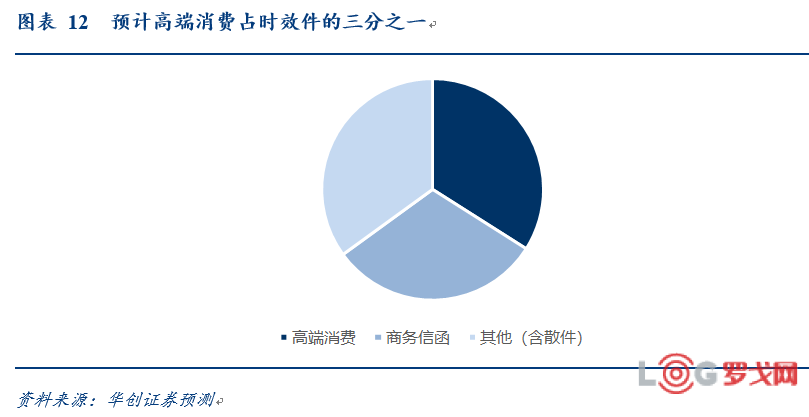

按照寄托物品类划分,我们预计公司目前时效件结构中,高端消费、商务信函、其他件各占三分之一左右的水平,而去年同期高端消费或占比仅为20%左右。

进一步,我们分析认为高端消费品线上化趋势中对于顺丰时效件带来较大贡献的细分品类包括:食品、母婴用品、高档衣帽鞋履、家居用品、珠宝首饰、3C产品、香化产品、生鲜等。

除了市场熟知的香化品(护肤美妆)、生鲜等品类显著受益增长外,我们选取了其他具备一定代表性的品类做分析。

1、食品:保健品、奶粉销售上半年明显增长,且Q2显著提速

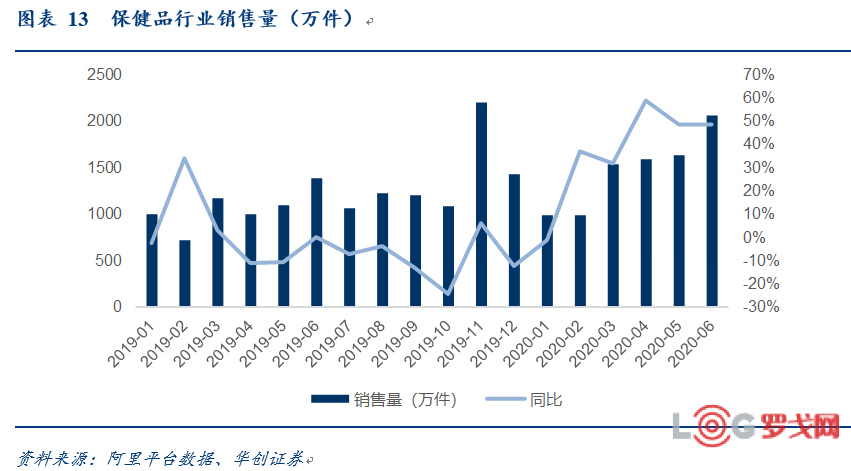

1)保健食品Q2销量同比增52%,环比Q1增50%

根据华创食品饮料组外发报告《食品饮料行业6月线上数据分析专题》数据,我们发现保健食品销售增长明显。

上半年阿里平台线上数据显示,保健品销售额124.60亿元,同增135.18%,其中6月阿里渠道保健品销售额32.97亿元,同比增涨60.82%。

从销量看,Q1销售3518万件,同比增21.6%,而Q2销售5282万件,同比增51.6%,环比增50%,Q2进一步提速。

2)奶粉Q2销量同比增33%,环比Q1增90%

奶粉同时作为母婴用品,在疫情下,其线上化加速提升。

上半年奶粉销售额为63.52亿元,均价296.7元/件。销售量2141万,同比增27.5%,其中Q2销量1152万件,同比增32.7%,环比增90%。

其中:6月阿里渠道婴幼儿牛奶粉子行业销售量455.3万件,同比上升31.7%,均价348.9元/件,同增14.5%。

从保健品、奶粉线上数据看,Q2均较Q1显著提速,且6月绝对值已经接近去年11月旺季,尽管有618大促的效果,但我们仍然可以观察到,在Q2国内疫情得到明显控制的情况下,线上保持高增,意味着“疫情下”带来的线上客户出现了大量留存。

2、家居、服饰:小家电呈现高景气,运动鞋Q2提速

1)小家电:需求释放,行业高景气

根据华创家电团队7月发布家电行业跟踪研究报告《电商渠道2020Q2数据分析及总结》中,我们观察到:

小家电行业高景气趋势延续。疫情之下消费者健康、清洁及厨房烹饪需求释放,小家电具备免安装属性,受疫情影响相对较小。Q2行业延续前期高速增长趋势,线上销售额同比增长43%(量:+43%,价:-0%),相较Q1大幅提振33pct。

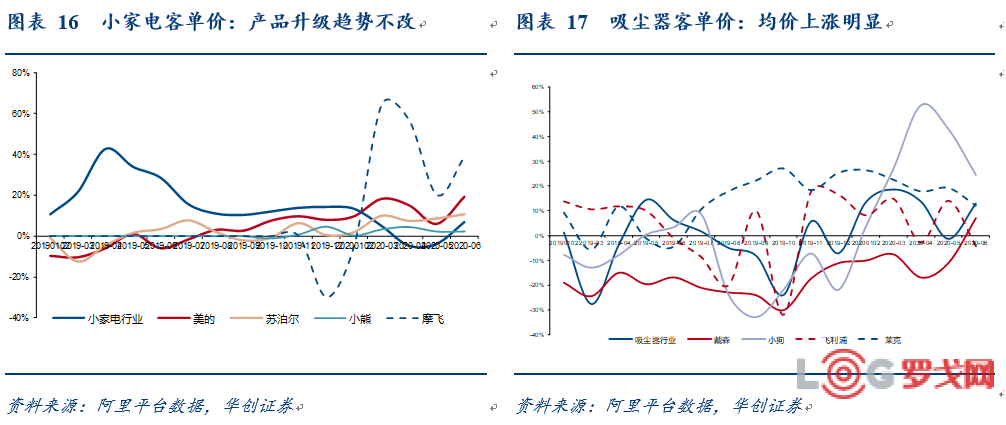

从均价走势看,部分品类客单价不断提升,显示了消费升级的趋势。

2)服饰:以运动鞋为例,Q2加速上行

根据wind线上数据显示,运动鞋为例(平均客单300元左右),上半年累计销售7184万件,同比增12%,但5-6月分别增速达到28%及47%,Q2同比增长28%,环比增84%。

3、珠宝首饰:典型高价非标品线上化正在破局

传统观念中,黄金珠宝首饰等品类属于需要线下体验的消费品类,高价低频的购买特征,2019年据欧睿数据显示线上占比在我国仅7.7%,低于美国(超过20%)、日本(超过10%)。

但我们观察部分企业已经在尝试线上化并取得一定的效果。潮宏基:19年年报披露,公司珠宝业务通过第三方平台线上销售交易额5.73亿元,实现销售收入4.86亿元,占总销售收入13.72%,同比增长16.17%;还原口径18年线上占比约12.9%。

周大生:2019年线上营业收入突破5亿元,同比增长43.22%,营业收入占比达到9.21%。特别是在20Q1,公司收入下降38.3%,主要因线下业务受新冠疫情影响下滑较为明显,但互联网销售Q1实现营业收入1.92亿元,增长104.32%,占比达到了28%。二季度中,6月21周大生携手快手主播辛巴辛有志等单场直播GMV达到4.8亿,创下珠宝类单场直播销售记录。

疫情影响下,线下流量缺失,各公司不断尝试线上渠道,通过直播电商主播带货等多种渠道,全方位进行互联网销售,弥补线下影响。

我们认为珠宝首饰线上化的过程值得关注,相类似的还有诸多高价值货品。

我们选择前述品类中部分高端品牌天猫旗舰店进行草根观察,发现,对于客单价较高的产品,通常默认使用顺丰或EMS作为快递服务商,也体现了高端市场中直营制快递的领先优势。

如3C产品中代表性的苹果、华为;珠宝类的周大福,服饰中的NIKE等均默认顺丰及EMS;

奶粉中的雅培默认顺丰发货,且将顺丰发货列在显著位置;

香化品类雅诗兰黛优选顺丰,欧莱雅则多品牌快递服务根据仓库分配优化选择。

我们认为,高端消费品类中:

其一,对商家而言:顺丰时效件提供的快、准时、安全的服务保障可以为品牌商提供加成效果;采用高端快递服务达到与自身品牌形象价值相符的目的;

其二,对于消费者而言:购买心理上,越高价值的货品通常越希望尽快以及有明确的时间能送到自己手上。

再者,通常客单价越高,对物流产品的价格敏感性越低。

前述我们分析了,预计高端消费品相关占据时效件的三分之一左右;商务信函、以及个人散件其他件等分别占三分之一。

1、市场此前担忧顺丰时效件业务增长提速或来自于疫情下的一次性贡献,但我们认为:

其一:Q2我们测算时效件收入增速维持20%+的增长,而国内疫情已经得到了一定的有效控制,通达系完全复工复产,商务活动本身并不支撑信函类高增长,因此其增长驱动力并非来自防疫物资寄递因素。

其二:我们选取部分品类,保健品、奶粉、鞋帽、小家电、黄金珠宝等分析其线上化,发现Q2销量较Q1进一步提速,我们认为“疫情”正在改变消费行为习惯,尝试线上化带来的便捷后,无论对于商家还是消费者都是不可逆的过程,会产生大量的客户留存。

其三,我们认为,以黄金珠宝为代表的高价值非标品线上化的进程值得重点关注,不在于这一个品类的贡献,背后是实则这一类高价非标品是否能完成一轮线上化大势,背后亦有快递物流服务品质连年提升到如今的水平后,对于消费者与商家都可以对物流体验有更大的信心。

由此我们认为2003年“非典”激活了第一轮线下相对低价值货品、标品向线上不断转移的过程,而这次极有可能完成高价值货品不断提速线上化率。

2、时效件收入预测

1)我们将2020年时效件收入增速由此前18%的假设提升至20%,

2)2021-22年件量增速假设:

假设未来商务件与高端消费件占比为6:4,

商务件维持8%增速(略超过GDP增速),过往按照与经济活动相关,时效件的增速或仅能维持与GDP相类似的关系(给予一定比例乘数,难以超过1.5倍);

高端消费件维持20%增速;

则未来2021-22年顺丰时效件收入增速将超过两位数,达到13%的增速。

若考虑高端电商件的渗透率或加速提升,以及顺丰本身基数尚不高,实际增速或更快。

时效件是公司核心盈利底盘,此前报告我们分析,2014年以前公司收入结构中以时效件为主,14年起公司其他业务类型占比提升,2013年公司整体毛利率25%水平可以基本等同于当年时效件毛利率。

近年来,经济件、新业务等占比提升,拖累了整体毛利率和净利率,掩盖该业务较强的盈利能力。

由于单票收入稳定、产能体用率提升、用工模式优化和科技创新带来的成本下降,我们测算认为,净利率近年来稳中有升,或维持在9%左右。

但是我们认为随着消费趋势变化推动的收入规模提升,净利率在未来存在提升可能。

1、规模效应会带来单票成本下行

1)中转效能提升存空间

2019年顺丰中转场138个(含枢纽级9个),是通达系的2倍,因此日均处理9.6万件,而通达系平均36万件,相当于通达的27%,

但从网点角度,公司1.8万个网点,是通达系的60%,因此公司日均处理742件,相当于通达平均的9成左右水平,领先公司的7成左右水平。相对差距并不大。

因此中转环节存在显著的提升空间。

2)顺丰公司人均效能提升存空间

以公司2019年末32万快递收派员,业务量48.3亿件测算,相当于人均日(收)派件41件,而韵达、申通根据披露数据测算可人均派送162件,行业预计平均约130余件。顺丰日均人处理件量仅为通达的四分之一左右。

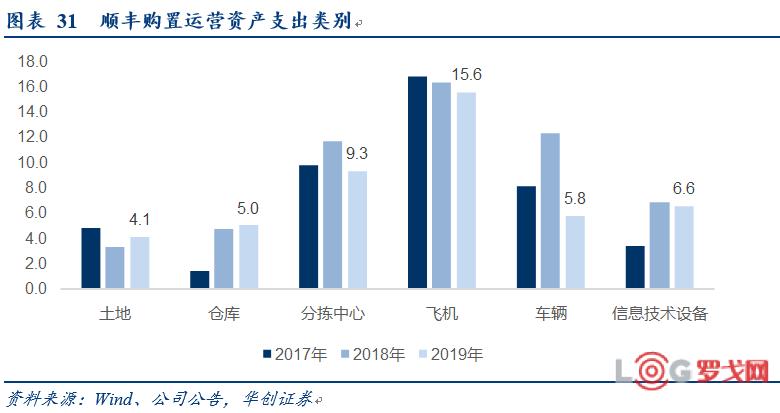

3)资本支出及员工角度看:公司在新增产能存在放缓迹象,意味着可更多利用产能协同

a)购置资产支出看:

公司2018H1-19H2购置资产支出(不含股权投资)分别为45、50、33及31亿,剔除购置办公楼投入外,则分别为29、27、32、29亿,

分布看:我们以核心运营资产土地、仓库、分拣中心、飞机、车辆、信息设备来看,

2018年公司对车辆投入高达12亿,仅次于飞机资产的投入,而2019年车辆投入为5.8亿。

19年业务增量更多,而投入相对少,说明公司在利用部分现有资源,提升装载率。

b)收派员角度:

2017-2019年底公司收派员分别为21.3万、29.1万人及32.03万人,18年大幅增长37%,而19年仅增长9.9%。说明公司也正在利用现有收派员的产能。

因此,我们认为时效件收入规模提升,并不意味着中转场,人工同比例提升,因公司本身产能利用率、人均效能等均并非处于高位,件量提升后会带来单票成本的下行。

2、费用率有望下降

因受益于消费趋势变化,公司高端消费品快递服务或并不需要过多的新开拓客户费用,因此随着时效件业务收入规模变大,费用率(管理费用与销售费用)或存在下行可能。

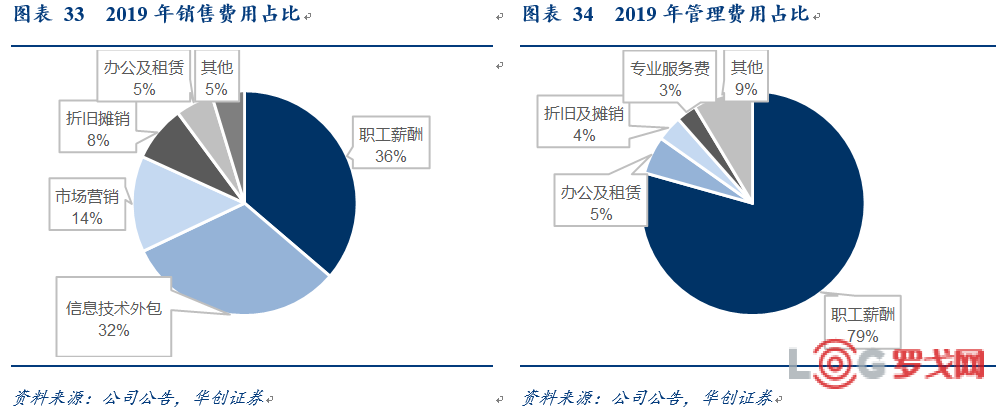

2019年公司管理费用率与销售费用率分别8.6%及1.8%(或97亿及20亿),16年以来销售费用率基本平稳,管理费用率则从两位数降至8.6%,呈现较为明显的下行。

具体看:

2019年公司销售费用中,职工薪酬占比36%、信息技术外包32%、市场营销14%位居前三。相对固定类折旧摊销占比8%位居第四。

公司管理费用中,职工薪酬占比达到了79.4%、折旧摊销及办公租赁合计占比9.1%。

可见公司销售及管理费用中核心在于人工,而随着公司科技数字化、智能化投入,系统辅助管理,科技辅助客服效能提升等等,预计相关费用率会下降。

而对于相对固定类的折旧摊销费用则并不会随着收入规模增加而大幅上升,因此我们预计此后时效件费用率维度存在下行空间,以及从均摊维度考虑,各项业务发展迅速下,均摊费用亦会下降。

顺丰2019年管理+销售费用率合计10.4%,我们预计2020-22年分别为9.8%、9.5%、9.3%。

3、时效件盈利测算

我们假设2020-22年时效件收入增速分别为20%、13%及13%,则其收入分别为678、766及866亿,

1)假设净利率维持9%不变,净利润分别为61、69及78亿。

2)我们认为不妨假设2020-22年时效件净利率分别为9.3%、9.6%、10%,则对应20-22年时效件净利分别为63、74及87亿元。

而在2021年后,净利率水平每提升1%,将对公司利润带来约7亿以上的增厚。

1)盈利预测:

预计2020-22年盈利预测为预计实现归属净利分别为73.7、91及110.8亿,对应2020-22年PE分别为38、31及25倍。

2)投资建议:

延续我们对顺丰进行分部估值的思路:即核心快递盈利业务给与30倍PE,新业务打包给予1.7倍PS(参考快运业务2月对外融资时估值水平),

基于公司股价已经超过此前我们6月报告给予的6个月目标市值,我们从更长维度考量,认为公司到2022年:

核心快递业务:预计超过100亿净利,(其中时效件预计87亿+特惠件预计11亿,其他经济件同样有利润贡献),该业务参考公司竞争优势及壁垒,可给予30倍PE,对应3000亿市值;

新业务:我们预计2022年至少约568亿收入,按照1.7倍PS,对应约1000亿市值;

综合考量,在不考虑科技投入还原情况下,预计至少对应4000亿市值,而我们认为在2021年会完成该估值的切换。

因此给予1年期目标市值4000亿,对应目标股价89.9元,预计较现价40%空间,“强推”评级。

风险提示:时效件业务量增速不及预期,特惠件业务成本投入超出预期,新业务减亏低于预期。