2020年是特殊的一年,各行各业都迎来了新的变化和挑战,快递行业也不例外。

2020年的快递行业,电商巨头在投资与收购,构建大物流体系的步伐还没有停下。

2020年,“价格战”依然是快递行业主旋律。

在行业竞争进一步加剧,同时受到疫情影响的影响下,顺丰和中通表现得更为强势,构建的“护城河”正进一步加深。

极兔、京喜(原众邮快递)、丰网的相继起网,通过高性价比进军电商快递市场,也给2020年快递行业的竞争格局带来了一些变数。

制图:罗戈网

下面我们不妨通过几个关键词逐一来进行总结:

今年9月,阿里巴巴分别以66亿元和32.95亿元对圆通与申通进行了增持,阿里巴巴完成增持后,阿里系(含菜鸟供应链股份)持股圆通比例将提升至22.5%,阿里累计间接持有申通股份则提升至25%。

至此,阿里系(包括菜鸟)已相继投资中通、百世、圆通、申通、韵达五家快递物流企业。

对阿里来说,2020年需要坐阵的核心战场有三个:一个是以“淘宝+天猫”为首的电商战场,另一个是以“饿了么+口碑+支付宝”主打的本地生活战场,第三个是以“天猫超市+淘鲜达+盒马鲜生”为首的同城零售战场。

在今年7月,饿了么宣布全面升级,在融入淘宝、获得支付宝数字生活开放平台的助力后,饿了么几乎可以视作是阿里布局同城零售的核心组成部分。

以“淘宝+天猫”为首的电商战场,阿里在物流领域的布局是通过快递、干线运输、仓配、末端等的基础设施和全球化布局,打造一张能实现“全球一张网”的快递/快运+仓配网,与阿里的电商生态互补。

目前,阿里与快递企业在快件寄递、仓储配送、末端建设、智能IoT设备研发应用等方面均开展了全方位的合作。在增持圆通后,依托圆通的国际物流网络以及自有航空货运机队,双方也将进一步集合优势资源,拓展国际电商及快递物流网络布局。

而同城零售主要指同城小时、半日、次日到家业务,包括盒马、天猫超市、淘鲜达等业务,对应生鲜、快消品等品类。后期饿了么商超板块、零售通也相继参与在内。主要由“蜂鸟即配+菜鸟直送”构成阿里同城零售(小时达+半/次日达)物流网络,而供应链则分散在盒马、高鑫、零售通、天猫超市等各个业务链。

而另一大物流巨头京东物流,今年8月宣布以30亿元战略投资跨越速运。B网、大件物流网是跨越速运一直在深耕的领域,京东物流的优势在于背后有京东商城的商流支撑,以及技术和全供应链的能力。

京东物流此次30亿元控股跨越速递,双方在战略合作层面上可以打通供应链上下游。这背后的逻辑是:目前,京东物流正在着力构建供应链基础设施,需要扩大B端市场的战略补充,以及向供应链上游延伸业务提升其市场竞争力。跨越速运在航空货运领域沉淀了十余年,有着超高时效的服务、精细化的智能管控,以及开拓企业级客户市场的能力,而京东物流则基于电商平台和用户流量,自建了快递快运网络、仓储、冷链、供应链和国际业务等多元化产品,全国网点覆盖率高,末端派送体系完善。

此外,今年10月,据“物流一图”爆料称,某二线快递公司将被龙头企业接管,后者将通过入股的方式接管该品牌,并将把该品牌业务并入自身新的电商网络。

截至发稿日前,双方均未官宣。但业内分析认为,从目前主要电商平台双十一市占率来看,天猫、京东、拼多多、唯品会、苏宁易购为头部电商企业,商流物流不分家,各家在物流方面均有紧密合作伙伴。该收购如果达成,商流物流格局又将发生微妙变化。且随着市场竞争越来越激烈,整合是必然趋势,且不局限于二线快递。

在今年的快递行业的竞争格局中,似乎还存在一些变数:极兔、京喜、丰网相继起网,通过高性价比进军电商快递市场。

今年以来,快递行业竞争越演越烈,极兔速递的快速发展,也在侵蚀通达系的电商快递市场。此后,不少地方通达系一级网点发起联合抵制极兔速递的行为,要求网点禁止为极兔速递代派送件,一经发现取消代理资格之类的严厉处罚。

但即使如此,也挡不住极兔的高速发展,9月据传,极兔速递的新一轮融资已在筹备当中,融资规模百亿元级别,投资方包括多个风投基金。同时据物流一图最新获悉,双11当天,极兔订单量接近2000万票,开单更是突破1600万票,远超此前预期的1500万票。

12月14日,即将完成更名的众邮快递(更名为京喜快递)正式开启“网格站”加盟。加盟简介显示,“众邮快递网格站是链接中心仓与客户团长的中转站,负责把客户在平台上购买的各类生鲜、日用等商品配送到指定的线下门店。”

据介绍,网格站是链接中心仓与客户团长的中转站,负责把平台上的各类生鲜、日用等商品配送到制定的线下门店。这无疑与近期京东在布局的社区团购业务形成了呼应。

12月初,京东以7亿美元战略投资兴盛优选,主攻下沉市场的“京喜”也完成一轮调整,由原来零售集团下面的事业部升级为京喜事业群,并将社区团购业务整合至新成立的京喜事业群。

此前,京喜快递(原众邮快递)背后看作是京东为了驱动“市场下沉”而布局的高性价比加盟快递网络,对接的是京东对标拼多多的创新产品“京喜”。京喜快递的策略是通过高性价比主打3kg以内物品,以帮助京东攻入平价小件市场。

此次京喜快递网格站开启加盟,除了驱动“市场下沉”,还将配合京东在布局的社区团购业务,承担各类生鲜、日用等商品的配送服务。

在极兔众邮起网之后,顺丰也在着力准备另起一张加盟快递网络。

顺丰自去年5月开始以“特惠专配”产品切入中低端电商市场以来,迅速带动经济产品收入规模及市场占率加速提升。

由于丰网与顺丰速运网络仅为协同作战,非独立的运营网络,仅在部分主要产量区(广州、金华、杭州、佛山、泉州5地)试点,加盟商也处于只收不派状态,转运环节的效率和末端派送都面临考验。

据传在双十一期间顺丰特惠件高峰期间已达到日均2000万票的体量。为了不让电商件对原有的时效件业务造成冲击,加快丰网的单独分网运行已迫在眉睫,加盟网成功起网后可以使车辆装载率到达临界点之后,减少人、车、场等新资源再投入的成本;其次加盟型网络投入更少、起网快,并拥有比“特惠专配”更低的单位成本和中转成本,更容易冲击电商市场。

当然也不排除顺丰会收购一张加盟型网络企业后独立发展的可能,毕竟目前顺丰快运和顺心捷达就是运行双品牌战略的一个纯直营,一个全网型加盟,一个以聚焦中高端市场,一个主打中端,通过运营模式、产品定位的差异和互补,彼此提升运营网络和服务品质的竞争力。

2020双11,天猫双11最终成交额达4982亿元(11月1日-11日),而天猫实时物流订单总量则定格在23.21亿件。

而京东的累计下单金额也超过了2715亿元(11月1日-11日)。物流方面,数据显示,京东物流实现全国200城分钟达,93%的京东自营订单以及92%的区县和83%的乡镇实现24小时达。

与此同时,中通宣布11月1日0时至11日24时,中通快递总订单量突破8.2亿,总业务量突破7.6亿。双11全天,圆通快递揽收量突破1亿。双11全天,韵达全网揽件量突破1亿件。

在这些数据的背后,呈现的是物流模式的变化。在数日达到半日达/次日达,再到小时达,背后是快递企业加大技术投入,通过强大的大数据预测能力,以及覆盖全国的服务网络,提前将商品放置到离消费者最近的场所实现“极效前置”呈现的效果。

据悉,面对“双11”期间逐年递增的快递包裹,以京东物流、顺丰、顺丰等为代表设立“前置仓”极大地提升了派送速度,也把“双11”派送快递的业务量进行了分流,减少一线员工的工作量,进一步提高了快递员的派送效率。

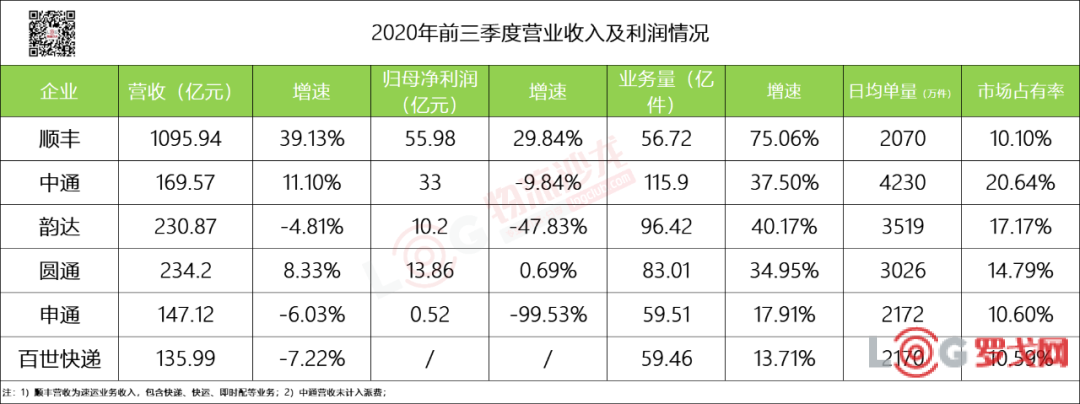

近期,六家龙头物流快递企业顺丰、中通、韵达、圆通、申通、百世都已经发布了2020年前三季度财报,我们先从营收、归母净利润、业务量、市场占有率等几个最重要指标来看看目前快递行业的竞争格局。

制图:罗戈网、数据来源:企业公告

注:

1)顺丰营收为速运业务收入,包含快递、快运、即时配等业务

2)中通营收未计入派费

目前,中通的市场占有率继续保持领先,2020前三季度达到20.64%,正逐步与第二名的韵达(17.17%)和第三名圆通(14.79%)拉开差距。这背后是一场是一场效率战、成本战,在如今“价格战”越演越烈的格局下,谁能通过更低的成本和更好的消费者体验,谁就能撑到最后。值得一提的是,顺丰自去年5月“特惠专递”产品后,收入规模及市场占率也在加速提升。

前三季度快递市场占有率总体排名:中通(20.64%)>韵达(17.17%)>圆通(14.79%)>申通(10.6%)>百世快递(10.59%)>顺丰(10.1%)。

此外,在行业竞争进一步加剧,同时受到疫情影响的影响下,前三季度,除顺丰和圆通外,各家企业的归母净利润也出现不同程度的下滑。前三季度,顺丰归母净利润为55.98亿元,同比增长29.84%,中通归母净利润为33亿元,同比下滑9.84%,韵达归母净利润为10.2亿元,同比下滑47.83%,圆通归母净利润为13.86亿元,同比增长0.69%,申通归母净利润为0.52亿元,同比下滑99.53%,为所有下滑企业中幅度最大的一家。

整体来看,顺丰在前三季度的表现无疑是最为出色的一个。一方面是,在收入端、利润、业务量均实现高增长,且产品矩阵逐渐成型。另一方面,在网络效应和协同效应的双重加持下,疫情后的顺丰在品牌和产品矩阵方面已经建立起绝对的领先优势,随着丰网的逐渐推广,其核心竞争力也将持续强化。

作者 | 小周伯通

来源 | 物流沙龙

此文系作者个人观点,不代表物流沙龙立场