[罗戈导读]普遍认为,以银行为代表的金融机构“嫌贫爱富”,只愿意“锦上添花”,不会去“雪中送炭”。最终导致现在普遍看到的状况,需要资金的企业融不到资金,即便融到也是付出了很高的资金成本,即所谓的“融资难、融资贵”。

[罗戈导读]普遍认为,以银行为代表的金融机构“嫌贫爱富”,只愿意“锦上添花”,不会去“雪中送炭”。最终导致现在普遍看到的状况,需要资金的企业融不到资金,即便融到也是付出了很高的资金成本,即所谓的“融资难、融资贵”。

供应链金融,通常与供应链“三流”的资金流联系在一起。资金流,有人比作是企业的血液,缺少了,企业运营就会出问题;也有人比作是能量,能量充足,企业供应链就可以运行良好。当然,供应链运行也是为了获得更多的能量,运行状况良好,不仅资金流顺畅,还可以获得资金流溢出,即利润的积累。

资金流顺畅,就不太需要融资,也不需要涉及供应链金融。经历这么多年的资本炒作,杠杆运作之后,公众逐渐意识到,企业运营的理想状态是,有多大力气办多大事,行稳致远,通过自我积累,逐渐做强做大。理想状态下,资金流形成自我闭环,根本不需要向金融机构融资,融资是需要付出成本的,除非企业的收益率高于融资的成本率,否则就是给金融机构打工(有其它企图的另当别论)。

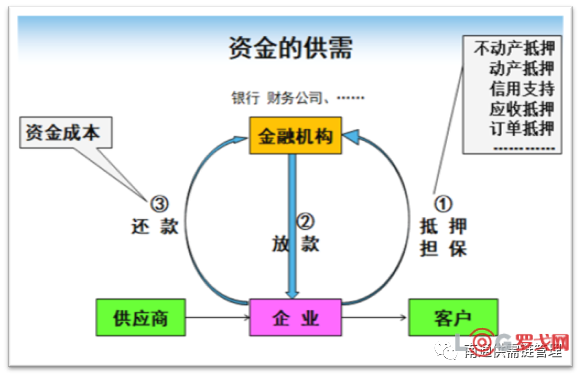

然而,因为诸多因素的综合作用,供应链的资金流和实物流总是不同步。本应该是二者同步,一手交钱一手交货,但经常是,先向客户交货,过后再收回销售款;要向客户交货,就得先向供应商采购原材料,对于形成的采购款,要么等收回销售款之后,再付给供应商;要么在收回销售款之前就得付给供应商,甚至是在还没收到原材料之前就得提前向供应商支付。对于后两种状况,企业的资金流就比较紧张,就需要提前准备资金进行补位。如果企业资金充足,且供应链上下游运转正常,仍然不需要对外融资。但由于所处内外环境的不确定性,企业供应链上任何一个环节出现问题,就可能导致资金流紧张,就大概率需要通过融资来缓解,供应链金融因此就有了存在的理由。

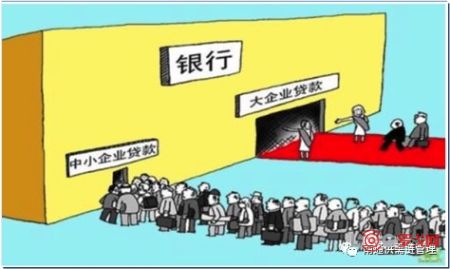

普遍认为,以银行为代表的金融机构“嫌贫爱富”,只愿意“锦上添花”,不会去“雪中送炭”。从吸收资金的角度,银行肯定要“嫌贫爱富”,有钱人,有闲钱的人才能为他们提供资金;从投放资金的角度,金融机构的“嫌贫爱富”和“锦上添花”是不得已的行为,“因为富人有钱,所以把钱借给富人,回款风险就会较小”是其逻辑假设。实际,这个假设存在很大问题,富人不缺钱,金融机构非要借给他,典型的供需不匹配,因为不太需要,金融机构硬给,收益率就不会太高;虽然不缺钱,但拿到钱的富人们也会寻求保值增值,要么去投资炒作,要么加利差后转借给需要资金的企业。这里的富人也可以理解为不缺资金的强势企业。最终导致现在普遍看到的状况,需要资金的企业融不到资金,即便融到也是付出了很高的资金成本,即所谓的“融资难、融资贵”。

资金缺乏的企业,普遍弱势,本来不高的收益率,因为较高的融资成本,就变得更低了,严重地影响了其生存和发展的能力。众多的弱势企业如果一直长期如此,就会引发社会问题,这是国家层面所不愿看到的,于是就有了“普惠金融”的政策,要求以银行为代表的金融机构支持资金短缺的弱势企业。借钱给资金短缺企业,就会有风险存在。

如何控制风险,借钱给富人(强势企业)的传统做法,一是抵押,二是评测。抵押,对于资金短缺的弱势企业,本来就没有太多资产,用什么去抵押呢?评测,以传统银行为代表的金融机构对广大的资金短缺企业评测周期长,评测成本高,如果缩短评测周期就意味着风险增加,如果借款数量较低银行收益就没法覆盖成本。资金短缺企业的供应链融资特点是急、频、少,如果测评和审批周期太长的话,就无法解决应急需求;如果放款数量有最低限制的话,就基本失去了融资资格。因而,在“融资难、融资贵”的基础上,又增加了“融资慢”和“没资格融”。

企业有需求,国家有要求,银行也有心响应,但“融资难、融资贵、融资慢、没资格融”的问题依然存在,如何解决呢?一些想从竞争中脱颖而出的商业银行和供应链平台不断地努力尝试。

阿里的蚂蚁金融,就做出了不俗的表现。尽管不太认可蚂蚁上市、大幅加杠杆的做法,但不能否认他在解决小微企业融资难题上做出的贡献,不需要抵押,放款速度快,申请额度较随意,受到了融资企业的极大欢迎。之所以能做到这些,就是因为掌握了资金短缺者的交易数据,和依据大数据分析得到的交易行为。

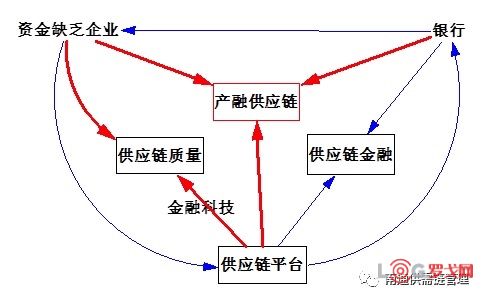

依托于消费互联网的蚂蚁金融,集平台功能和银行功能于一体。想要有所突破的城商行和农商行也想学习蚂蚁金融,但苦于不懂行业,没有数据,于是就与熟悉行业,拥有数据的产业互联网平台开始合作。产业互联网平台两头连接着的采购商和供应商,原本是直接相连,但因面临着自己解决不了而平台可以解决的行业痛点,所以愿意到平台上交易。当某采购企业有资金需求时,平台可以向金融机构提供他的交易数据供测评,为了降低测评失误,功能比较完善的平台,开始收集采购商的仓储数据和运输数据。当然,交易数据、仓储数据、运输数据除了用于金融机构放款前测评,还可用于放款后监测,要保证资金不会流向链外。

不过,“收集数据,分析数据,资金不外流,资金形成闭环”并不是目的,供应链金融的真正目的是“在控制风险的前提下能产生较高收益”,而这最终需要依靠资金短缺企业的“自我造血能力”,依靠“快速消除资金短缺带来的不良影响而恢复正常运营”的能力。为此,企业需要在流程、组织及数字化方面不断提升,进而强化掌控自身供应链的能力。

企业的供应链只有自主可控,才能在日益不确定的环境中保持良好的可持续“造血能力”,对于暂时资金短缺的弱势企业也是如此。为此,采购企业在处理与供应链平台的关系中需要有风险管理意识:哪些数据可以向平台开放,哪些系统可以利用平台提供的,什么时间开放数据,什么时间利用系统,对平台使用数据的范围应有哪些约束,自身需不需要自建系统并准备好随时切换。围绕类似顾虑,供应链平台利用自己的优势也可以衍生出很多定制化服务,譬如提供监督数据使用去向的数字化工具和法律权利,支撑采购企业进行供应链上下游的数据打通,支持采供企业之间应付应收的自行解决,甚至为资金短缺企业提供咨询服务,帮助其做强做大。

“嫌贫爱富”是金融机构在不掌握数据情况下的不得已举措,基本面运营良好资金暂时短缺的企业才是金融机构的优质客户。借助供应链平台的“雪中送炭”式供应链金融产品,可以摆脱“核心企业”的掣肘,可以让多方共同获益。平台与企业的供需匹配链上蕴藏着很大的创新空间,期望上述内容能起到抛砖引玉的作用。