招股说明书下载:东航物流招股说明书(申报稿2020年4月27日报送).pdf

据证监会官网消息,在3月11日召开的2021年第28次发审委会议上,东方航空物流股份有限公司(首发)获通过。

东航物流作为央企中首批进行混改的试点企业,也是国家民航领域混改试点的首家落地企业,作为国内三大航旗下首家混改后冲击IPO的公司,东航物流因此受到市场关注。

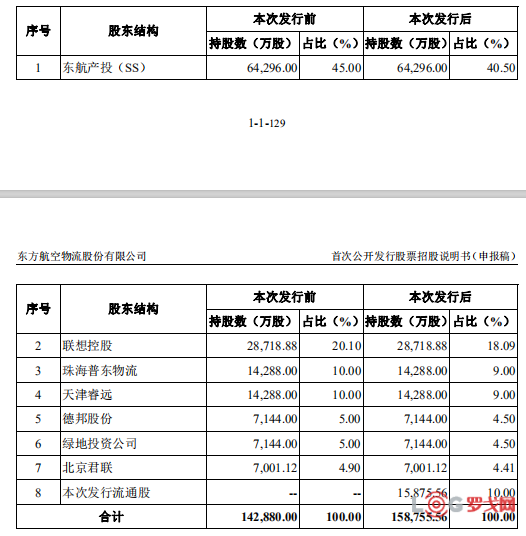

据悉,东航物流于2017年完成混改,引入非国有资本投资者及核心员工持股,东航集团旗下东航产投持有东航物流45%股份,为公司最大股东,其余发起人的持股情况分别为,联想控股持股20.10%、珠海普东物流持股10%、天津睿远持股10%、德邦股份持股5%、绿地投资持股5%,北京君联持股4.9%。

招股书显示,东航物流此次IPO拟在上海证券交易所上市,发行不超过15875.56万股。对于募集资金的使用,招股书显示,东航物流本次拟募集资金24.06亿元,其中10.72亿元用于“浦东综合航空物流中心建设”、4.85亿元用于“全网货站升级改造”、4.47亿元用于“备用发动机购置”、4.01亿元用于“信息化升级及研发平台建设”。

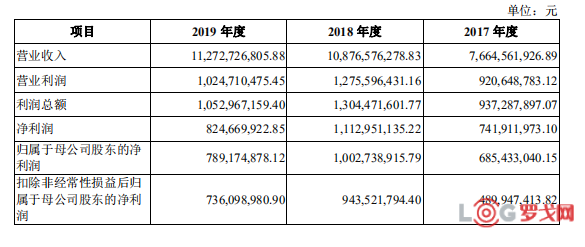

2017年度、2018年度和2019年度,东航物流的营业收入分别为76.65亿元、108.77亿元和112.73亿元;归属于母公司股东的净利润分别为6.85亿元、10.03亿元和7.89亿元;扣除非经常性损益后归属于母公司股东的净利润分别为4.899亿元、9.44亿元和7.36亿元。