2021Q4,是宿华淡出一线管理之后,新任CEO程一笑履新的第一个完整财季。从流量、营收、电商GMV等关键指标看,程一笑的第一份业绩成绩单基本符合市场预期。

但是,细读财报隐隐发现,流量、业绩增长趋缓的压力,笼罩在快手的头顶。特别是有双11这样国民购物节的Q4,相比进入存量市场的传统电商,还处于增量市场的快手直播电商,环比增长未见靓丽。

1、首先看短视频平台视若生命线的流量端表现:

2021Q4季度,快手DAU(平均日活跃用户)达3.23亿,同比增长19.2%;MAU(平均月活跃用户)同比增长21.5%达5.78亿,年增长超过1亿。2021Q4,快手的DAU及MAU同比增速,均为2021全年四个季度以来的最高值。

数据来源:快手财报

这样的流量表现来之不易。Q4季度虽然是电商零售的传统旺季,却是短视频、直播的传统淡季。而且,快手日活的粘性显著提高,用户时长表现稳定,每个用户每天花119分钟给快手,与短视频传统旺季Q3暑期相比,都能保持稳定,可见其用户吸引力。

快手对OGV(Occupationally Generated Video, 专业机构生产内容)内容的投入,比如体育、电竞赛事等方面的投入更见成效,比如作为冬奥会官方转播商,获得了品牌加成和流量利好。

据海豚智库了解,短剧和自制节目,也是相对低成本提高日均使用时长的抓手。

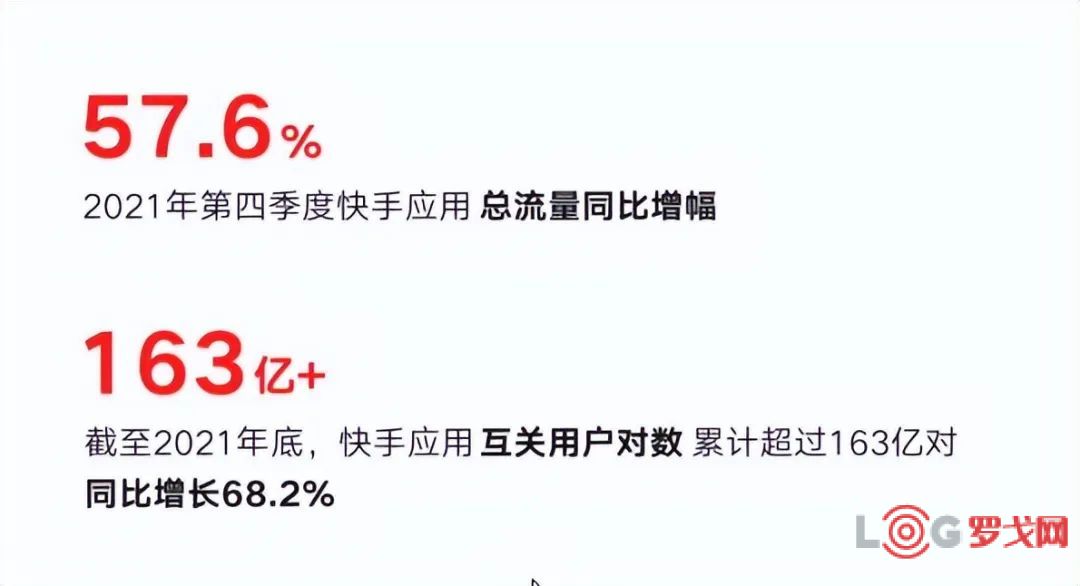

2021Q4,快手整体日均流量(DAU* 日均用户时长)增长达到 57.6%,但是,相比2021Q3财报披露的“近60%”略微放缓,这并不是一个很积极的信号。

图片来源:快手大数据研究院

仔细对比,环比2021Q2、Q3季度,快手DAU和MAU的增长已经非常缓慢,增长在百万级别。短视频同样面临流量红利见顶的烦恼。

根据Questmobile数据,截止2021年9月,中国移动互联网月活用户数11.67亿,短视频的渗透率已经达到79.3%,到现在,渗透率接近90%。短视频用户量的增长空间,已经非常有限。

可以预计的是,2022年,快手DAU和MAU的增长,可能会进一步放缓。在此背景下,快手的在线营销服务、电商增长,毛利,或将持续承压。

2、看营收表现:

2021年,公司实现总营收810.8亿元,同比增长37.9%,高于彭博市场预期的801亿元。2021年经调整后亏损188.5亿元。2021年四季度,快手营收244亿元,同比增长35.0%。Q4营收增长稳健,波澜不惊。

经调整后净亏损35.7亿元,此前预估亏损为39.2亿元,亏损幅度有所收窄。这也是2021下半年以来,快手降本增效,压缩费用,“精细运营”的成果,这点我们留到后面详细说。

数据来源:快手财报

营收表现超市场预期的,是一直以来增长趋缓的直播业务。实际上,秀场直播整体被视为风口不再的业务,快手直播也经历了好几个季度的负增长,Q4季度重新焕发生机,付费率提升,平均用户付费金额也在加速增长。最终实现直播收入同比增长11.7%,而市场预期仅仅个位数。

海豚智库认为,快手直播收入的超预期,是快手提升了打赏分成,以刺激主播们更多投入直播,这应该也是快手流量端良好表现的动力之一。但是,提高分成的直接后果,是快手毛利没有提升。

快手收入担当的线上营销服务(营收占比超过5成),收入同比增长 55.5%。不难看出,营销和广告收入的增长,是和流量总时长(DAU* 日均用户时长)的增长(57.6%)同步的。

实际上,2021年下半年,在“双减”等政策之下,传统互联网广告的最大“金主”:教育、游戏、金融等行业的广告萎缩严重,快手在线营销服务面临巨大增长压力。但是,稳定的流量表现,还是让快手“有惊无险”的渡过一劫。

其他业务主要是电商,这块我们留到下一节细说。

看总体营收构成,总体而言,快手稳步实现从当年的以打赏和直播付费为主要收入“直播秀场”,转型为集营销、电商于一体的综合互联网平台。目前,快手营收更依赖线上营销服务,即广告,电商收入还很难扛起拉动营收的重担。

快手的其他业务表现符合预期,这块业务主要就是电商业务的营收。2021Q4快手其他业务增长40.2%;而电商 GMV 2403 亿元,同比增长 35.7%。

数据来源:公司财报

2021年全年,快手电商 6800 亿的 GMV ,完成了6500 亿的目标。很明显,推动GMV上涨的动力,除了流量的稳健,还有Q4的货币化率0.98%,相比Q3有环比下降(Q3货币化率1.06%)。按这样的趋势,快手电商完成2022年GMV目标(9700亿),应该是没有难度的。

但是,Q4有双十一,是传统的电商旺季,而Q3夹在Q2(618),Q4(双11)之间,是电商传统淡季。快手电商,代表着直播电商风口,还在流量和渗透率的高速增长期,还处于增量市场,而其增长表现却并不算靓丽。

看看这些比快手GMV基数更大、已经进入存量市场的“传统电商”的表现:2021年Q4,阿里巴巴营收2425亿,环比Q3增长26.2%;京东营收2759亿,环比Q3增长23%;拼多多营收272.31亿,环比Q3增长26.6%;唯品会营收341亿,环比Q3增长37%。

快手电商Q4的GMV环比Q3仅增长36%,这样的表现,很难说明快手的直播电商相对传统电商有多么强大的优越性——毕竟,前者被视为当下电商的风口,可能会全面替代传统货架电商。

我们预计,2022Q1,快手电商GMV环比增速可能进一步趋缓。

快手在淡季有全年最高水平的用户增速,市场当然会关心,流量是销售费用烧出来的吗?而财报告诉我们,在流量大盘不再增长,短视频赛道一样陷入内卷的当下,快手流量的高增长,不是靠烧钱营销获得的。

2021Q4,快手的销售、行政、研发三项费率均在下降,而一直较高的销售费率下降最明显,环比从Q3季度 53.76% 下降至 41.87%。

数据来源:公司财报

以流量增速(57.6%)作为基准,除了研发费用外,行政费用和销售费用的同比增速分别为50.8%和54.5%,都慢于都流量增速,这说明公司的经营和组织效率在提升。

而费用的下降,也与快手海外市场预算减少有关。财报提到:“2021年下半年,在实施了更节制的预算计划后,海外市场的日活跃用户、用户使用时长和留存率仍然继续提升。”

而据了解,在国内短视频出海的应用中,字节系的TikTok在全球都算得上独领风骚,快手与之差距还很大。

而降本增效的直观结果是,快手Q4最终经营亏损 58 亿,好于市场预期的 63 亿。经调整净亏损 35.7 亿,环比收窄,也好于市场预期的 39 亿元,亏损幅度和收窄情况,令市场小惊喜。

快手持续亏损,一直以来都是由于相对高昂的销售费用。财报这样解释:“2020年第四季度推广及广告开支增加,主要是由于我们推广快手极速版及其他应用程序的营销开支以及品牌推广活动开支增加所致。”

然而,从毛利情况来看,Q4快手毛利率 41.5%,与Q3持平。实际上,快手高毛利的在线营销服务的营收占比一直在提升,已经超过了50%。但快手毛利率并没有同步提升,且没有改善和提升的迹象。

快手毛利持续在40%水平,主要是因为“收入分成成本” 占收入比重提升,收入分成主要包括直播打赏分成、广告激励分成。直播分成提高,是直播竞争的加剧,争夺主播和流量的考虑。

总的来讲,快手收缩费用,甚至减少海外市场的预算,收窄了亏损,一方面,是公司管理层对未来的市场环境持有谨慎预期,准备过冬;另一方面,也是释放了盈利预期。

快手本季度相对稳健的流量表现,证明了在抖音、微信视频号等强劲对手的夹击之下,快手有其生命力。

流量在哪里,广告主和商家就会在哪里。快手目前的流量优势,足以使它能继续以在线营销服务、电商的增长,来保持其营收的增长和想象力。同时,这个季度的快手也证明了,它有能力压缩费用,收窄亏损,释放盈利预期。财报里如是说:“2021年第四季度,我们进一步优化收入及成本结构,加强经营杠杆效应,推动经调整净利润率较上季度改善7.9个百分点。”

降本增效、精细化运营,由此被认为是程一笑务实、理性作风的显现。

但是,快手同样面临着,流量红利不再,流量增长趋缓的压力,快手电商在Q4传统旺季的表现也不算出众靓丽。

身处短视频和直播电商,这样竞争激烈、强敌环伺的赛道,快手的对手,抖音,微信视频号,也都是品牌和现金兼备的重量级玩家。快手想要从这样的生死场里脱颖而出,结束战斗,稳固市场地位以获得盈利,短时间内恐怕还很难实现。