[罗戈导读]三大货种方面,煤炭、粮食运价指数小幅上涨,矿石货种运价指数微幅下跌。

[罗戈导读]三大货种方面,煤炭、粮食运价指数小幅上涨,矿石货种运价指数微幅下跌。

上海国际航运研究中心航运发展研究所发布《中国沿海干散货运输市场双周报(2022.04.23-2022.05.06)》。本期双周报指出,本期沿海散货运价指数止跌回升。其中,煤炭方面,电厂日耗微幅增加,沿海运价止跌回升;铁矿石方面, 高炉开工率显著增加,沿海运价先降后升;粮食方面, 下游采购需求较为平淡,粮食运价小幅上涨。

上海航运交易所2022年5月6日发布的中国沿海散货运价指数(CBFI)报收于1084.95点,较4月22日基本持平(如图1)。三大货种方面,煤炭、粮食运价指数小幅上涨,矿石货种运价指数微幅下跌(如表1)。

需求:下游电厂日耗仍然较弱,电厂库存微幅积累

本期,华东地区疫情形势显著好转,但疫情对工业和服务业生产端的制约仍存,工业用电需求未见回升;叠加水电发力补充,煤炭消费需求延续弱势表现。本期,沿海电厂日均耗煤量小幅波动,而被动积累下,库存环比小幅增加,可用天数维持在17天左右。截至2022年5月5日,沿海六大电厂的存煤量为1185.9万吨,较上期末(4月22日)小幅增长4.73%;日均耗煤量为66.8万吨,较上期末微幅增加0.78%(如图2)。

供给:国内煤炭价格小幅反弹,印尼煤价止跌上行

国内煤炭方面,前一周随着5月限价期限临近,港口煤价有所下跌,但月末受下游节前补库需求支撑,港口煤价有所上涨;节后限价令开始执行,上游优先保障长协发运,市场煤供应偏紧,港口煤价继续上涨。截至2022年5月6日,秦皇岛港Q5500动力煤现货价格报收于1210.00元/吨,较上期小幅上涨50元/吨(如图4)。

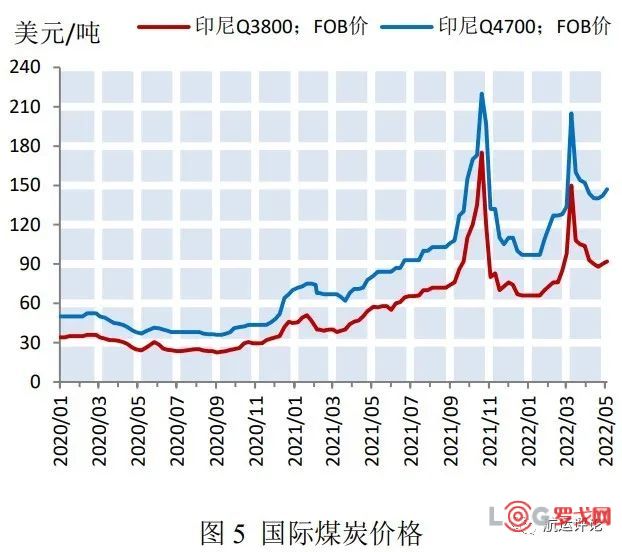

进口煤炭方面,本期受印度采购需求支撑,印尼煤价止跌上行。截至2022年5月6日,印尼Q3800动力煤FOB价报收于92美元/吨,较上期小幅上涨4.55%;印尼Q4700动力煤FOB价报收于147美元/吨,较上期小幅上涨5%(如图5)。

港口:秦皇岛港铁路调入好于调出,港口库存持续累积

本期,前一周主产区积极发运,港口调入量保持高位,而5月1日大秦线进入检修期,受此影响后一周港口调入量有所减少;下游耗煤需求偏弱,虽有假期前后小幅补库需求释放,但整体拉运未有明显恢复,港口调出量环比基本持平。总体上本期秦皇岛港煤炭调入好于调出,港口库存持续积累。2022年5月6日,秦皇岛港口煤炭日均铁路调入量为51.45万吨,较上期(4月22日)大幅20.75%;日均水路调出量47.31万吨,较上期基本持平;秦皇岛港内贸煤炭库存为490万吨,较上期大幅增加11.36%(如图6)。本期受下游拉运需求短时释放影响,锚地船舶显著增加。秦皇岛港锚地平均船舶数量约52艘,较上期增加18艘(如图7)。

预测:各航线运价止跌回升,下期运价或小幅上涨

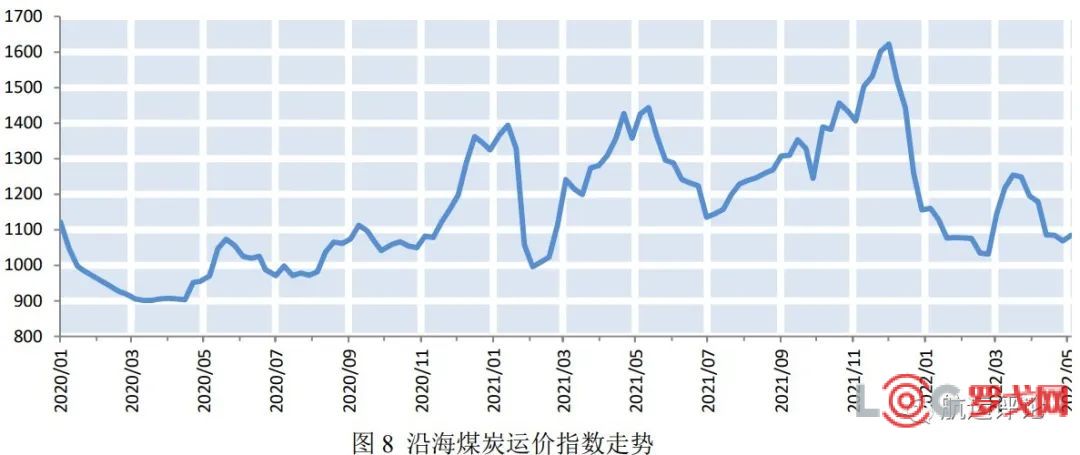

本期,期初下游用煤需求偏弱,叠加5月限价期临近,下游观望情绪浓厚。五一假期和大秦线检修来临前,下游补库需求短时释放,带动沿海运价止跌回升;假期后多地继续推进复工复产,叠加进口煤价持续倒挂,市场需求转向内贸,而华南航线大船运力供应偏紧,支撑沿海运价继续回升。截至2022年5月6日,上海航运交易所发布的沿海煤炭运价指数报收于750.19点,较上期小幅上涨1.68%(如图8)。

下期,随着华东地区疫情得到控制,社会生产活动正逐步恢复,下游运输需求将继续好转。同时由于印尼煤价再度上涨,叠加人民币贬值影响,煤炭进口仍将严重受限,下游需求将进一步转向内贸。但另一方面,下期全国多地降水偏多,水电替代作用或有所增强。同时根据相关限价政策,秦港下水煤最高不得超过1155元/吨,当前港口煤价仍小幅高于该价格,下游或将等待限价政策落实后再进行拉运。综合研判,下期沿海煤炭运价或小幅上涨,前一周小幅震荡,后一周将偏强运行。

需求: 钢材价格先降后升,高炉开工率显著增长

本期,钢价先降后升。截至2022年5月6日,普钢综合指数(绝对价格指数)报收于5298点,较上期微幅下跌0.92%(如图9)。钢厂盈利率报收于62.34%,较上期下滑12.55个百分点(如图10)。

本期,钢厂高炉开工率显著增长。截至2022年5月6日,全国调研的247家钢厂高炉开工率为81.91%,较上期上涨2.11个百分点(如图11)。本期全国64家钢厂进口矿及国产矿库存小幅减少。截至5月6日,全国调研的64家钢厂进口矿库存1525.14万吨,进口矿平均可用天数24天,较上期减少2天;国产矿库存97.35万吨,国产矿平均可用天数10.69天,较上期减少0.88天(如图12)。

供给:国内外矿石价格继续下跌,国外铁矿石发货量大幅增加

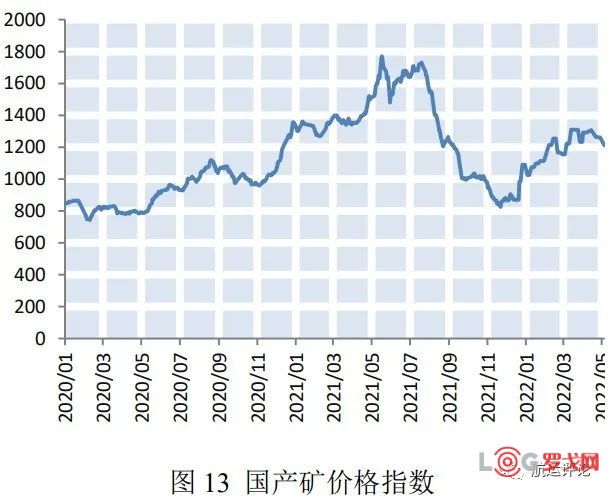

国产矿方面,本期国产矿价格小幅下跌。截至2022年5月6日,霍邱地区65%造球精粉价格指数报收于1211点,较上期小幅下跌54点(如图13);

进口矿方面,本期进口矿价格小幅下跌。截至2022年5月6日,61.5%PB粉报收于949元/吨,较上期每吨下跌48元;62%巴粗报收932元/吨,较上期每吨下跌19元(如图14)。

截至5月2日,澳洲发货总量1588.1万吨,环比减少19万吨;巴西发货总量788.7万吨,环比增加217.9万吨(如图15)。截止至5月6日,全国186矿山样本产能利用率为63.34%,环比增长0.41个百分点(如图16)。

港口:港口铁矿石继续去库,各品种库存显著减少

本期,全国主要港口铁矿石继续去库,日均疏港量小幅增加。截至2022年5月6日,全国主要港口铁矿石库存14324.82万吨,较上期减少400.58万吨(如图17)。按品种分类,粗粉库存11015.6万吨,较上期减少289.5万吨;球团库存519.4万吨,较上期减少23.7万吨;块矿库存1742.5万吨,较上期减少87.49万吨;铁精粉库存1047.3万吨,较上期基本持平(如图18)。

预测:各航线运价先降后升,下期运价或平稳增长

本期,前一周钢厂节前补库需求有所释放,但受疫情影响,总体需求仍然偏弱,沿海运价小幅下跌;节后在国家层面再度强调经济稳增长政策的背景下,钢铁行业信心有所恢复,钢厂拉运积极性提高,港口疏港量小幅增加,支撑沿海运价止跌回升。截至2022年5月6日,上海航交所发布的中国沿海金属矿石运价指数报收于761.61点,较上期微幅下跌0.77%(如图19)。其中北仑/舟山-张家港(4-5万DWT)航线降幅最大,下跌1.62%至18.2元/吨(如表2)。

下期,宏观政策持续发力,叠加华东地区疫情形势正逐步好转,下游基建项目陆续复工,对钢材的需求将逐步回升,钢厂生产积极性或延续本期的良好表现,短期补库需求释放将支撑沿海运价继续上涨。但近期受原料价格高企的影响,钢厂盈利率连续下滑,钢厂生产端或受到影响。综合研判,下期沿海矿石运价或平稳增长。

供需:深加工企业库存增加,港口玉米价格继续上涨

本期,深加工企业玉米消费量大幅回升,部分企业库存持续消耗,进行小幅补库,玉米库存环比继续小幅增加。截至2022年5月6日,全国加工企业玉米库存497.8万吨,较上期增加32.2万吨(如图20)。

玉米价格方面,国内主产区进入春耕阶段,市场余粮供应偏紧,主产区贸易商囤粮惜售导致北方港口到货量恢复缓慢,港口现货价格继续上涨;而受北方港口价格高位支撑,南方港口现货价格亦有所上涨。截至2022年5月6日,广州港玉米价格为2940元/吨,潍坊玉米价格为2905元/吨,鲅鱼圈玉米价格为2890元/吨(如图21)。

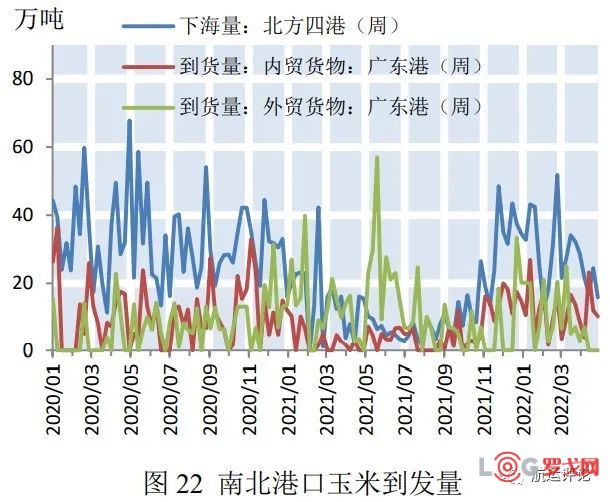

港口:北方港口下海量继续减少,南方港口内外贸库存走势分化

本期,北方港口玉米销售和装运难度加大,下水量环比继续减少。本期(4月23日—4月29日)北方四港玉米下海量共计15.8万吨,较上期(4月7日—4月15日)减少0.9万吨;广东港口内贸玉米到货量为10.2万吨,较上期增加减少13万吨;本期无外贸玉米到货(如图22)。本期,南方港口内贸玉米库存略有增加,而外贸玉米库存大幅减少。本期广东港口内贸玉米库存74.4万吨,较上期增加2.4万吨;外贸玉米库存38.9万吨,较上期减少16.8万吨(如图23)。

预测:各航线运价小幅上涨,下期运价或继续平稳运行

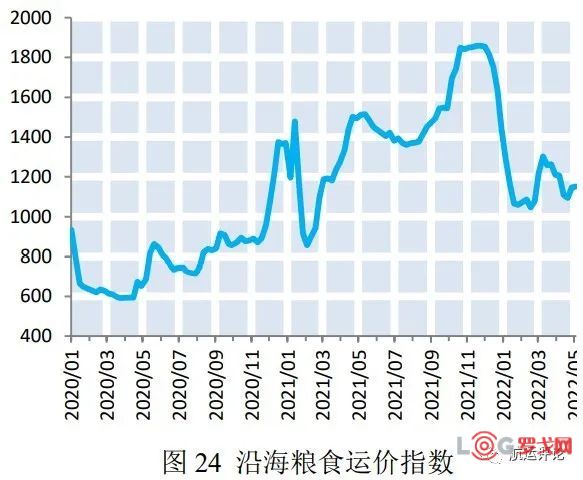

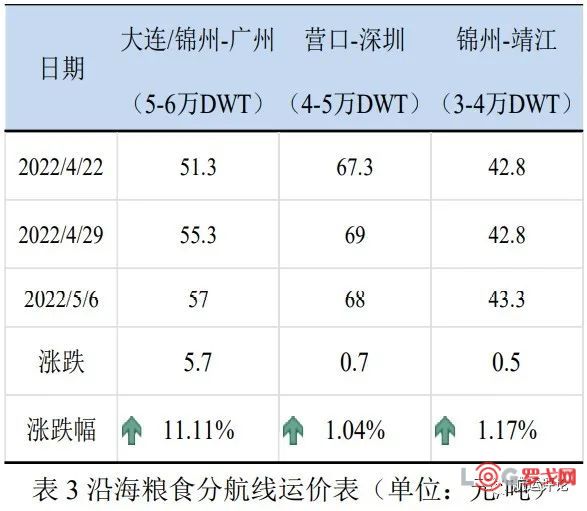

本期,节前终端饲料企业补库需求逐步释放,支撑沿海运价小幅上涨;而节后辽宁港口玉米价格出现跳涨,南北玉米价格出现倒挂,制约内贸玉米海运需求,运价平稳运行。截至2022年5月6日,上海航交所发布的沿海粮食运价指数报收于1152.57点,较上期小幅上涨5.32%(如图24)。其中大连/锦州-广州(5-6万DWT)航线运价涨幅最大,上涨11.11%至57元/吨(如表3)。

下期,短期内港口现货价格难见下跌,目前北方港口价格加上运费已高于南方港口价格,叠加南方港口内贸玉米库存处于高位,南北港口价格倒挂或将继续制约内贸玉米海运需求,预计下期沿海运价或继续平稳运行。