美团财报首次调整披露口径:外卖、到店及酒旅两大业务板块合并,再加上原属于新业务的闪购,共同构成“核心本地商业板块”;美团优选、美团买菜等其他业务继续收纳于新业务板块之下。

Q2净亏损大幅收窄,应归功于对美团优选与美团买菜的业务调整。美团对于新业务的态度愈发谨慎:一边提效,一边收缩战线,让吸金黑洞迅速缩小。

仅仅稳住基本盘对美团远远不够。即时零售是京东、抖音、拼多多和饿了么都不会轻易放弃的战场,由攻转守将是美团下一阶段的主题,注定是一场硬仗。

谁是阿里、抖音、京东和拼多多的共同敌人?最新答案:美团。

一个十年以上的旧赛道,一向被看成脏活累活的餐饮生意,在苦于找不到新故事的巨头们眼中,正变得越来越诱人,并因而成为撕抢的新战场:京东正考虑和达达推出按需外卖;抖音与饿了么将合作为用户提供在线点单、即时配送服务;拼多多的多多买菜与美团优选则在社区团购上一争高下。

本地生活服务即将迎来一场恶仗,不同主业的巨头都企图从不同角度切下一块蛋糕。这可能也部分解释了,为什么一直推崇无边界游戏的王兴开始着力将目光收束回边界内:在腹背受敌之际,感受到寒气的美团,需要逐渐放缓对新疆域的挺进步伐,专注基本盘的防守。

据美团8月26日披露的2022年第二季度财报(Q2):公司净亏损11.16亿元,同比收窄66.7%,经调整后净利润20.58亿元,同比扭亏为盈。

核心的配送服务稳步增长,新业务战线收缩、降本增效,是亏损总体收窄的主要原因。

Q2财报中,美团首次将三大板块打散重组:外卖、到店及酒旅两大业务板块合并,再加上原属于新业务的美团闪购,共同构成“核心本地商业板块”;美团优选、美团买菜等其他业务继续收纳于新业务板块之下。

CEO王兴在业绩会上两次提及该结构调整,并强调新的分部披露方式更能反应美团的业务策略、各业务发展阶段和财务表现。

外卖送餐+闪购送万物+到店酒旅,是美团在Q2财报中一再强调的核心领地。

新业务板块则承担着业务孵化器的功能,当一项业务发展成熟,便会被美团“取”出,拼入核心业务版图,美团闪购便是如此。

在美团新的核心本地商业板块中,闪购与外卖共同支撑起万物到家的业态。往季财报中的“餐饮外卖配送服务”表述消失不见,取而代之的是“配送服务”(外卖和闪购的合称)。

闪购不仅与餐饮外卖共享用户群体和即时配送网络,盈利路径也十分清晰。

在4月、5月疫情影响下,美团的餐饮外卖和闪购业务总订单量仍同比提升7.6%。其中,闪购的日均订单量为430万,美团未公布增长幅度,但综合多家券商的数据,闪购的日均订单同比增幅在70%以上,增速与上一季度持平。

在外卖和闪购的带动下,当季美团核心本地商业板块收入同比增长9.2%至368亿元,经营净利润同比增长39.7%至83亿元。财报称,报告期内收入增长主要因外卖和闪购的收入扣减金额减少所致,而经营净利润的大幅增长主要受益于用户激励及营销开支的减少。

补贴减少提高了客单价,疫情期间对万物到家的需求提升,增加了订单数量,这两点共同撑起了核心本地商业的增长,同时也一定程度上抵消了到店及酒旅业务的大幅下滑。

到店及酒旅一直是美团最赚钱的业务,2022年Q1的经营利润率高达45.6%,但在Q2疫情反复的影响下,钱袋子突然收紧了。

美团把到店及酒旅并入核心本地商业后,不再单独披露其具体的营收与经营利润数据,但仍在财报中含蓄表示,该业务在Q2受到疫情严重影响,收入大幅下滑。据兴业证券估算,到店及酒旅业务Q2收入同比减少约20%至68.8亿元,经营利润率将维持在41%左右。

总体上看,Q2核心本地商业板块喜忧参半:喜在美团闪购成长为新的业绩支点之一,忧在到店和酒旅收紧的钱袋子。财报称,到店业务下滑集中在4月和5月,进入6月后已开始快速复苏。

但仅仅稳住基本盘,对于现在的美团来说还远远不够,面对越来越多的对手,美团需要先解决新业务持续亏损的问题。而将打出的拳头收回,才能在反击之时更好发力。

本次调整前,美团的新业务板块由食杂零售(美团优选、美团闪购、美团买菜)、共享出行(共享单车、网约车)和B2B餐饮供应链(快驴)等组成。

经过Q2的调整后,“零售三兄弟”中的闪购归入核心本地商业,美团优选与美团买菜成为新业务的支柱。新业务收入在总营收中的比例有所下降,由上一季度的31%降至本季度的28%。

新业务板块曾是吞噬净利润的黑洞,也是王兴眼中的美团第二增长曲线。在2021年年报中,王兴表示:“对于能够带来长期价值的业务领域,我们始终保持投入的决心。”

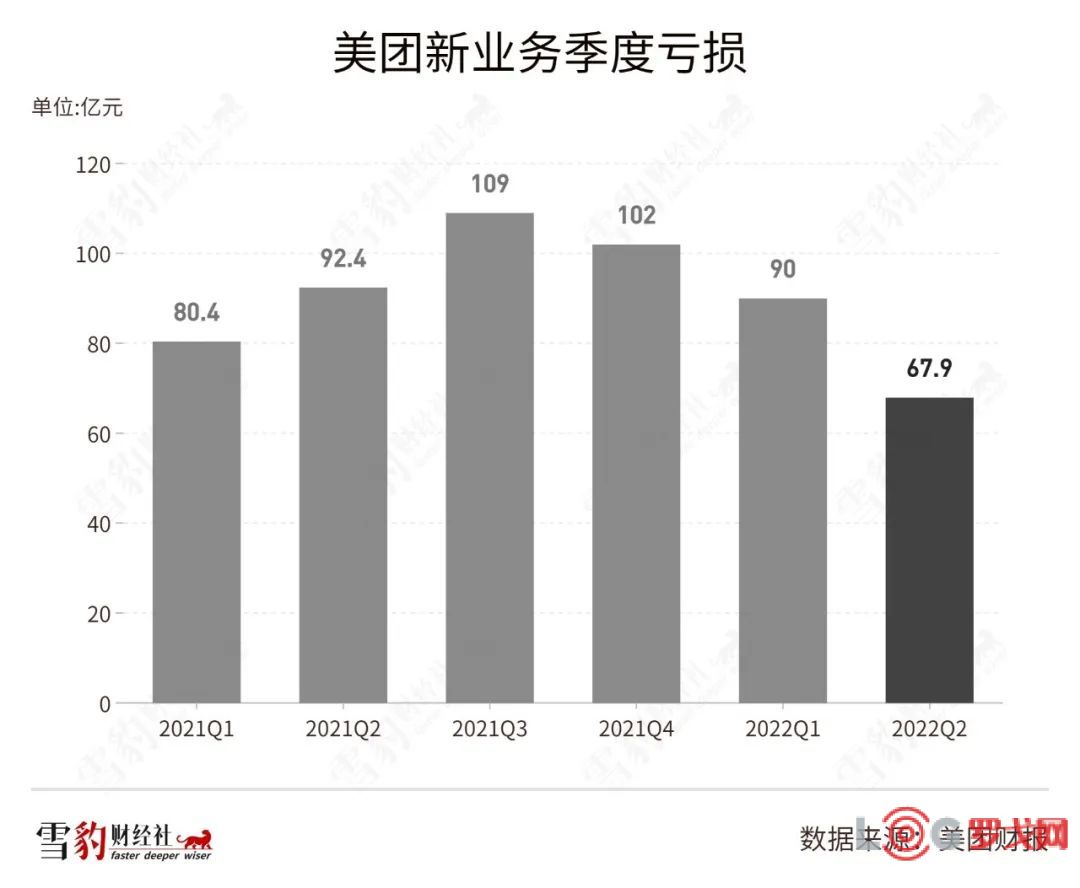

仅2022年Q2为调整后的新口径数据

以新的业务划分口径,2022年Q2,美团新业务板块收入同比增长40.7%至142亿元,经营净亏损收窄至67.9亿元。

2021年Q2财报中,新业务的营收额为120亿元,经营净亏损为92亿元。在今年Q2新的业务划分口径下,去年同期的新业务营收额为101亿元,经营净亏损为88亿元。以此推算,被剔除出新业务的美团闪购营收规模约在19亿元左右,经营净亏损额约为4亿元。

从规模上看,闪购被划入核心本地商业,对于新业务的亏损额度影响较小,本季度大幅减亏主要集中在美团优选与美团买菜上。

Q2美团买菜的季度交易用户数和订单量均创下新高,美团优选的运营效率也得到了提升。与此同时,自4月起,美团连续在甘肃、青海、宁夏、新疆关停优选服务。4月26日,美团优选在App发布公告称将关停北京自提点服务。

一边提效,一边收缩战线,让美团新业务板块的吸金黑洞迅速缩小。

美团管理层在业绩会上表示,新业务板块中的所有业务均需要迭代商业模式和更多资源,“我们将定期审阅这些业务的发展,并动态调整资源分配和策略。”

从始终保持投入的决心,到定期审阅,美团对于新业务的态度愈发谨慎。这既出于美团自身对降本增效的诉求,也是外部市场环境的变化所致。

美团到家事业群总裁王莆中此前表示,未来五年,要在价值1万亿的即时零售市场中拿下4000亿。“零售就是新大陆,我们就是哥伦布”。以眼下的情势判断,美团要实现这个雄心勃勃的目标,遇到的挑战越来越大。

今年上半年,本地生活的新玩家京东、什么业务都要“插一脚”的字节、在社区团购与美团打得火热的拼多多、餐饮外卖的老对手饿了么,都盯上了即时零售这块万亿元规模的大蛋糕。

6月中旬,京东零售CEO辛利军在接受采访时表示,京东已考虑和研究推出按需外卖服务,京东物流子公司达达快送在同城配送方面拥有“强大能力”。

同城配送能力一直是美团引以为傲的核心竞争力。在Q2业绩会上,美团管理层表示今年下半年将继续强化美团的配送能力,让配送时间更短,做到“Everything Now”。

这次,同样以物流和配送见长的京东联手达达,直接向美团的强项发起攻击。

相比京东,抖音更早一步开始在本地生活领域布局。据晚点LatePost报道,2022年抖音本地生活业务核销后交易总额目标为500亿元。其中,到店餐饮承担约40% ,非餐饮部分(包括到店综合、酒店旅游等)承担60%。

8月19日,饿了么宣布与抖音达成合作。饿了么将基于抖音开放平台,以小程序为载体,与抖音一起为用户提供从内容种草、在线点单到即时配送的本地生活服务。公告发布当天,美团股价应声下挫,从上涨近1%转为下跌3%。

饿了么在外卖市场中占有约35%的份额,抖音App坐拥6亿DAU,两者的结盟让美团不得不重新审视本地生活可能到来的新战局。

此外,凭借多多买菜,在社区团购领域与美团优选争夺龙头地位的拼多多,也在今年Q2开始布局同城业务。4月起,拼多多开始在北上广深等城市招募有能力24小时内配送的商家,符合条件者可零佣金入驻平台。

总体而言,美团Q2的多项关键数据超出市场预期。但如今Q3已过去大半,美团现在要考虑的已不仅仅是降本增效、收缩战线,还要面对几大强敌对“核心本地商业”腹地的围攻。

由攻转守将是美团下一阶段的主题,这注定将是一场硬仗。