[罗戈导读]快运行业是否适合采用这种低价竞争的模式争夺市场?在这种情况下,企业是否还能够实现盈利?

[罗戈导读]快运行业是否适合采用这种低价竞争的模式争夺市场?在这种情况下,企业是否还能够实现盈利?

快运行业作为一个根植于万亿零担市场的极具潜力的赛道,目前正处在不断整合并向头部集中的阶段,相较快递而言,快运行业起步较晚,行业发展空间广阔且市场规模大,已达到1.5万亿元。且行业目前并未进入大规模出清阶段,市场集中度仍然较低,行业CR10仅为5%左右,也就是说,快运行业仍然是一个潜力较大的增量市场。

正是由于看到了快运行业巨大的成长潜力,各头部快递企业也纷纷进入了这个赛道想要分一杯羹,为了快速扩张自己的业务量、争夺市场,快运企业之间的价格战争也早在几年前就悄然打响。但值得思考的是,快运行业是否适合采用这种低价竞争的模式争夺市场?在这种情况下,企业是否还能够实现盈利?下面我们将从几个角度来进行分析:

相比快运,快递的需求更为零散、更难以预测,运营商必须建立全国网络才能满足商家的物流需求,所以快递企业更注重规模的增长,以摊薄网络的运营成本,但快运行业不同,80%的快运需求为计划性需求,每家厂商都有固定的客户和运输路线,故规模经济并不显著。在这种情况下,如果盲目的通过低价抢量,企业将较难盈利。

快递行业电商件占80%以上,由于电商件规模大、重量轻,且电商客户相比服务质量更加追求低价的性质,决定了定位在中低端产品的快递企业能够在竞争中获取较大优势。不同于快递,快运产品的价值相对较高,且由于重量较大,客户更加重视企业能否送货上门且提供优质的服务,这就造成了快运行业的派送成本天然就高于快递,派送员需要花费更多的时间和体力来完成一单的派送。

在这种情况下,快递企业如果枉顾基层网点和业务员的利益一味地压低价格,就难以保障派送的质量,结果可能不仅难以实现盈利,还会损害企业的口碑,不利于长期的可持续发展。

纵观市场上定位在中低端产品的快运企业,虽然业务量可能增长迅猛,营收表现也遥遥领先,但一些企业的盈利情况却差强人意,有些甚至一直都处于亏损的情况。

近年来,由于家具家电的线上渗透率不断提升,各快运企业纷纷发力大件电商,认为这是未来最具潜力的市场,由此也想通过在派送模式上不断靠拢快递以此来节省派送成本,压低派费。

但快运不同于快递,快递更多是消耗品,所以需求是源源不断的,但快运的货品基本都是能够长期使用的,如:洗衣机、坐便器等,一般只有新楼盘才会对快运产生一段时间的需求,而等到屋内的大件用品添置完成之后,对快运的需求将会骤减。这也就导致了一方面快运的密度永远不可能比肩快递,另一方面,同一地区的快运需求并不是持续性的。也就是说,大件快递在同一地区的需求是阶段性的,度过高峰期之后,规模效应将不复存在。

双壹认为,通过低价的方式虽然可以短期内使业务量猛增,但这样获得的客户粘性极低,一旦有人能提供更优惠的价格,流失的概率极大,所以这部分客户只能通过低价维持,但长期的低价策略却实则并不能让企业获利。

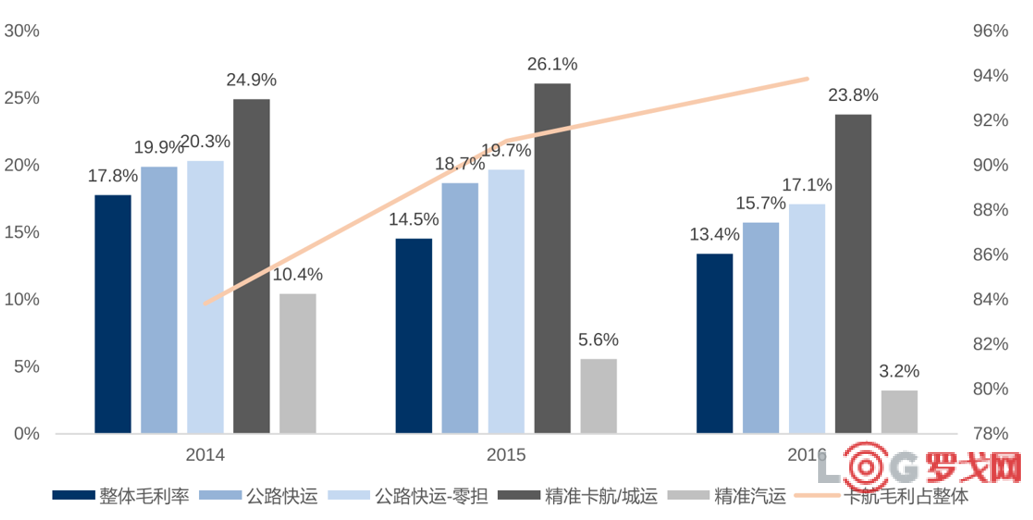

相反,如果快运企业更重视的是服务,虽然产品价格相对较高,客户增速也相对缓慢,但这种情况下做成的客户都有较强黏性,不会轻易流失,一旦企业通过时效和服务建立口碑,随之而来的就是品牌溢价,反而可以盈利更多。比如德邦,其精准卡航的利润率高出其他产品一大截,并构成了公司盈利的主要来源。

德邦整体毛利率及不同产品毛利率走势

数据来源:公司公告,华创证券

当前,一些头部企业已经意识到了行业发展趋势,并已经开始逐步修复自身产品价格。双壹认为,通过低价竞争获得规模效应并不是快运行业的良策,逐步扩张运输网络,通过运营好每一条线路,逐步赢得口碑才能让一家快运企业稳步向前。