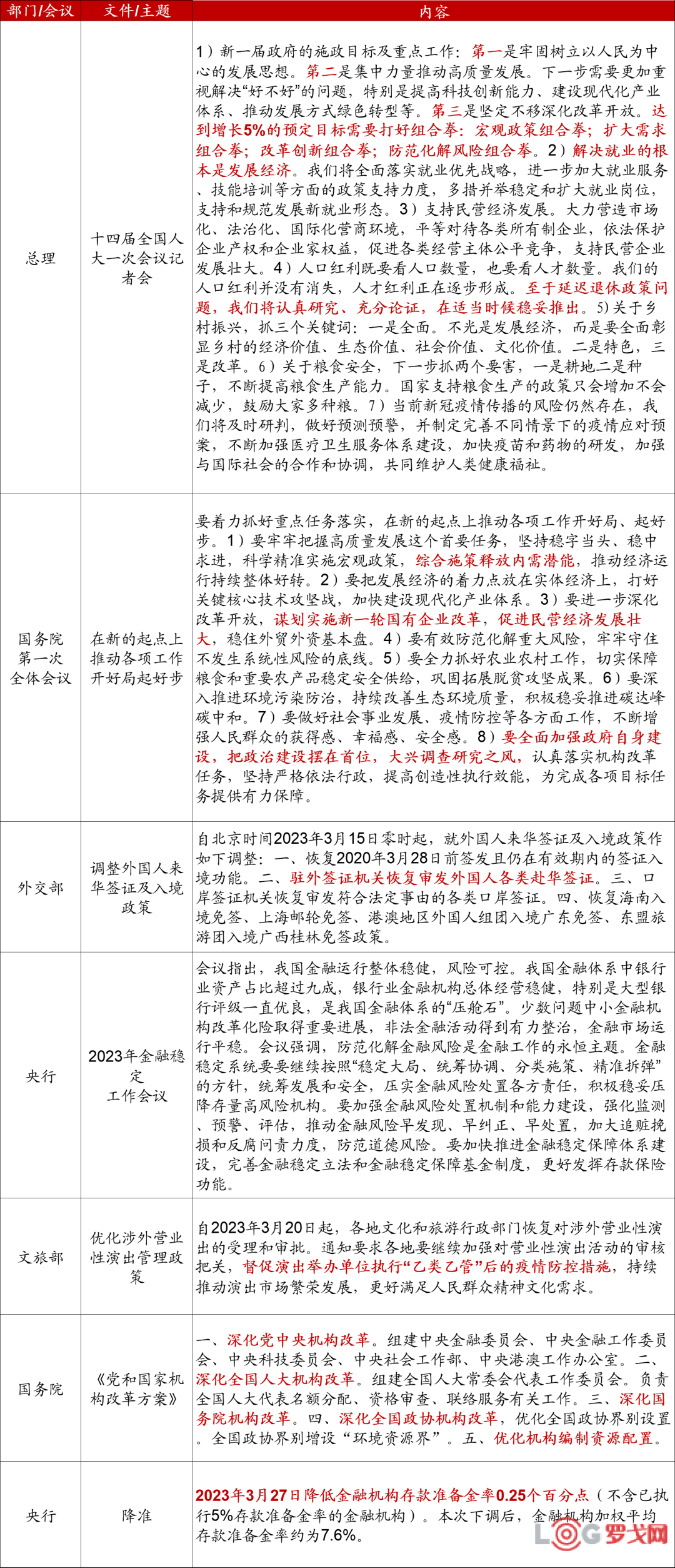

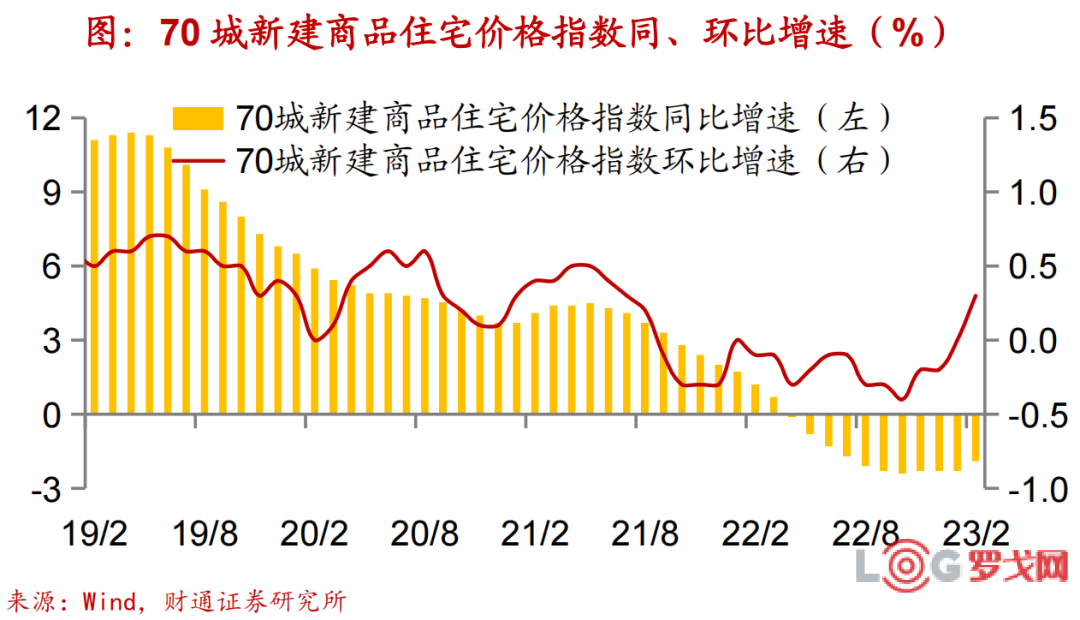

[罗戈导读]开年经济数据显示,疫情约束解除后,多项指标较去年底均有改善。而3月已过半,从中观高频数据来看,一方面,终端需求有所好转,3月前17天35城地产销量增速在一二线城市销售回暖带动下转正,3月前12天乘联会乘用车批发、零售销量增速降幅均现收窄;

[罗戈导读]开年经济数据显示,疫情约束解除后,多项指标较去年底均有改善。而3月已过半,从中观高频数据来看,一方面,终端需求有所好转,3月前17天35城地产销量增速在一二线城市销售回暖带动下转正,3月前12天乘联会乘用车批发、零售销量增速降幅均现收窄;

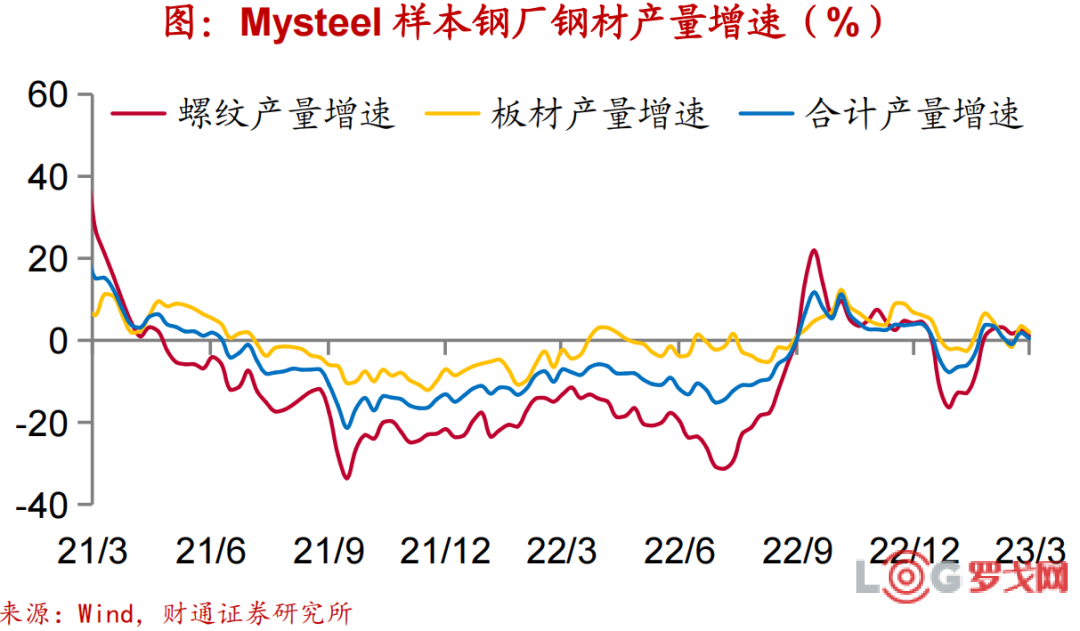

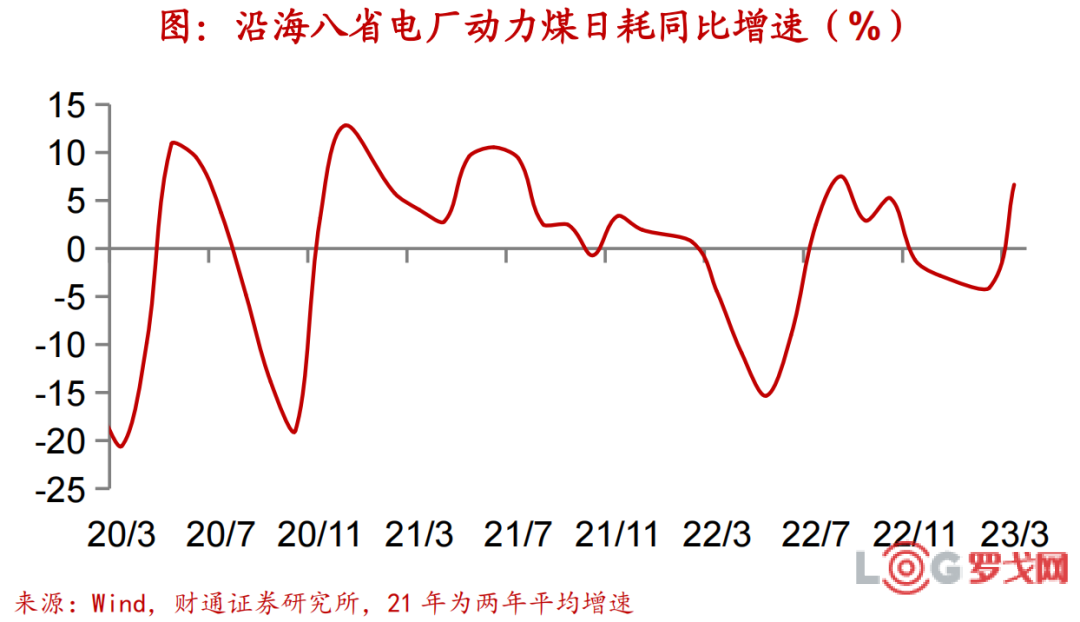

开年经济数据显示,疫情约束解除后,多项指标较去年底均有改善。而3月已过半,从中观高频数据来看,一方面,终端需求有所好转,3月前17天35城地产销量增速在一二线城市销售回暖带动下转正,3月前12天乘联会乘用车批发、零售销量增速降幅均现收窄;另一方面,工业生产修复放缓,样本钢厂钢材产量增速回落,沿海电厂发电耗煤增速虽转正,但旬度环比转降,汽车、钢铁、化工等主要行业开工率也是涨跌互现。

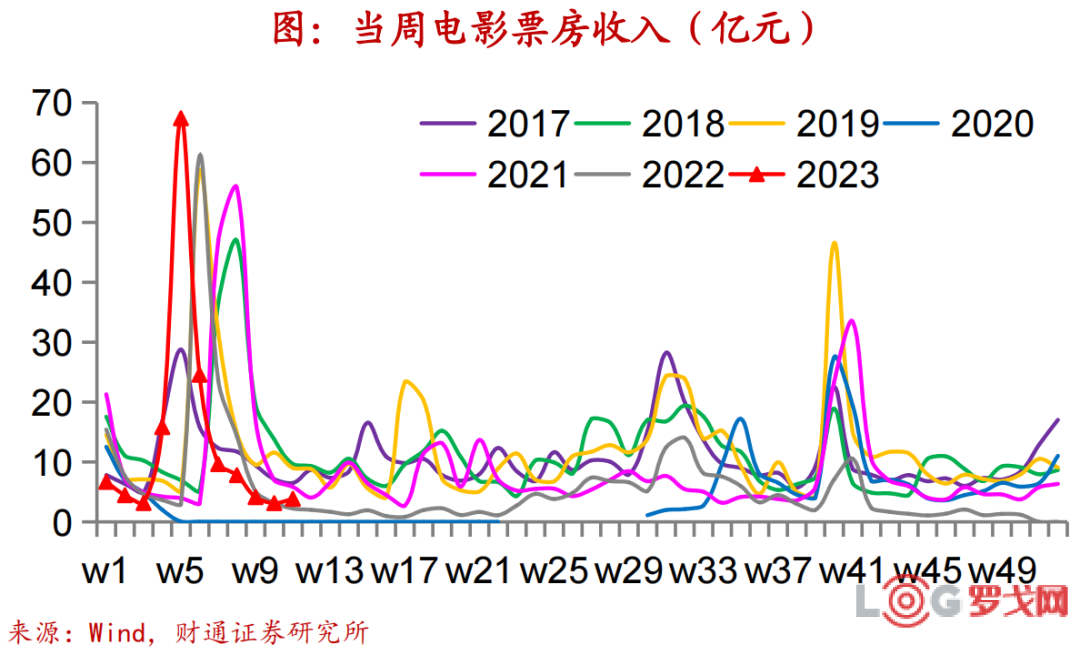

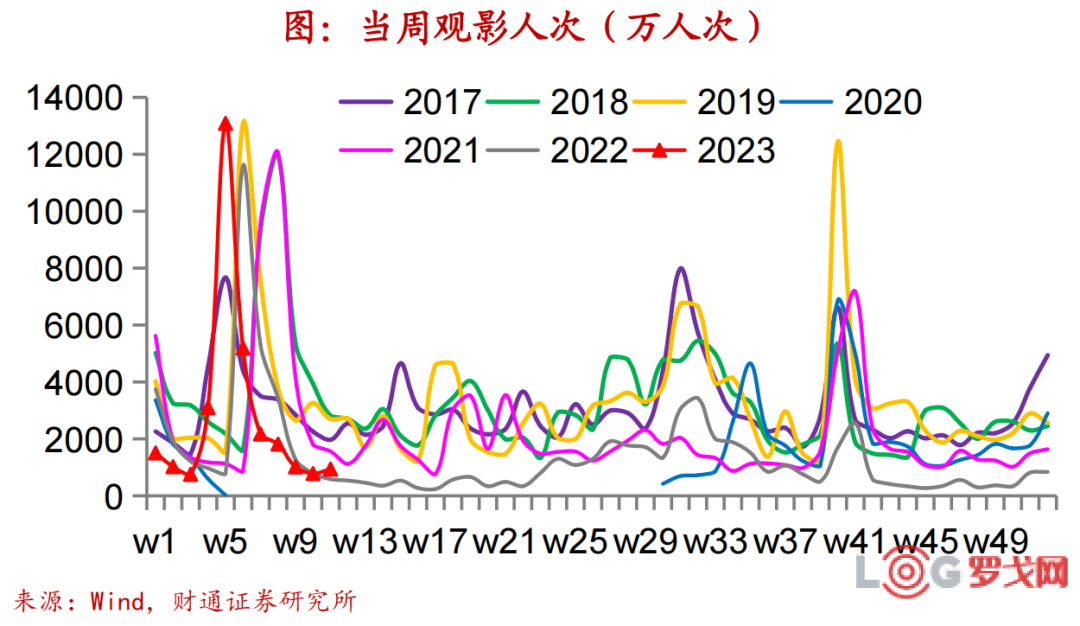

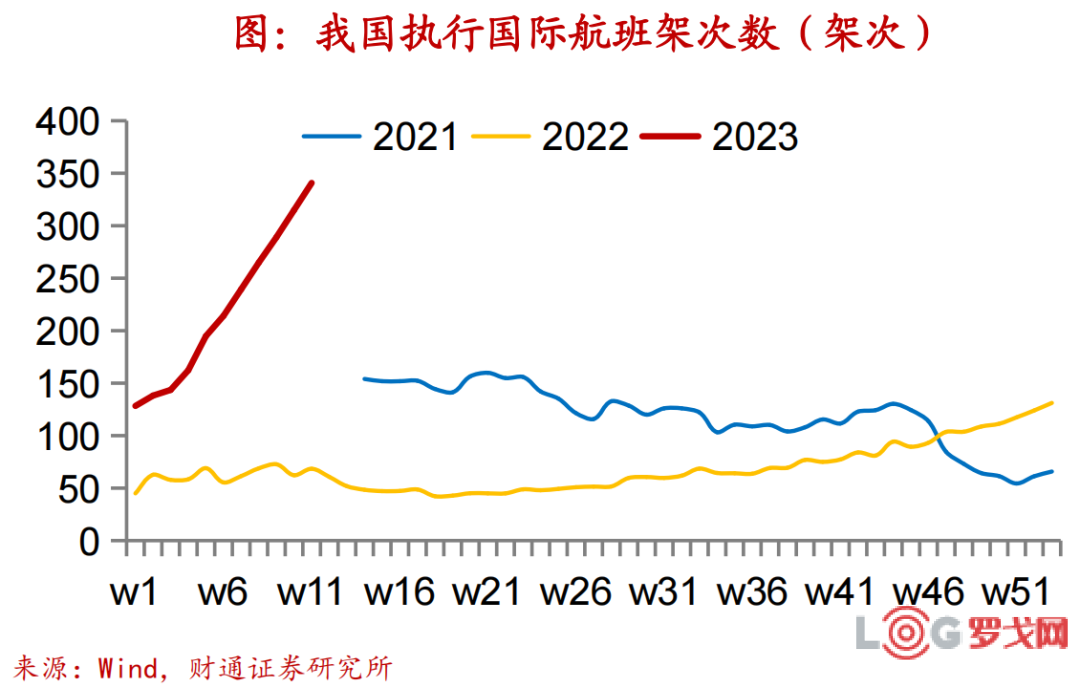

春节带动下,开年以来,内需有所恢复,不过1-2月的核心CPI累计涨幅处历年同期新低,指向内需仍弱。从3月以来的高频数据看,内需延续回暖。首先,35城地产销量增速延续1-2月的上行态势。其次,在各地汽车促消费政策支持及车企竞相降价的影响下,乘用车批发、零售销量增速降幅收窄。最后,出行相关消费也止降企稳,上周电影票房收入、人次节后首现回升,国内航班执行数量在持续四周走低后回升。近期政策端也有利好释出,文旅部试点恢复第二批出境旅游服务,恢复对涉外营业性演出的受理和审批,外交部优化了入境政策。二季度天气回暖叠加假日增多,预计消费将加快回升。

来源:Wind,财通证券研究所

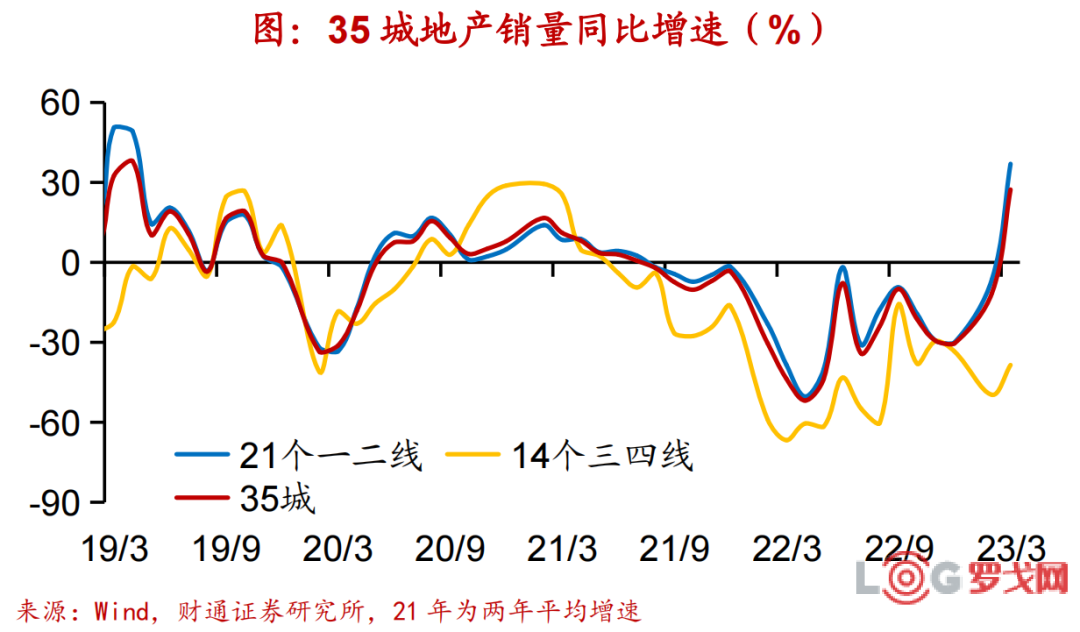

房地产:2月70城房价同、环比增速均升,3月前17天35城地产销量增速转正。

开年以来地产销售量价均有改善。2月70城新建商品住宅价格指数同比降幅收窄至-1.9%,环比增速转正至0.3%,创2021年8月以来新高。1-2月全国商品房销售面积同比降幅收窄至-3.6%,3月前17天35城地产销量增速在一二线城市的带动下转正至27.3%,三四线城市地产销量增速降幅也有收窄,或受基数走低影响。2月全国商品房待售面积同比增速上行至14.9%,不过其中的住宅待售面积同比增速首现回落,上周十大城市商品房库销比回落至53.7周,处2014年以来同期中等水平。上周百城土地成交量跌价升,成交溢价率创2021年5月以来新高。

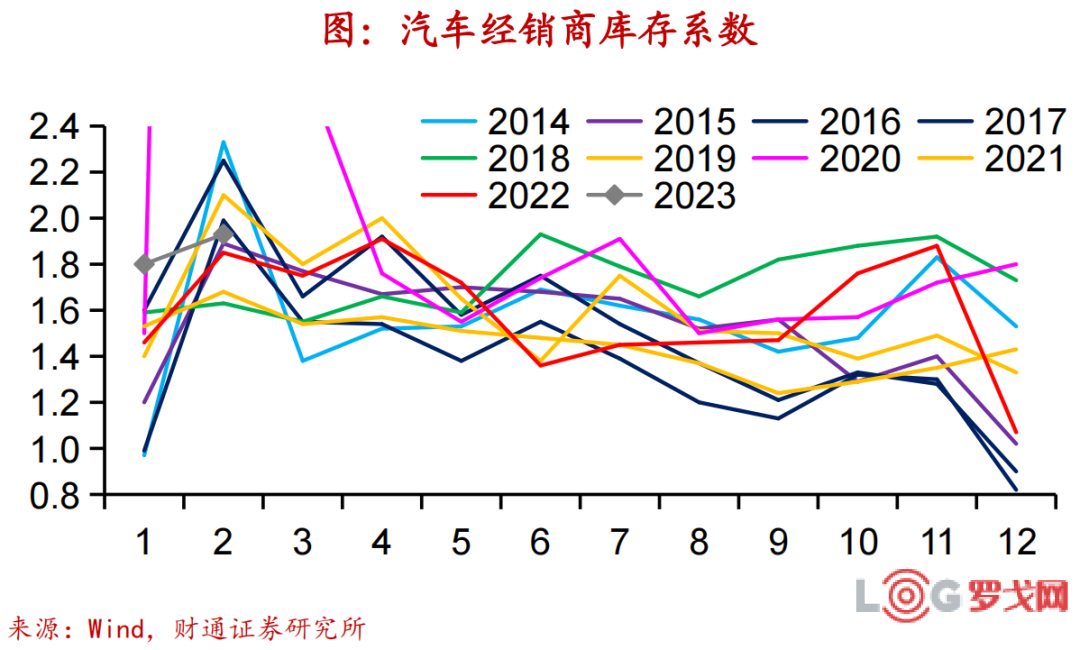

乘用车:3月前12天乘用车销量增速降幅收窄,2月经销商库存系数续升。

1-2月各口径汽车销量增速均有下行,限额以上汽车类销售额增速同步转负至-9.4%。销售降温使得库存回补,2月汽车经销商库存系数续升至1.93,仍高于警戒线,处2014年以来同期中等水平。进入3月,一方面因为基数走低,另一方面多省市发布促消费举措,发放汽车消费券,在湖北省空前优惠的带动下,车企竞相降价燃油车,3月前12天乘联会乘用车批发、零售销量增速降幅均有收窄至-18%和-17%。生产端较强,1-2月全国汽车产量同比降幅收窄至-14%,本周半钢胎开工率略降至73.4%,仍处2014年以来同期次高位。

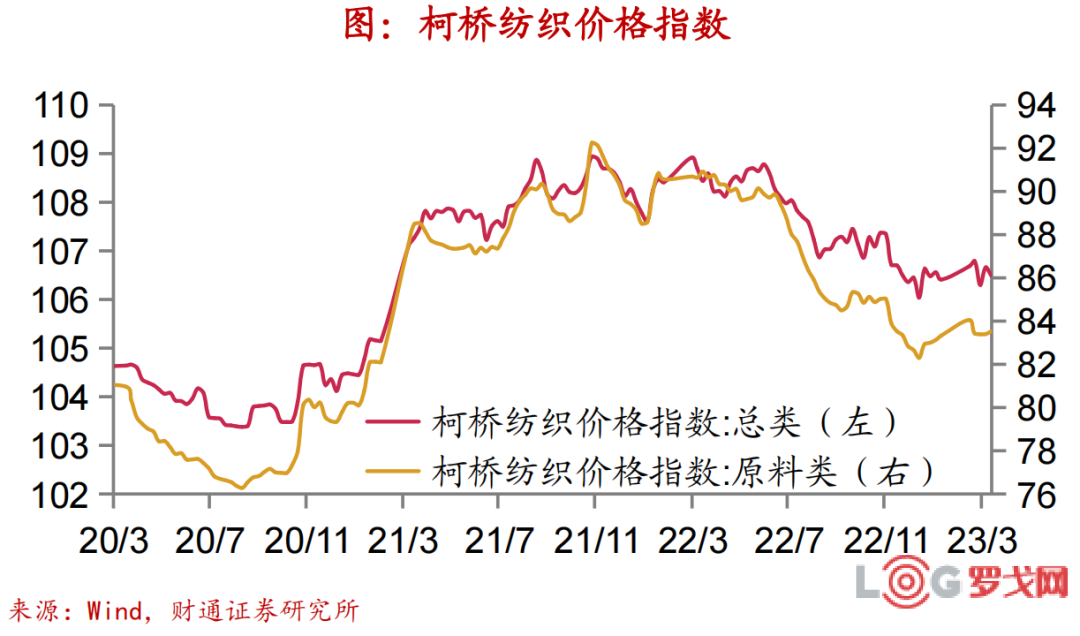

纺服:1-2月限额以上服装零售额增速转正,价格指数回落。

在防疫政策优化的背景下,消费尤其是社交、出行相关的消费显著修复,1-2月限额以上服装鞋帽类零售额同比增速由负转正至5.4%,增速较去年12月大幅上行约18个百分点。本周中国轻纺城成交量有所回落。从价格端来看,本周柯桥纺织价格指数有所回落,但原料类价格指数略有回升。328级棉花价格指数均值走低,整体来看,价格水平仍在低位震荡。

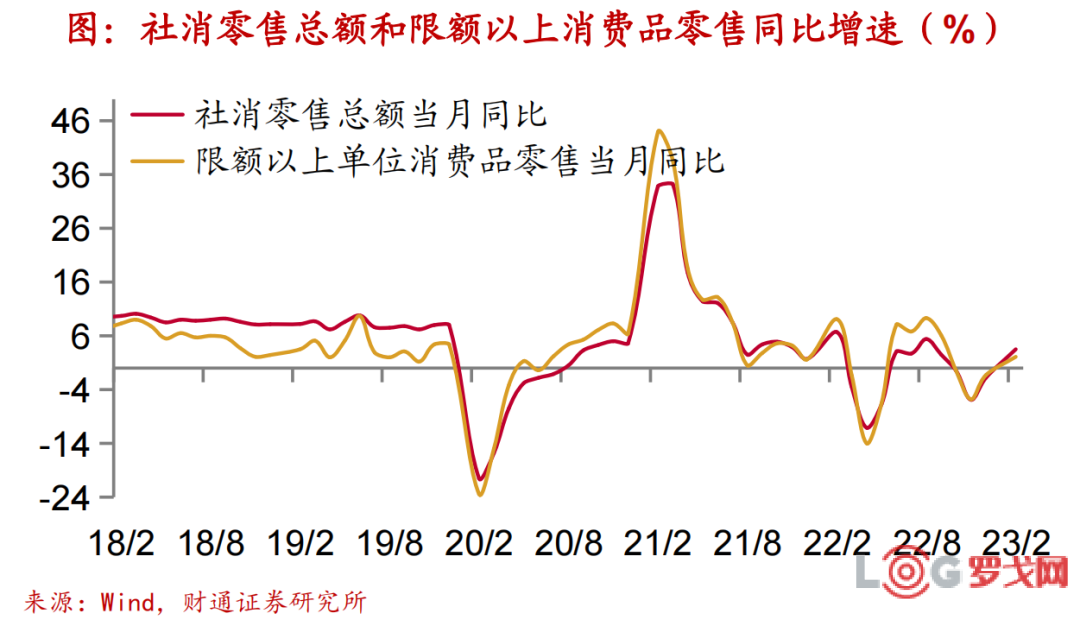

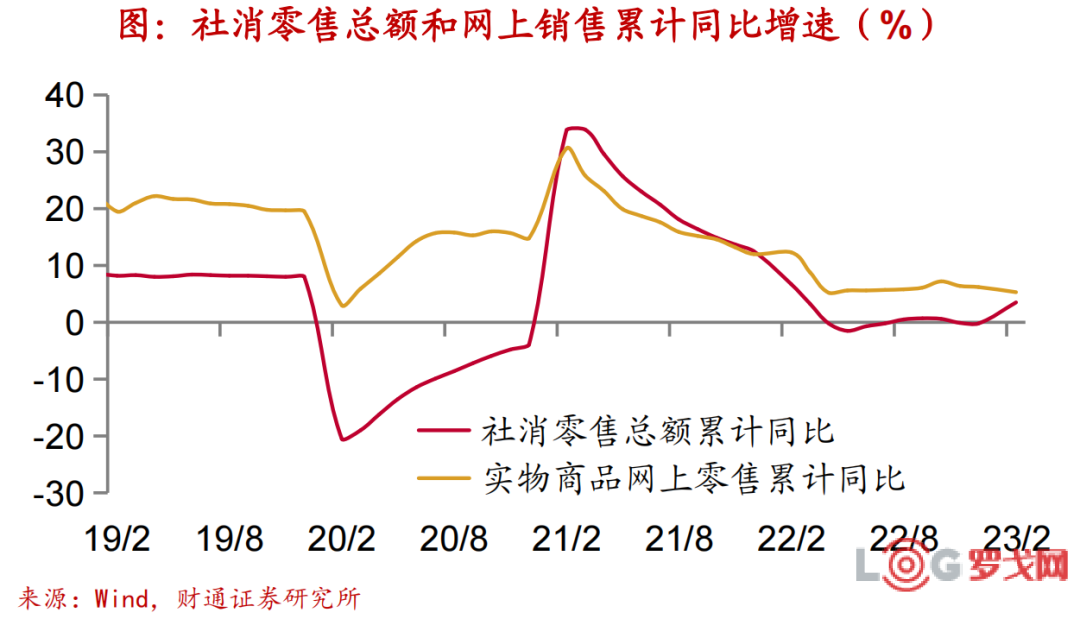

零售:1-2月社消零售增速由负转正,可选弹性更大。

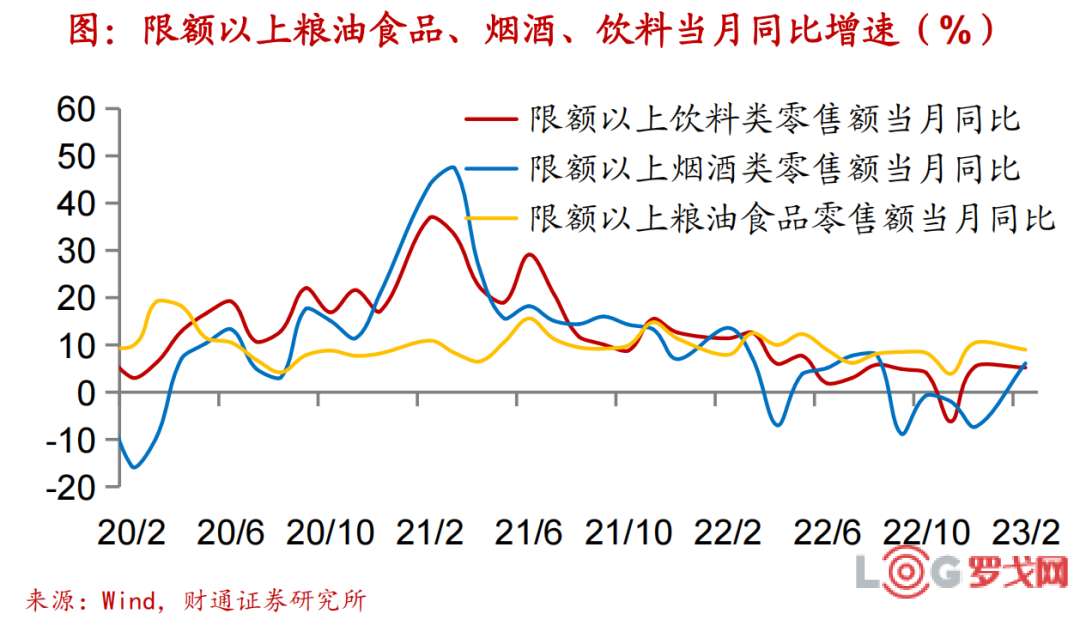

1-2月,社消零售、限额以上零售增速分别录得3.5%、2.1%,较去年12月均由负转正。分品类来看,必需消费多数保持了较高的增长速度,其中,烟酒、日用品和服装针纺增速回升均超10个百分点,对应着社交、出行相关的消费;而可选消费增速回升的幅度较大,如金银珠宝、化妆品和石油制品类消费增速均有显著反弹,但由于补贴政策到期后需求回落,汽车消费对可选造成较大的拖累。

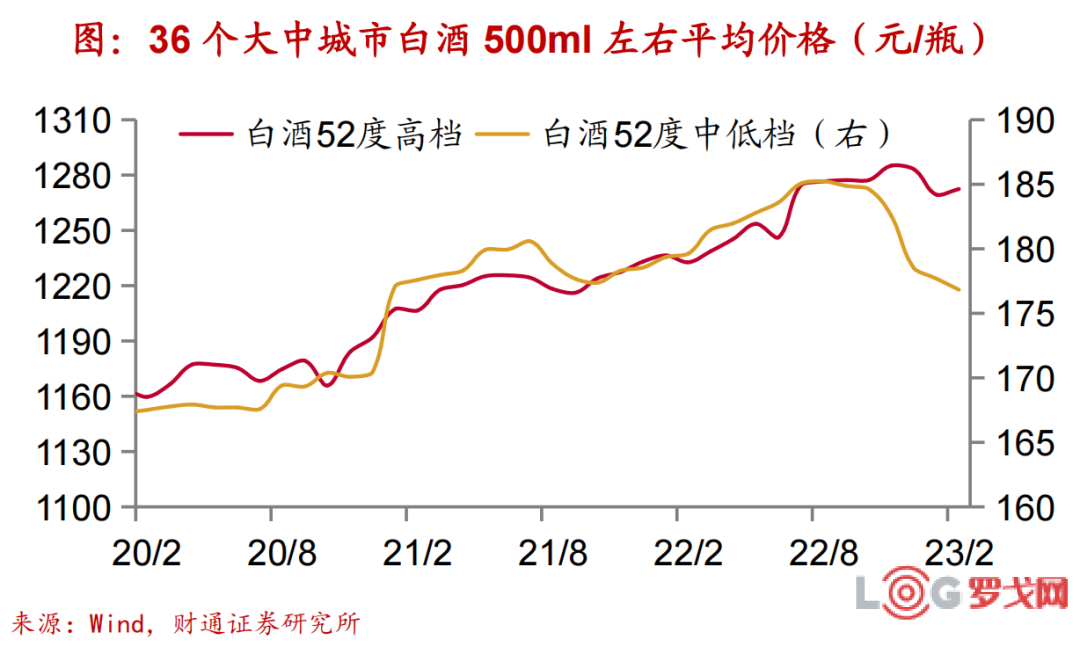

食品饮料:限额以上零售额增速涨少跌多,高档白酒均价反弹。

随着疫情对消费场景的限制解除,接触型消费、服务消费明显回升,春节餐饮和外出活动明显增加,1-2月餐饮收入同比增速大幅转正至9.2%,较前值大幅回升23.3个百分点。今年前两月限额以上粮油食品类、饮料类增速均有回落至9%、5.2%,而烟酒类零售额增速由负转正至6.1%。价格方面,2月高档白酒均价回升,而中低档白酒均价延续下行。

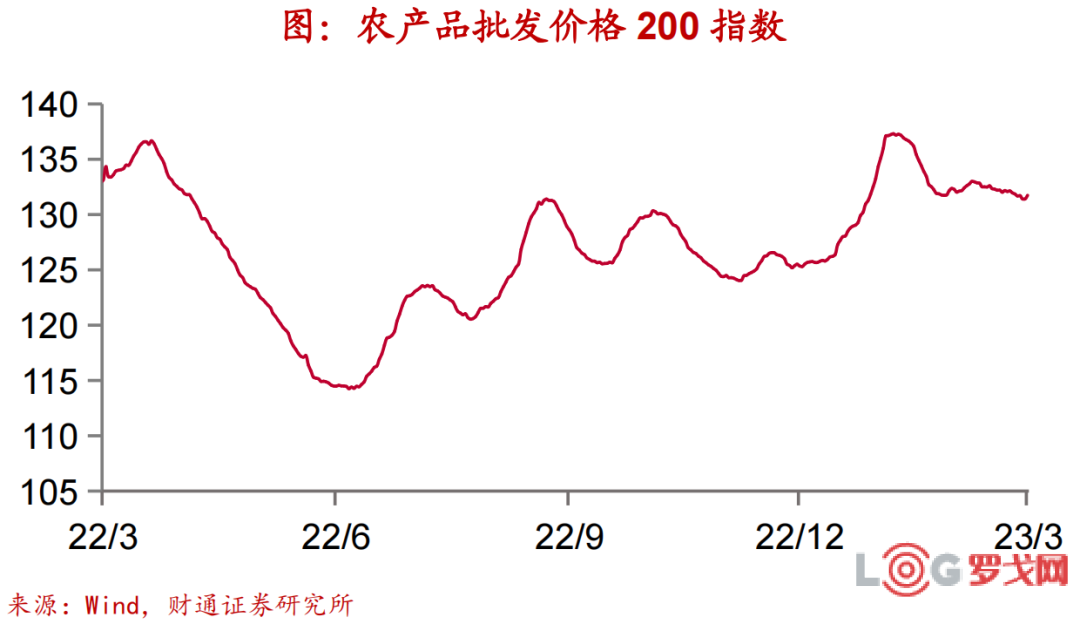

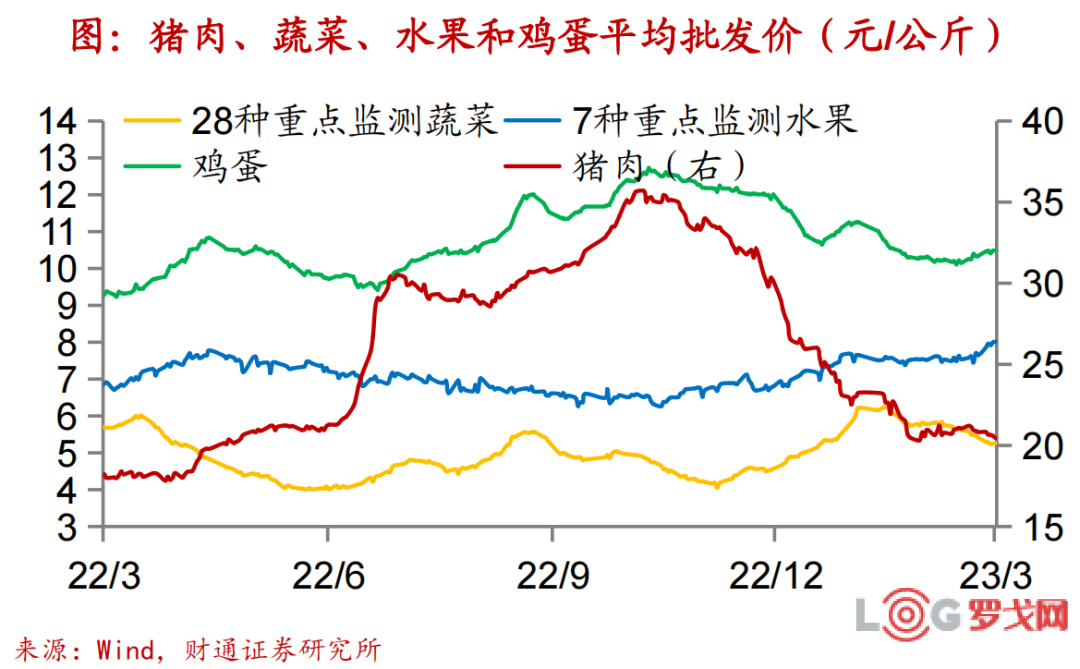

农副食品:本周果蛋涨价、猪肉鲜菜降价,预计3月CPI同比趋稳。

本周农业部农产品批发价格指数环比降幅扩大至-0.4%,3月均值较2月下行;上周商务部食用农产品价格指数环比转降为-0.5%,3月均值降幅较2月收窄。从高频数据看,本周猪肉平均批发价由涨转降至-1.6%,鲜果、鸡蛋价格加速上涨至5.3%、2.8%,鲜菜价格加速下降至-7%。3月以来,猪价降幅明显收窄,鲜菜价格下降,鲜果价格超季节性上涨,预计3月CPI环比降幅收窄,同比增速趋稳。

休闲服务:上周电影票房收入、人次双双回升,节后首度止跌上行。

上周票房收入与观影人次双双回升,其中票房收入回升至3.8亿元,环比增速23%,观影人次回落至939万人次,环比增速20.1%,这是春节档之后,周票房在连降五个星期后止跌回升。不过全国影院营业总数和营业率略有下滑。上周电影市场迎来两部具备不错实力的新片《保你平安》和《回廊亭》,提振电影市场热度。《保你平安》以1.35亿元周票房收入斩获周票房冠军,而《回廊亭》以7710万元的成绩紧随其后,3681万元票房收入的《毒舌律师》则退居周票房季军。

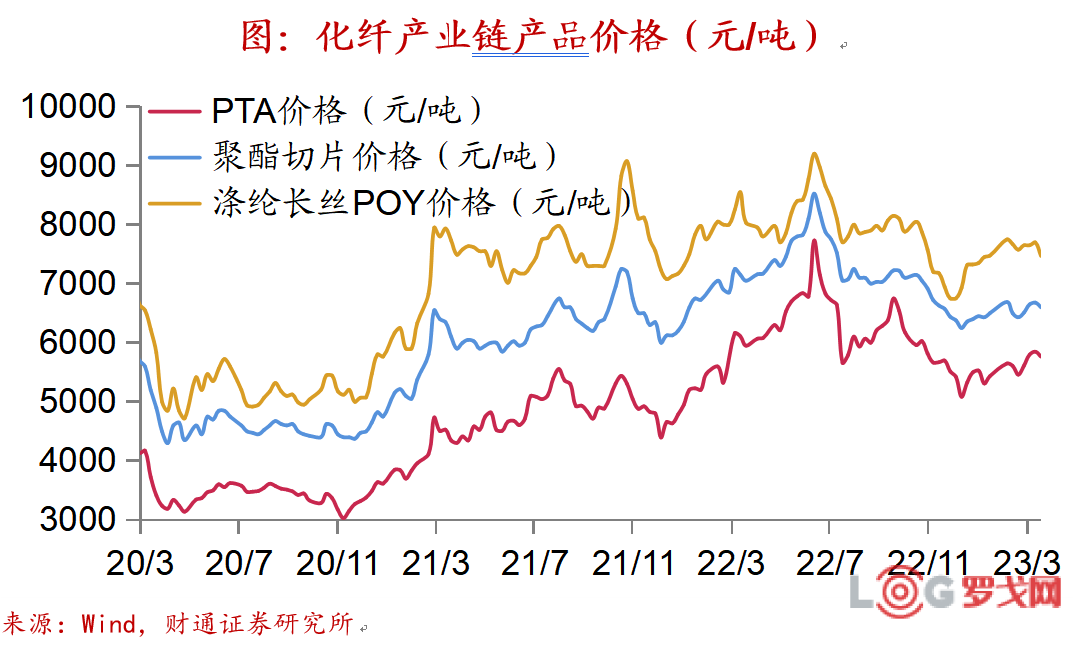

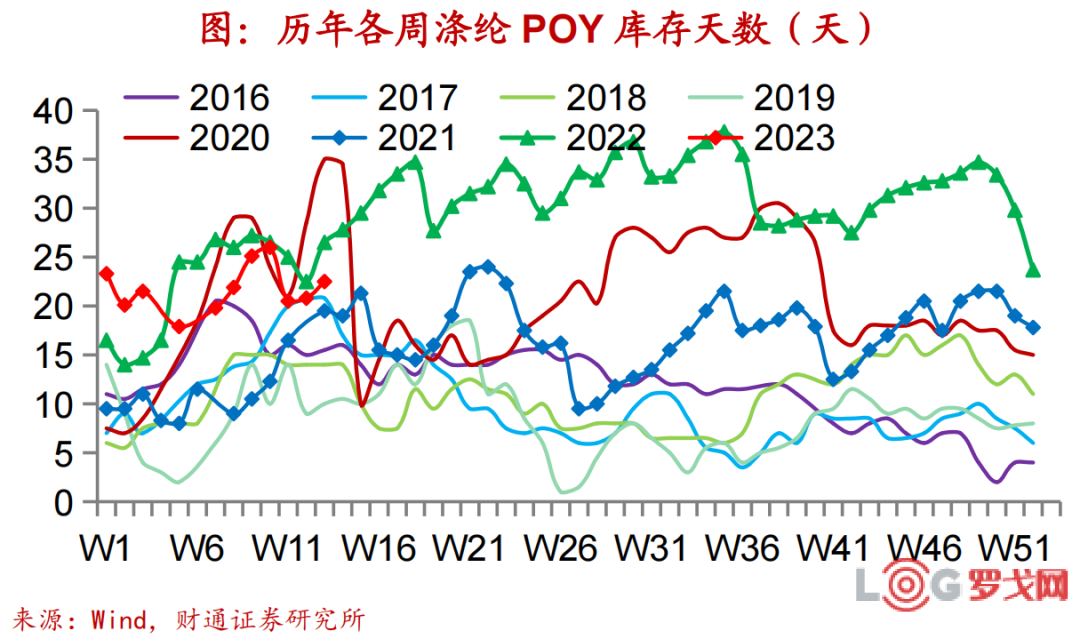

化工:本周PTA产业链产品价格普跌,涤纶POY库存回补。

本周PTA产业链产品价格普遍下跌,其中PTA、聚酯切片和涤纶POY价格均有回落。生产端延续向好,本周PTA产业链负荷率涨多跌少,其中PTA工厂和聚酯工厂均有走高,而江浙织机略有回落。本周纯碱和石油沥青装置开工率双双走低。在上游原料走弱的背景下,下游企业采购较为谨慎,本周涤纶POY库存天数延续回升至22.5天,但低于去年同期水平。

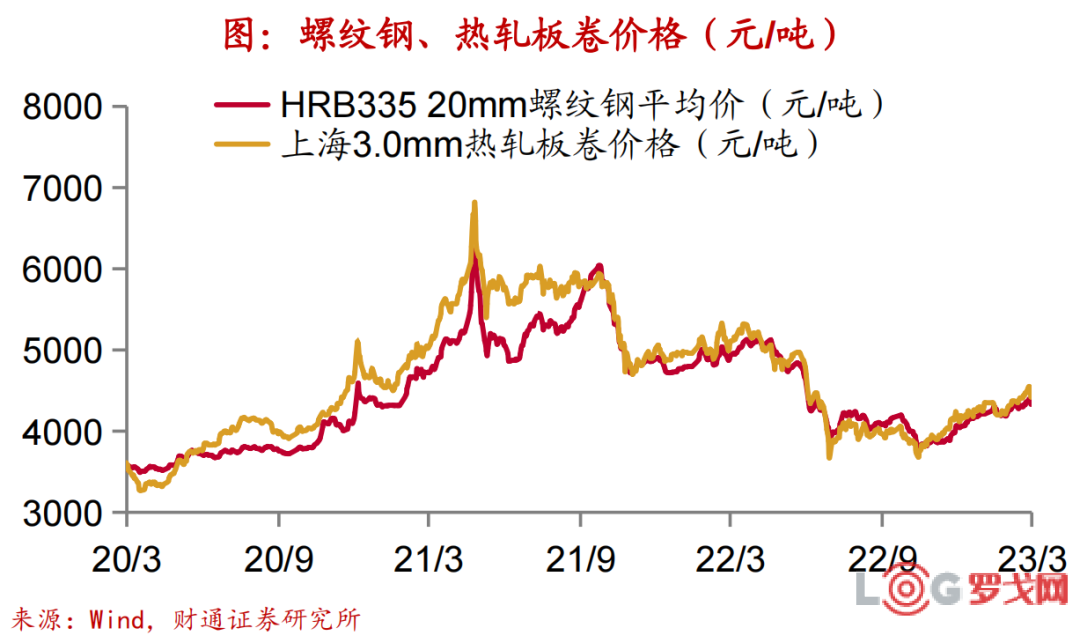

钢铁:本周钢价回升、毛利分化,钢材产量增速回落,库存双双去化。

1-2月粗钢产量增速较去年12月由负转正至5.6%,行业生产有所转暖。本周钢价螺纹、热板均有回升,而原料价格上行使得吨钢毛利走势分化,其中螺纹降、热板升。供应端有所转紧,本周样本钢厂钢材产量增速放缓至0.5%,而全国钢厂高炉开工率略有上行至82.3%。随着下游消费逐步回升,钢材供需格局表现良好,刚需采购和提前备库支持库存去化,本周样本钢厂钢材库存延续去化,钢材社会库存同步去化。

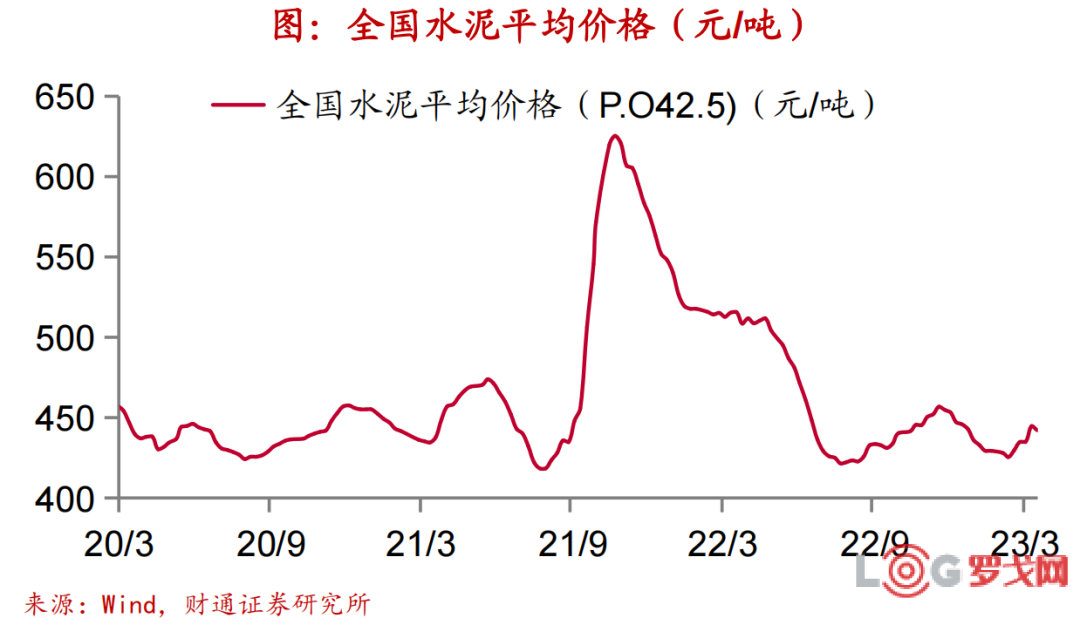

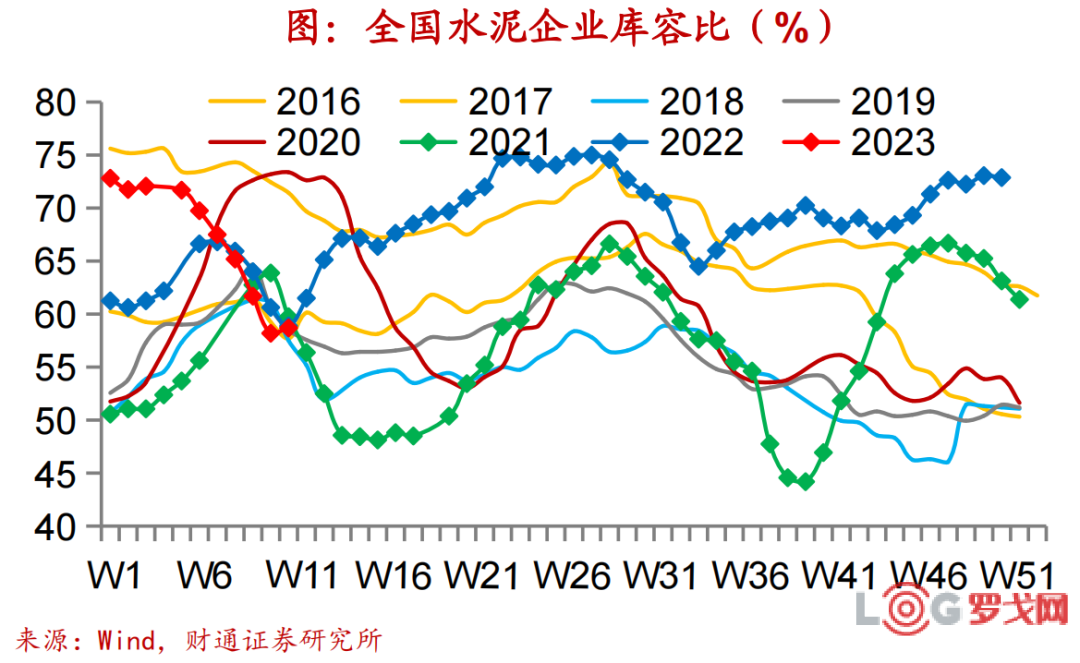

水泥:本周全国水泥均价走低,企业库容比由降转升。

本周全国水泥市场价格由升转降至-0.6%,水泥企业库容比转为上行至58.7%。3月中旬,国内水泥市场需求小幅提升,全国水泥出货率环比增加3个百分点,其中南方地区需求变化不大;华北和西北需求均有所提升;受降温降雪影响,东北需求提升有限。随着一季度错峰生产临近尾声,各地熟料生产线陆续复产,而需求恢复相对偏弱,低价水泥跨区域流动,导致局部地区水泥价格震荡调整。分区域来看,华东、东北和华东地区水泥价格保持平稳,中南有所上涨,西南有所下调,西北涨跌互现。

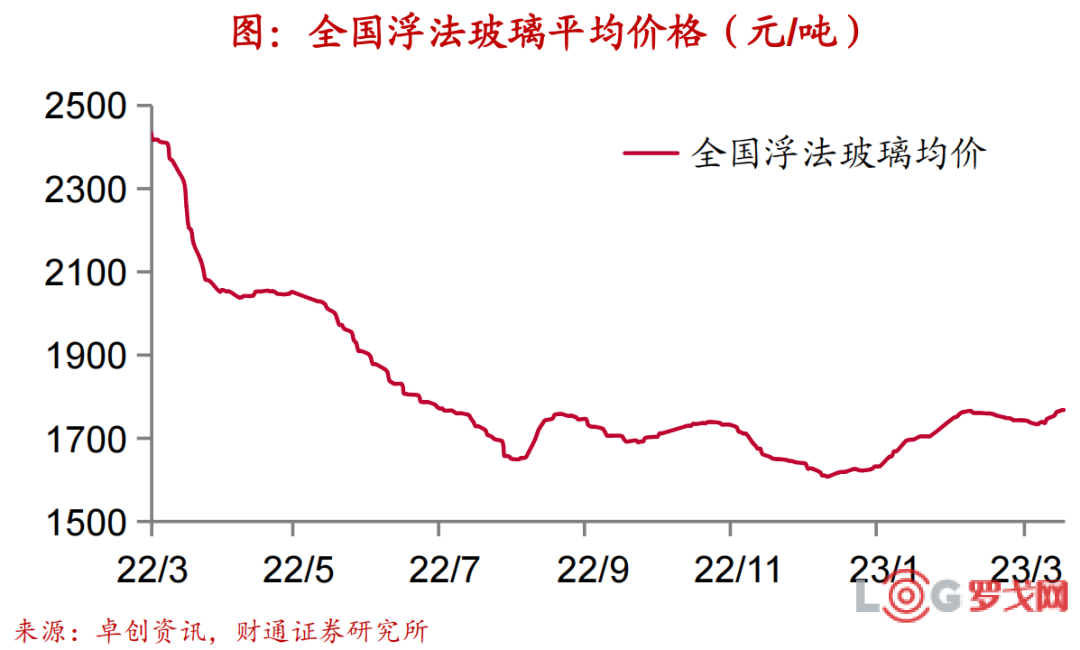

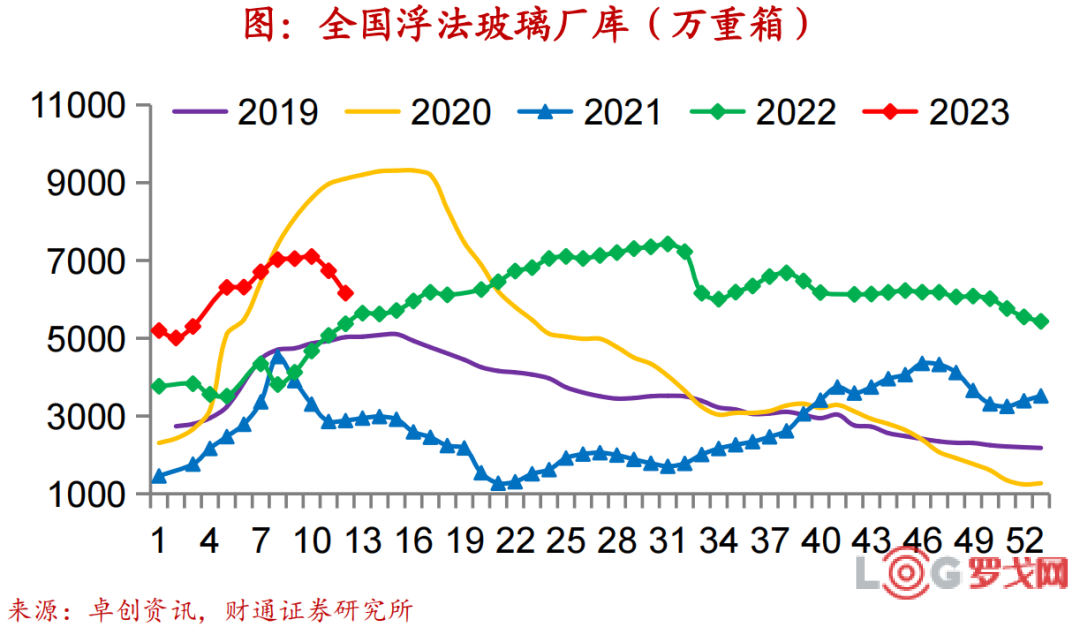

玻璃:本周浮法玻璃均价回升,玻璃库存延续去化。

本周全国浮法玻璃均价有所回升,环比增速降幅由负转正。本周国内浮法玻璃市场整体需求表现较好,多地价格上涨,但涨幅相对有限,加工厂订单较前期多有改善。中下游刚需补货叠加市场涨价氛围提振,厂家总体出货较前期继续好转,本周全国浮法玻璃厂库延续去化至6160万重箱。

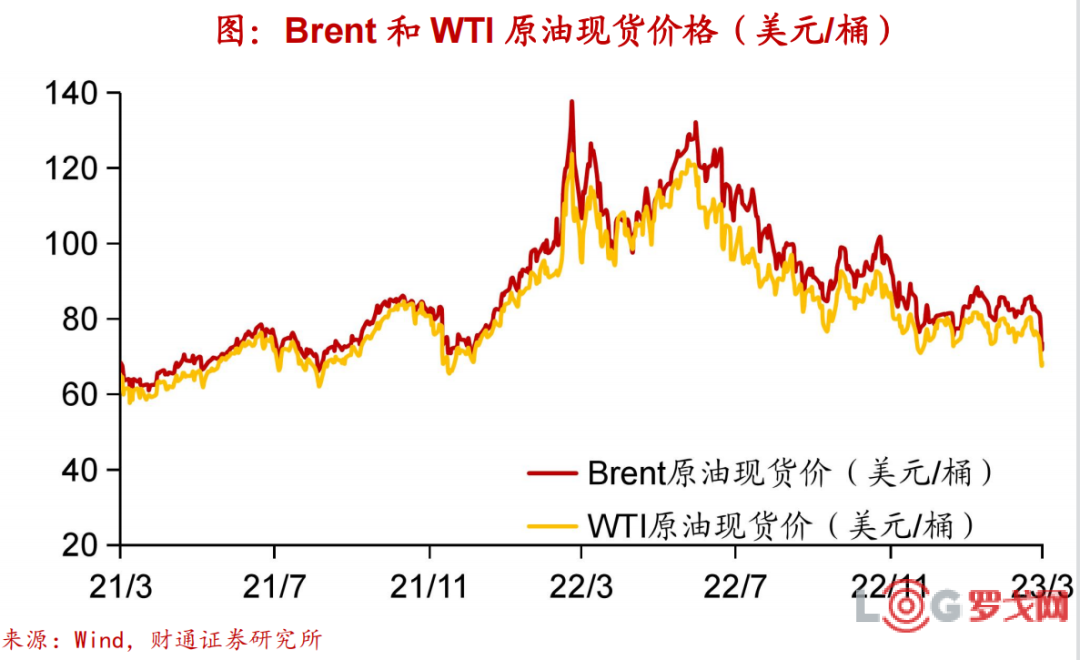

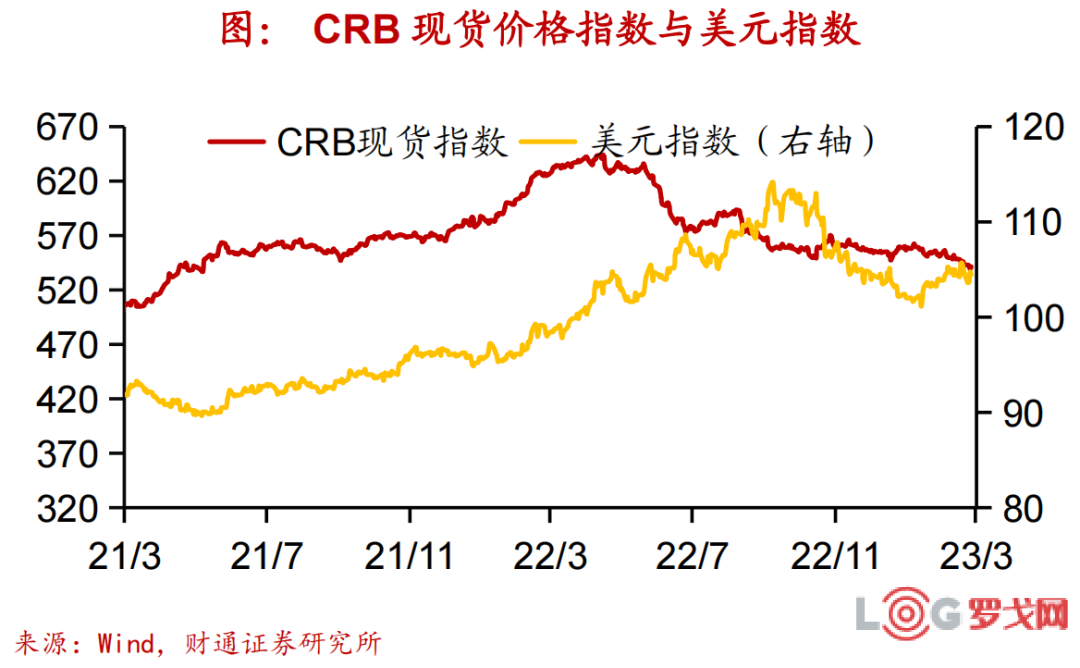

原油:本周原油价格下行,CRB指数走低,美元指数回落。

本周油价受美国银行业及瑞士信贷等海外金融问题引致的市场恐慌影响而大幅下挫,随后随着风险事件缓和及我国经济数据全面回暖,油价企稳回升,本周Brent、WTI原油价格先降后升,均值回落。上周全美商业原油库存上升,本周贝克休斯原油钻井平台数量下降。本周CRB指数均值下行。美国2月CPI同比增速如期回落,金融业风险事件或使得美联储放缓加息步伐,本周美元指数均值回落。

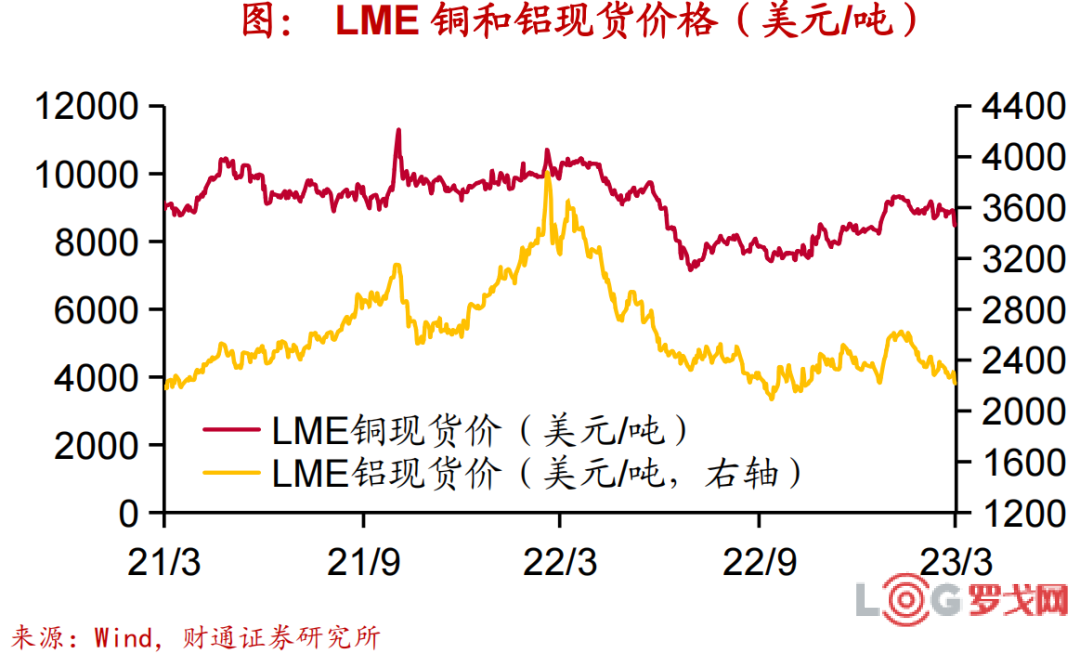

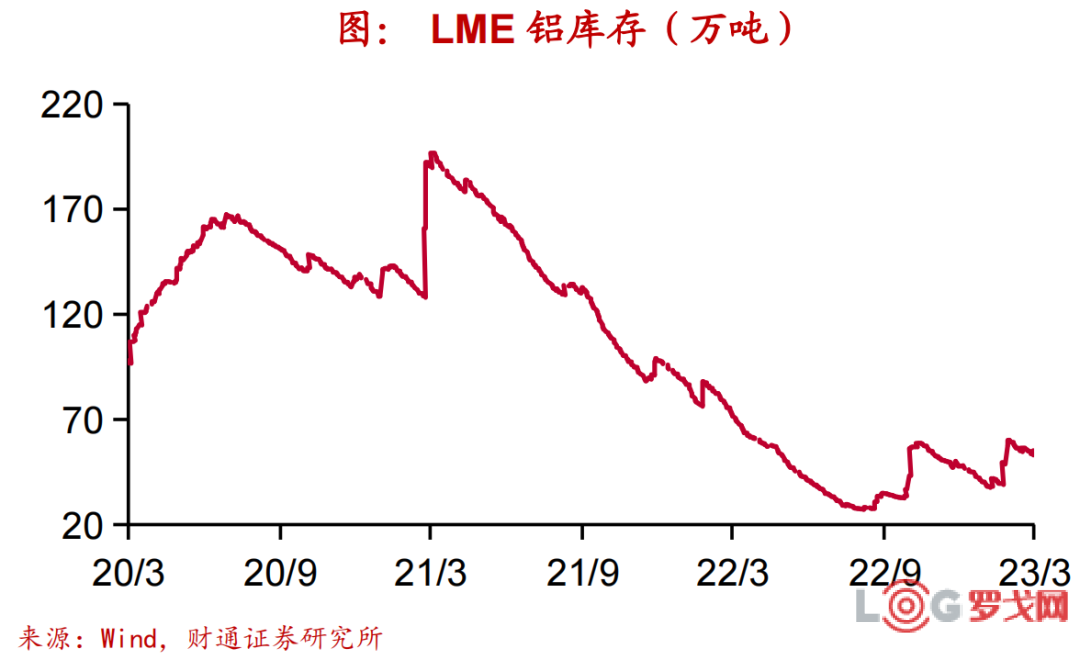

有色:本周金属价格涨跌互现,铜、铝库存均升。

本周海外利空压力较大,欧洲瑞信银行事件与美国硅谷银行事件导致市场恐慌情绪蔓延,市场避险情绪升温,有色金属价格承压,贵金属价格受到提振,本周LME铜、LME铝均价回落,COMEX黄金、COMEX银均价上涨。本周铜、铝库存双双回补。

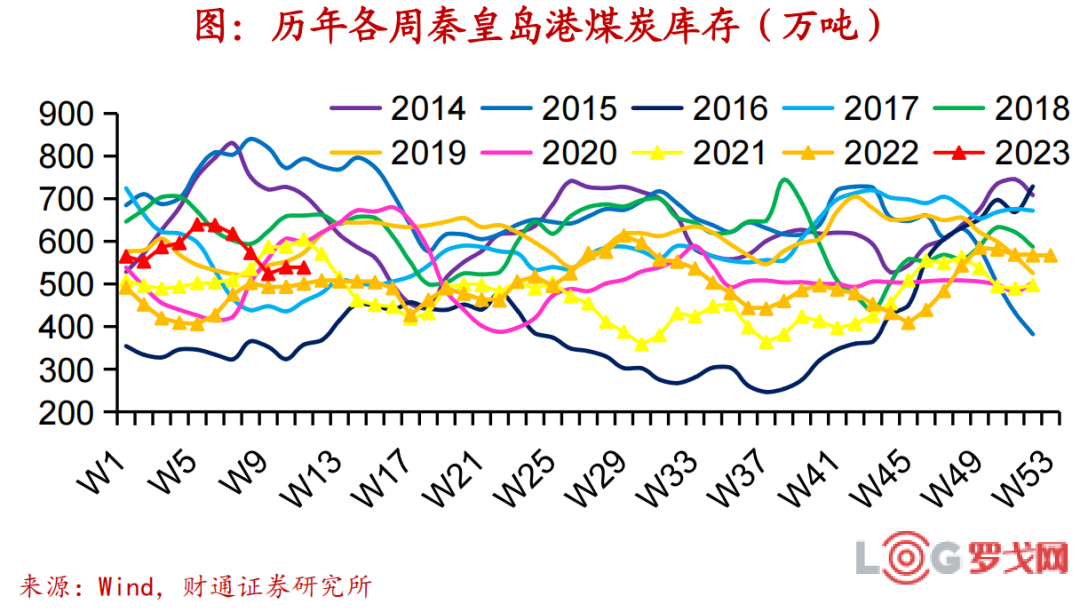

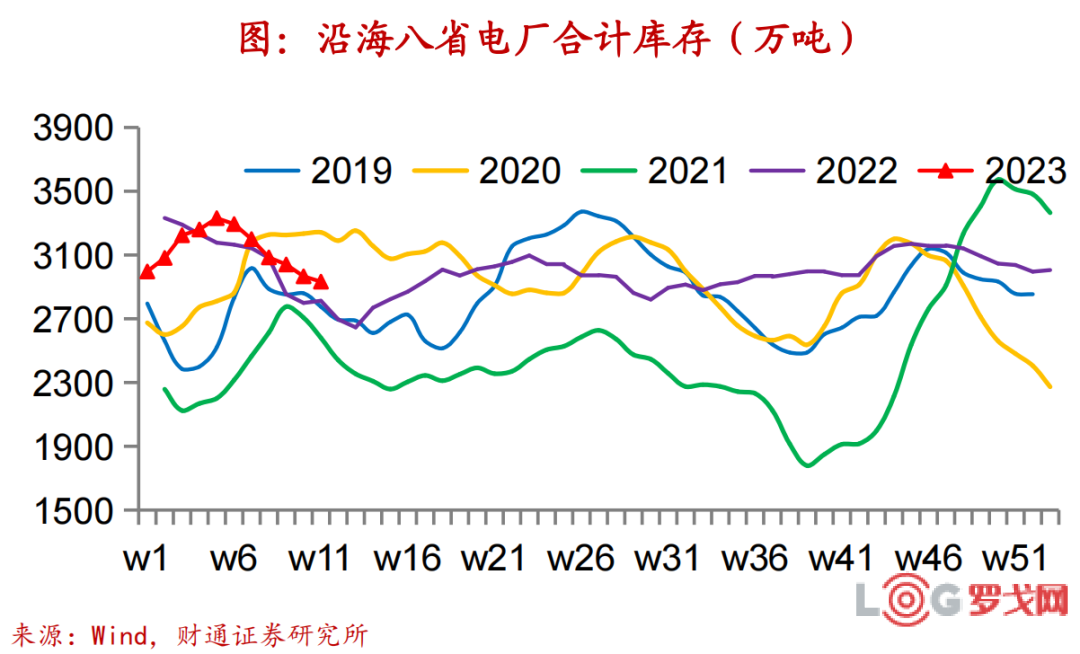

煤炭:本周煤炭价格下降,秦皇岛港煤炭库存去化。

煤炭生产稳定,1-2月原煤产量增速上行至5.8%。本周煤炭价格普遍下跌,焦煤、动力煤均价均有回落。一方面终端日耗有所回落,另一方面港口封航仍存,本周秦皇岛港煤炭库存逐步上行,但均值略降,处2014年以来同期中等水平。

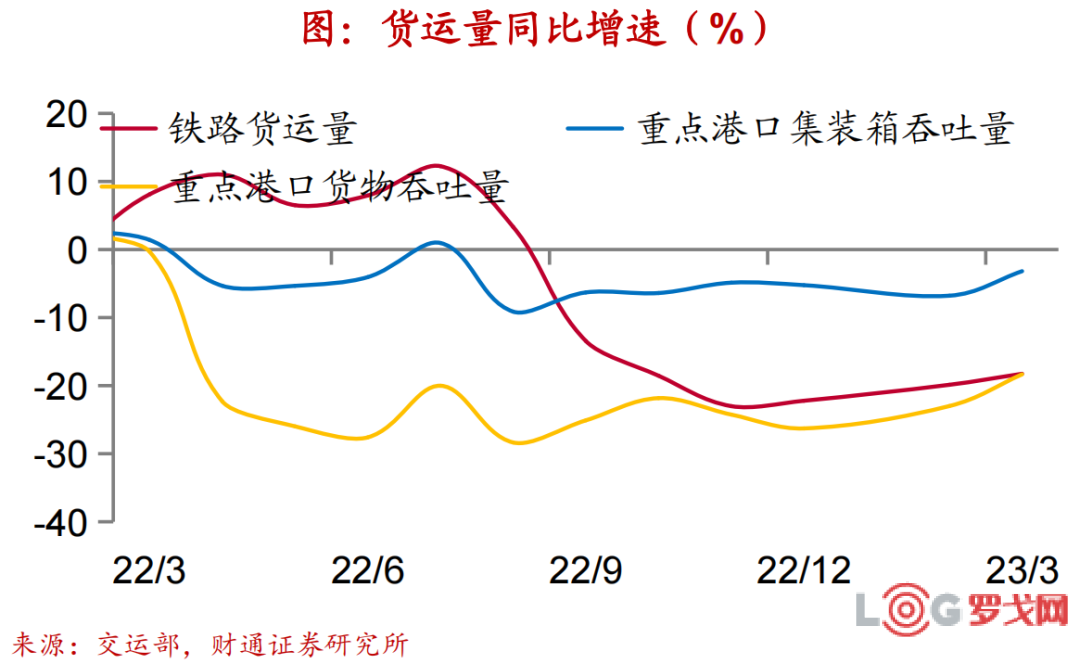

货运:3月前16天货运量增速降幅收窄,本周货运流量指数续降。

本周散运表现好于集运,CCFI指数下行,创2020年10月以来新低;BDI指数持续四周反弹,BDTI指数续升。3月前16天货运量增速均上行,重点港口货物吞吐量、集装箱吞吐量、铁路货运量同比降幅均有收窄。本周整车货运流量指数续降,创2021年以来同期新低,同比增速降幅收窄;主要快递企业分拨中心吞吐量指数均值与公共物流园吞吐量指数均值下降,仍处2021年以来同期新低,同比降幅均收窄。

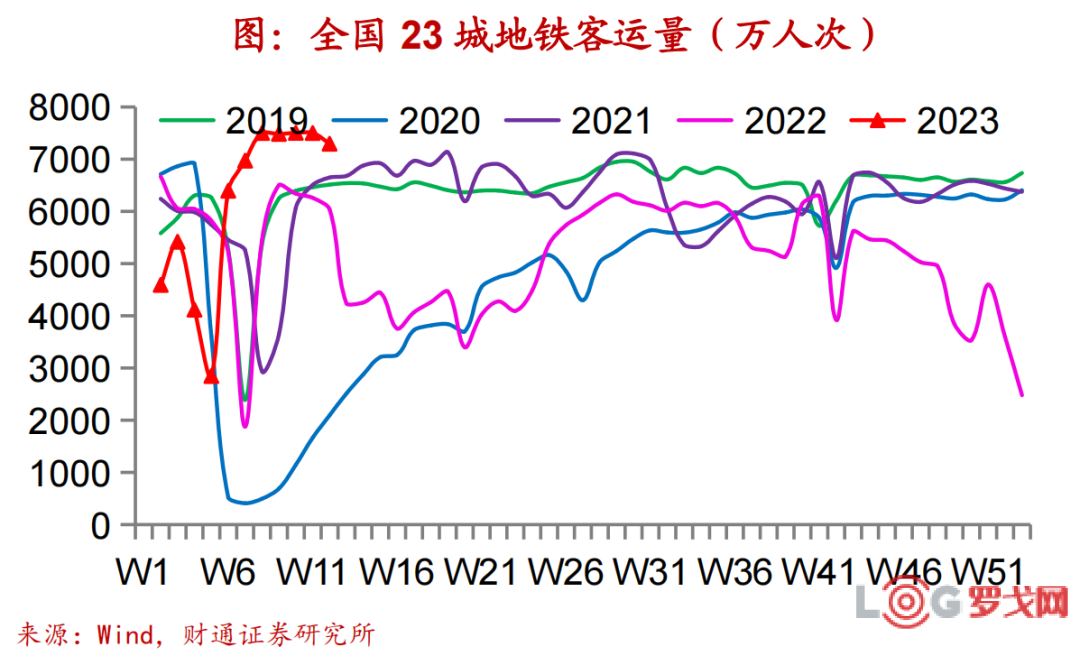

客运:本周地铁客运量延续下降,执行航班数国内、国际均升。

本周全国23城地铁客运量延续下降,不过依然保持2019年以来新高。四大一线城市地铁客运量除深圳外,均有不同程度下降,广州、深圳均创2019年以来同期新高,上海、北京分别恢复至2019年同期的95%、84%。本周我国执行国内航班架次数转降为升,超过2022年同期水平;执行国际航班架次数再创新高,同比增速有所回落。

电力:3月前16天电厂耗煤同比增速转正,本周电厂煤炭库存去化。

1-2月发电量增速放缓至0.7%。分品种看,火电、水电由增转降,核电增速放缓,风电、太阳能发电增速加快。3月前16天沿海八省电厂日均发电耗煤同比增速转正至6.7%,或因为去年同期基数走低,日均耗煤3月中旬较上旬有所回落,印证本周钢厂钢材产量增速下行,汽车、钢铁、化工等主要行业开工率涨跌互现。本周沿海八省电厂动力煤库存去化,持续六周回落,库存水平为2019年以来同期次高,低于2020年同期水平。

重点政策及表态