又是中东财团。

投资界获悉,京东集团旗下京东工业宣布完成B系列优先股交易,总额3亿美元。本轮投资由阿布扎比主权基金Mubadala和阿布扎比投资基金42XFund共同领投,大型资管集团M&G、全球私募巨头EQT旗下的亚洲平台BPEA EQT(原霸菱亚洲投资)和老股东红杉中国跟投,投资方阵容令人惊叹。

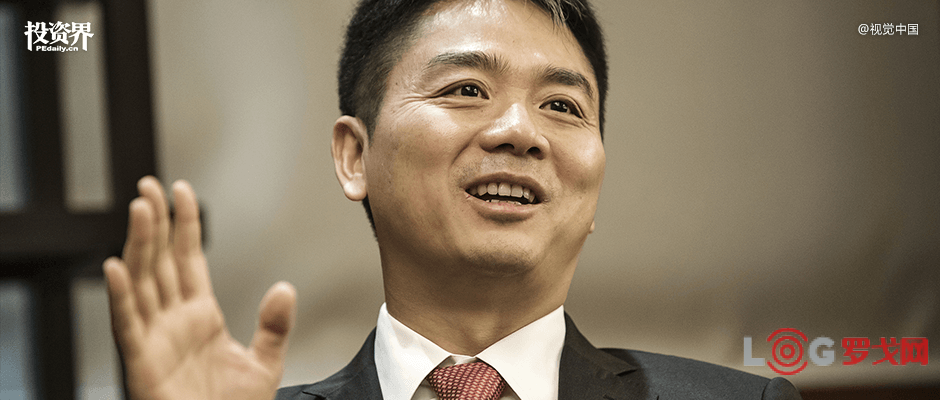

这是刘强东收获的又一个超级独角兽。至此,京东系迎来四家上市公司——京东、达达、京东健康、京东物流;还有包括京东工业、京东科技、京东产发在内的三个独角兽。

而两家阿布扎比投资基金罕见联手押注一家中国独角兽,堪称最近国内“中东风暴”最生动写照。来自中东的资金,源源不断流入。

可以说,京东工业是京东系最隐秘的业务之一。

时间回到2017年,彼时消费互联网一路狂奔,诸如抖音、饿了么、美团、摩拜、滴滴等等现象级APP层出不穷。但京东另辟蹊径开始了工业领域的准备,组建了一支团队去到上海、广州各地,走访了数十家制造工厂,与各厂的采购负责人探讨京东进入工业品领域的可能性。

经过一段时间的筹备,2018年10月,京东工业品作为京东一级类目正式上线,隶属于京东企业业务。随着工业企业的专业采购需求日渐增多,京东工业品现有的服务已无法满足需求。为此,京东决定将京东工业品作为子公司进一步发展。

2020年5月,京东发布2020年第一季度财报,同时宣布了京东工业品获得2.3亿美元A轮融资,由GGV纪源资本领投,红杉中国、CPE源峰等多家投资机构跟投,投后估值超过20亿美元。随后在2021年7月,京东工业品再度升级,成为京东集团一个独立业务单元,并更名为“京东工业”。

直到最新一笔融资,京东工业迎来了一支投资天团。

此轮的领投方——两家来自阿布扎比的财团。其中,阿布扎比主权基金Mubadala,源于阿联酋七大酋长国之一阿布扎比的石油盈余,以顺应国家经济转型的整体战略而创办。截至2022年末,Mubadala的资产管理规模高达2840亿美元。

而阿布扎比投资基金42Xfund则隶属于G42,这是一家总部位于阿布扎比的人工智能公司,由阿联酋王室成员Sheikh Tahnoon bin Zayed Al Nahyan创立。2022年,G42大手一挥设立了规模达100亿美元的私募股权基金42XFund,主要用于投资新兴市场科技公司。

值得一提的是,42XFund与京东之间还有一段小渊源。最近市场传闻,42XFund已委任原京东战略投资部主管胡宁峰负责其上海办事处。2019年,胡宁峰以京东集团副总裁身份加入京东,此前他曾任鼎晖投资董事总经理和凯辉基金管理合伙人。换言之,当胡宁峰加盟42XFund后,选择了领投京东工业。

成立于1931年的M&G,则是一家来自英国的大型资管集团,业务范围涵盖公共和私人资产,包括固定收益、股票、多资产、房地产、基础设施和私募股权,早于2012年进入亚洲市场。官网介绍,截止2022年年底,M&G代表个人和机构投资者已管理超过3030亿英镑。

BPEA EQT的名字或许对于外界而言有些陌生,它的前身其实就是PE巨头霸菱亚洲投资。去年10月,瑞典私募股权公司EQT宣布,已完成对霸菱亚洲投资基金的100%收购。至此,总部位于中国香港的霸菱亚洲与EQT亚洲区的私募股权投资团队,组成了一个新的投资平台——BPEA EQT。

而作为京东工业的老股东红杉中国,地位无需赘述。这是红杉中国第二次加持京东工业。

时至今日,京东工业已服务超8000家大型集团企业客户,其中不仅包括近40%的世界500强企业和近50%的中国500强企业,还覆盖了超100000个包括汽车、机械设备、电子产品组装等领域在内的工业制造业相关厂区。在看似不起眼的领域,京东收获了一个超级独角兽。

悄然间,刘强东一手打造的京东版图次第展开。

从2020年开始,刘强东开始进入IPO收获期。2020年6月,达达集团登陆美国纳斯达克,成为“即时配送第一股”,上市首日市值超100亿美元。彼时招股书显示,作为达达集团最大股东和IPO基石投资者,京东集团持股高达47.4%。去年2月,京东增持达达集团,交易完成后京东持有达达约52%的股份;8月,京东零售CEO辛利军担任达达董事会主席,至此达达彻底并入京东体系。

同样是在2020年6月,在京东618购物狂欢当天,京东集团完成了二次上市登陆港交所,最新港股市值近5000亿港元。此后,京东健康也在同年12月于港交所挂牌上市。马不停蹄,京东物流也来港交所了,于2021年5月成功港股IPO。

更能让外界体会到京东系成长壮大的,是京东三大独角兽的形成。

早在2020年9月,京东数科就曾提交科创板招股书并获受理,估值一度高达2000亿,但由于后续国内监管政策变化,这一上市申请在2021年4月撤回。后来,京东宣布将云与AI业务与京东数科整合,正式成立京东科技。2022年1月底,京东科技首次提出在境外上市的申请,至今仍在进行中。

京东产发则是京东在产业基础设施领域的重要抓手。2021年3月,京东产发宣布获得了高瓴和华平投资的A轮联席领投,本轮融资交易总额为7亿美元。时隔一年,京东产发又获得由华平投资、高瓴、以及一家全球领先的机构投资者联合领投,就不可赎回B轮优先股融资签订了最终协议,融资总额约8亿美元。

或许在不久,我们又将看到京东系独角兽站上IPO敲钟舞台。

说起来,京东和中东渊源颇深。

2013年2月,彼时距离京东集团上市还有一年有余。在京东E轮融资中,出现了沙特王国控股公司的身影。资料显示,王国控股公司由亿万富翁、沙特阿拉伯王子阿尔瓦利德及其家族所拥有,阿尔瓦利德通过在全球买入价值低估的资产让自己登上了中东的财富之巅,曾数年雄踞“阿拉伯世界首富”位置。

根据京东当时IPO资料,沙特投资公司王国控股公司管理基金持股比例为5%。一年后,京东成功纳斯达克上市,最新市值超600亿美元,这位沙特王子收获了一笔不错的回报。

当然,这只是中东财团投资版图的冰山一角。随着国际环境风云变幻,这些向来危机感极强的中东资本,一直在全球范围内寻找安全感。

截至2022年底,中东主权基金的资产管理规模高达3.64万亿美元,掌控了全球1/3的主权财富基金,并从中衍生了包括阿布扎比投资局、科威特投资局、沙特公共投资基金PIF、卡塔尔投资局、穆巴达拉投资公司等赫赫有名的巨无霸财团。

一方面,得益于一直处于高位的油价,中东这几年赚得盆满钵满;另一方面,中东各国正处于急迫的经济转型期,各国相继推出“国家战略愿景”,希望摆脱单一石油经济谋求多元化,其中以新能源和数字经济两大方向为主。

于是我们看到,中东财团的身影最近密集出现在中国。

2023开年,深圳宣布首次引入中东基金——沙特阿拉伯基金,在境内成立蓝海太库(深圳)私募股权投资基金有限公司,首支基金规模超10亿美金,入驻深圳香蜜湖国际风投创投街区。

此外两个月内,国内头部电竞赛事运营商英雄体育、创新肿瘤免疫治疗药物开发公司原启生物的最新融资中,均出现了来自中东的主权财富基金。本次大手笔领投京东工业的阿布扎比投资局,也传闻最近以超过 1 亿美元的报价收购了字节跳动部分股份。

2月中旬,深创投总裁左丁带队远赴中东,相继出访了沙特阿拉伯、阿联酋、科威特。稍早之前,中金公司也与沙特阿拉伯投资部签署加强双边资本与投资合作的谅解备忘录。最近,募集美元的中国投资机构都在往中东跑。

斗转星移,搭乘“一带一路”的东风,来自中东的资金正席卷而来。