[罗戈导读]调整盈利预测,维持“买入”评级。2022年,在国内疫情以及国际海空运价回落的影响下,顺丰注重自身提质增效,盈利能力持续改善,整体经营情况较为稳健。

[罗戈导读]调整盈利预测,维持“买入”评级。2022年,在国内疫情以及国际海空运价回落的影响下,顺丰注重自身提质增效,盈利能力持续改善,整体经营情况较为稳健。

受国际需求乏力,国际海空运价回落影响,顺丰22Q4业绩略低于预期。2022年,顺丰产能利用率不断提升,盈利持续改善。展望2023年,在公司提质增效战略下,核心业务业绩有望继续稳健提升。

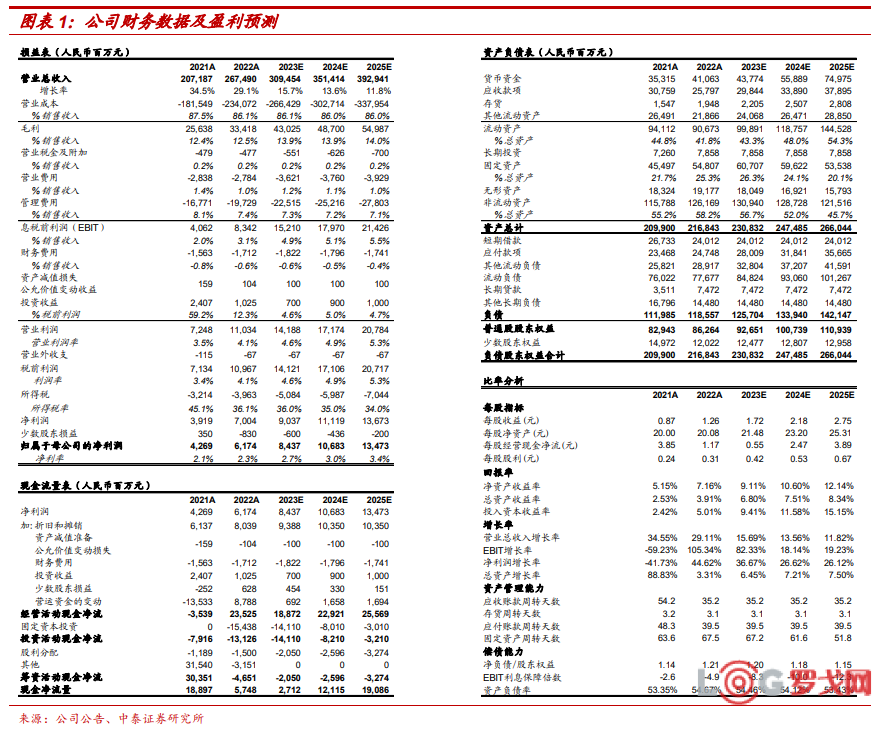

● 调整盈利预测,维持“买入”评级。2022年,在国内疫情以及国际海空运价回落的影响下,顺丰注重自身提质增效,盈利能力持续改善,整体经营情况较为稳健。但考虑到公司核心时效业务的产品结构变化,国际海空运价从高位回落拖累嘉里物流盈利,我们调整顺丰控股2023-2025年归母净利润预测为84/107/135亿元(此前预测2023-2024年分别为92/107亿元),对应EPS为1.72/2.18/2.75元(此前预测2023-2024年分别为1.88/2.18亿元)。考虑公司仍处于降本增效阶段,利润率有望持续提升,且2023年Q1春节更为合理的人员投放节奏有望使季度业绩超预期,维持“买入”评级。

● 国际业务有所拖累,业绩略低于预期。四季度,顺丰实现归母净利润17亿元,同比下降31%,扣非后归母净利润14.7亿元,同比下降2%,业绩略低于预期,主要受嘉里物流国际业务需求乏力,海空运价回落影响,主业表现仍稳健。全年来看,顺丰2022年归母净利润61.7亿元,同比增长45%,扣非归母净利润53.3亿元,同比增长191%。剔除嘉里物流并表11.7亿元影响后,顺丰2022年扣非后归母净利润42亿元,同比增长184%(2021Q4嘉里并表扣非后净利润3.7亿元)。各分部拆分来看,顺丰时效业务仍为公司盈利核心,新业务板块业绩持续改善。2022年顺丰实速运分部[1]实现净利润54.6亿元,同比增长42%;大件分部[2]净利润0.3亿元,同比增长105%,实现扭亏为盈;同城分部净亏损2.9亿元,亏损收窄68%;供应链及国际分部净利润19.5亿元,同比增长216%,其中,嘉里物流实现净利润28.4亿元,归母净利润13.6亿元。

● 电商标快量价齐升,整体成本持续改善。2021年下半年,顺丰主动调优产品结构,对单价5-6元的低毛利特惠专配件进行收窄,并逐渐向定价7元以上的高毛利电商标快件过度。2022年,电商标快毛利实现扭亏为盈。经济件业务中,除丰网速运外,其他产品毛利端均已实现盈利。成本方面,公司人工成本916亿元,占收入比重35%,同比下降6.08个百分点,剔除嘉里物流并表影响,较上年同期上升1.79个百分点。主要系公司主动提高一二线员工薪酬,且2022年部分网点停运期间揽收量减少,员工固定薪资成本未能有效摊薄。公司运力成本1068亿元,占收入比重41%,同比上升5.98个百分点,剔除嘉里物流并表影响后,同比下降4.01个百分点,主要系公司多网融通战略下,干支线装载率的同比提升,以及自营车辆占比和利用率的提升,有效对冲了油价和外包运力价格上涨带来的负面影响。综上,公司毛利率同比显著改善,剔除嘉里物流影响后,同比上升1.18个百分点。

● 提质增效,持续改善。2022年,顺丰通过调优产品结构、推进四网融通等战略实现了盈利的持续改善,公司整体净利率从1.9%提升至2.6%。展望2023年,顺丰将四网融通升级为多网融通,有望实现成本端的持续优化。在产能持续爬坡的背景下,公司2023年仍将稳健经营,核心业务净利率有望继续提升。

● 风险提示事件:(1)时效件增速不及预期;(2)国际海空运价下行;(3)新业务培育风险。

[1] 速运分部:除去划归大件分部的大件业务以外的时效快递、经济快递、冷运医药业务

[2] 大件分部:快运业务、过去速运分部中直营网络运营的时效快递和经济快递业务中的大件业务(一般为超过20KG)