3月份,物流行业市场竞争越发越激烈,“价格战”正悄然打响。据罗戈网观察,无论是从快递(0-30KG)、小零担(30-500KG)还是大零担(500KG-3T)市场价格都出现不同程度的下滑。

近日获悉,顺心捷达宣布电商产品全面升级,抛比低至1:10000 ,价格低至2折。不久前,三志物流更是宣布从3月23日起,针对徐州——沈阳/长春/哈尔滨这三条线路1000KG以下的纯重货零担,以及成都——沈阳单票200KG以下货物实行免费运输,截止时间待定。 此消息一出,立即成为业内热论的话题。

其实早在3月初,安能瞄准800—3000kg公斤段全新上线的大票零担产品就打出犀利价格:“运费1吨比专线便宜100元”。同时,针对网点实施“操作费,场地费、提货费全免”的政策,鼓励加盟商低价揽货。3月顺丰也发布最新大票零担产品,主要覆盖B端单票500kg-3000kg的货,运费低至每公斤0.6元。

此前在2月份,物流沙龙也观察到,为加快复工进度以及获取更大的市场份额,中通快运、安能物流、百世快运、壹米滴答等零担快运企业已经开始实施降价措施。

比如中通快运对全网中转费(转运费+操作费)按原价7折进行收取,执行时间从18日-29日;18日安能物流和百世快运纷纷宣布,从2月19日到2月29日,安能物流全国中转费按照分拨基准实现7折优惠,百世快运则在全网收货价上实行7折优惠;壹米滴答更是祭出省内7折、省际6折的巨大优惠;韵达快运打出全网中转费5折优惠,截止时间直接到国家高速公路通行费结束免费。

对于网络型快运企业来说,在这个非常时期,快速恢复全国性的物流能力,是非常关键的。打出优惠政策一方面可以刺激前端加盟网点揽货,加快复工进度,让网络快速运转起来。另一方面面临整个货源在减少,“价格战”的方式可以获取更大的市场份额。原因在于由于货量减少,目前企业的有一些运营线路其实是比较充裕的,“价格战”可以扩大单量,形成规模效应,从而把成本控制得更低。

非常时期下,网络型零担快运巨头通过“价格战”大举挺进大票零担市场,对于专线企业的生存必将大受考验。一个层面是更低的价格,虽然这个方法不是持久的,但已经起到打开市场的目的;另一个层面则是网络型快运公司可以实现点发全国,结合更强的时效性和信息化能力,优势就更加明显。

那么,面对这场“价格战”,专线企业又如何应对?

龚氏物流:从2020年3月24日至2020年4月10日,广州至福建线路启动降价策略。其中,福州重货只收250元一吨,轻货一方60元,福州地区中转一吨加80元,一立方加30元;莆田重货每吨260,一立方70元;泉州和晋江地区,每吨220元,每立方55元,中转城市每吨加100元,每立方加35元,厦门每吨200元,每立方50元。

可通物流:3月23日期,广州、东莞两地至南京的收货价格降至重货240元/吨、泡货60元/方。据了解,目前市场里广州至南京的重货价格大概在350-380左右,而泡货的市场收货价则是90元/方。

这其实也只是物流市场的“冰山一角”。在未来的几个月里,也许跟进的企业会越来越多,物流各细分领域竞争越来越激烈。目前“价格战”已经打响,降价不是“活着”的办法,关键还是要回归到成本和服务。

同样,通过“价格战”去抢占市场份额,也发生在快递行业。

受春节和疫情影响,在国家邮政局公布的《2020年2月邮政行业运行情况》显示,1-2月,全国快递服务企业业务量累计完成65.5亿件,同比下降10.1%;业务收入累计完成864.9亿元,同比下降8.7%。

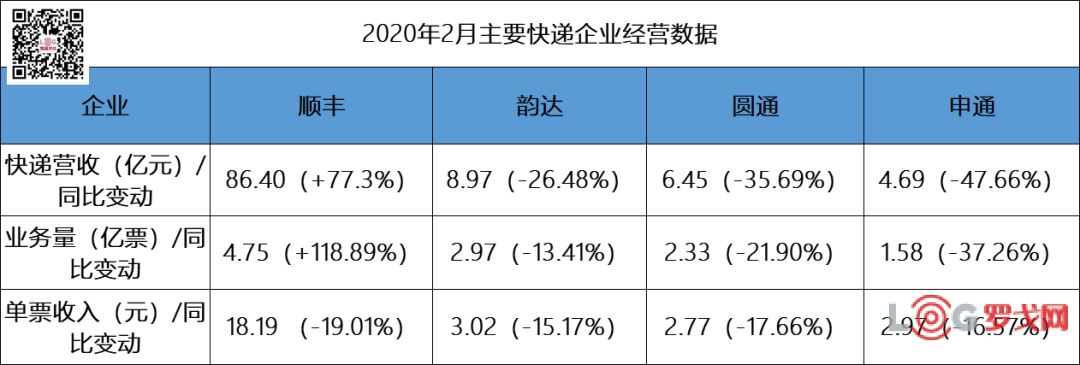

而从日前顺丰、韵达、圆通和申通四家上市企业公布的2月份经营数据来看,除顺丰外,韵达、圆通、申通三家加盟制快递企业受复工时间延迟以及春节假期影响在营收和业务量方面均出现下降。而单票价格方面四家上市的物流企业的均出现了下滑,下降幅度都超过15%。

据“驿站”爆料,从3月中旬开始,有快递公司在义乌打出了“8毛起”发全国的市场最低价,以迅速扩大市场份额。除此之外,已有两家快递已经开始跟进政策,打出了“9毛起”的应对底价。

甚至某快递公司网点老板在朋友圈发出“发快递免费”的通知:只要自己能分拣打包的,直接送到中转站即可免费发货。

此外,随着极兔速递以及众邮快递入局,市场竞争进一步加剧,这些种种都可以看出:新一轮的快递价格战或许已经打响,特别在电商市场。

当然,换个角度去看,最后快递企业的竞争优势是有多少利润空间可以给到网点,从上面的成本分析可以看到中通、韵达目前在成本端的控制上还是有一定的优势。一方面这几年通过调整自有车辆的比例、系统优化运营、优化整合运输路由等方式逐步降低运输成本;另一方面随着经济的发展,类似于分拨中心以及仓储这些土地资源成本上升较快,由于前期有对固定资产的大量投入,整体分摊下来的成本相对会更少一些。

很多人也表示疑惑:快递和零担行业其实利润率都不高,而且大部分零担企业都没有实现盈利,为何这些企业还发起“价格战”,这个动作的背后的原因又是什么?

当然离不开市场竞争、成本两大方面。

首先是市场竞争。2020年,对于快递、快运行业而言,很可能就是“洗牌”的一年。市场占有率较高的一线快递、快运企业,正在发力谋求更大的市场份额。

疫情期间,由于制造业不能大规模复产,以B端为主的物流企业将面临巨大的考验,没货可运成为了2-3月份的常态。

单量的下降,使得原本以“规模效应”创造利润的大部分快递、零担快运企业分拨中心及分拣设备、干线运输处于“不饱满”的状态,单票成本在进一步上升。

就拿快递行业来说,快递企业如果不想被抛开距离目前最有效的方法是通过下降单票价格去获取更大的市场份额。毕竟,对于这些日均单量都已经超过1000万件的一线快递企业而言,单量已经超过规模效益门槛,随着单量越高成本递减效应就越明显。

看似目前一线快递无论从单量、收入数据还是创造盈利能力的情况来看都已具备足够竞争力,感觉已经很难被取代。但从未来的趋势来看,中国快递目前的龙头竞争,未来仍然存在淘汰或被整合的可能。这背后归根结底还是要回归到市场(规模)去看待这个问题,毕竟保持业务量、营收、利润稳定增长都与单量息息相关。所以,我们可以看到从去年初期,无论是顺丰还是“通达系”等快递企业都希望新的措施去获取更大的市场份额。

零担快运行业同样也不例外,在目前的竞争环境下,即使安能物流、百世快运这样的市场占有率前二(快运领域)企业,也是丝毫不能放松,毕竟壹米滴答、顺丰快运等零担快运企业正表现出强大的发展势头。一方面是市场占有率较高的一线快运企业,正在发力谋求更大的市场份额,另一方面是持续的融资以及背后的“大集团企业资金支撑”都会使得快运行业加速洗牌。

比如,壹米滴答2月获得10亿元D+轮融资,成立4年多就完成了8轮数十亿元的融资,发展势头迅猛。并在2019年并购了优速快递,“壹米滴答+优速”双方正通过资源互补共享围绕零担、大包裹、电商件等服务发力。顺丰快运2019年全年营收达到126.59亿元,同比增长57.16%,持续保持高速增长速度。2月还获得3亿美元可转债融资,目前的估值已经达到200亿元人民币。

其次是成本。一方面是此次高速公路通行费减免以及油费下降对企业带来成本的下降,无论是快递还是快运等物流企业,预计此次会对帮助企业的运输成本下降10%-15%不等。另一方面则是前面提到的“规模效应”,“价格战”可以扩大单量,形成规模效应,从而把成本控制得更低,结合更强的信息化能力,优势就更明显。

总的来看,在2020年的经济大环境下,物流各细分领域竞争越来越激烈。价格战的背后实质是一场效率战、成本战,只有在不断通过模式、机制创新、提升信息化能力等方式把效率和成本进行优化之后,才能拥有自己定价的能力并获得可持续的发展。