[罗戈导读]2022年3月12日,德邦股份先后发布《控股股股东筹划控制权变》及《邀约收购报告书摘要》等公告,宣布京东物流子公司京东卓风拟以89.9亿元(对应德邦股份135亿元)收购德邦控股99.99%的股权,进而间接持有上市公司德邦股份66.5%的股份,综合看京东物流以135亿收购德邦股份成为其实际控制人。

[罗戈导读]2022年3月12日,德邦股份先后发布《控股股股东筹划控制权变》及《邀约收购报告书摘要》等公告,宣布京东物流子公司京东卓风拟以89.9亿元(对应德邦股份135亿元)收购德邦控股99.99%的股权,进而间接持有上市公司德邦股份66.5%的股份,综合看京东物流以135亿收购德邦股份成为其实际控制人。

事件:2022年3月12日,德邦股份先后发布《控股股股东筹划控制权变》及《邀约收购报告书摘要》等公告,宣布京东物流子公司京东卓风拟以89.9亿元(对应德邦股份135亿元)收购德邦控股99.99%的股权,进而间接持有上市公司德邦股份66.5%的股份,综合看京东物流以135亿收购德邦股份成为其实际控制人。

快运行业多次重大收购事件释放行业整合逐步加速和估值下行的信号。2018年3月,顺丰以1.7倍PS收购新邦物流组成顺心快运,后发展为顺丰的加盟制顺心捷达快运网路,成为资本入局快运行业的信号。在资本加持下,快运行业进入急速竞争的阶段,价格战引致行业盈亏平衡点对应的日均货量不断提高,行业估值下挫。2021年3月,韵达成为德邦战略投资者,发行价格为9.20元/票,对应0.4倍PS,对应16倍PE;同年9月,极兔收购壹米滴答。此次京东物流给予135亿元收购德邦股份,估算本次收购估值为0.5倍PS及22倍PE,收购存在溢价,考虑业务协同性以及德邦品牌力,对比前述行业内大型并购历史表征行业在竞争加剧下估值下行明显。

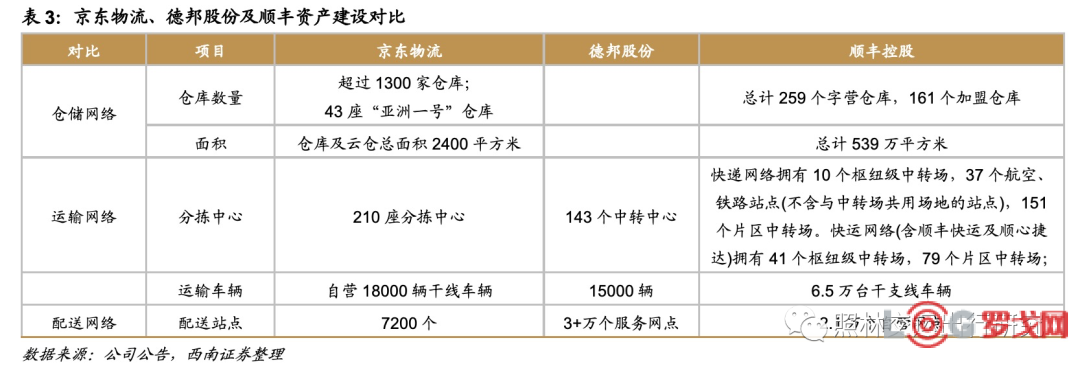

京东物流收购德邦或将实现产品优化、网络资源以及业务协同,契合公司中期发展方向。德邦股份以直营网络化模式布局公路快运(包括零担和整车业务)、快递业务和其他业务。收购德邦对于京东物流的产品的优化从:1)2B端完善公司快运服务模块;2)2C端完善大件物流履约服务,两方面切入。同时,德邦更为灵活的网络化模式运营资源将能补齐以仓配一体化为主的京东物流的网络资源短板。最后,京东物流的仓储资源,跨越速运的空运零担资源以及德邦的陆运零担资源将形成协同效应。截至2022年3月,跨越速运拥有17架货运包机,超1.7万台运输车辆,日均处理能力超过30万票。德邦拥有完备的直营陆运零担网络,截至2021H1,公司拥有143个分拣中心和1.5万辆运输车辆,以及超过3万个服务网点。京东物流拥有丰富的仓储资源:1300家仓库以及43座“亚洲一号”仓库。

收购表征行业整合加速,旗帜鲜明反内卷下被收购或将成末位快运企业的最优解。需求面上看,行业需求端收紧,整体增速下滑,快运行业增速中枢下移,咨询报告数据显示,2022年预计零担市场按收入计市场规模1.7万亿元,同比增长6.5%,相较于2021年,增速下降2.9pp。从竞争格局看,行业竞争激烈,头部集中趋势明显,2021年零担快运行业集中度CR10收入占比达80%;从政策面看,在旗帜鲜明反内卷的背景下,行业内极端价格战出现可能性较低,对于物流行业末位者来讲,并购将成为最好的出清方式。

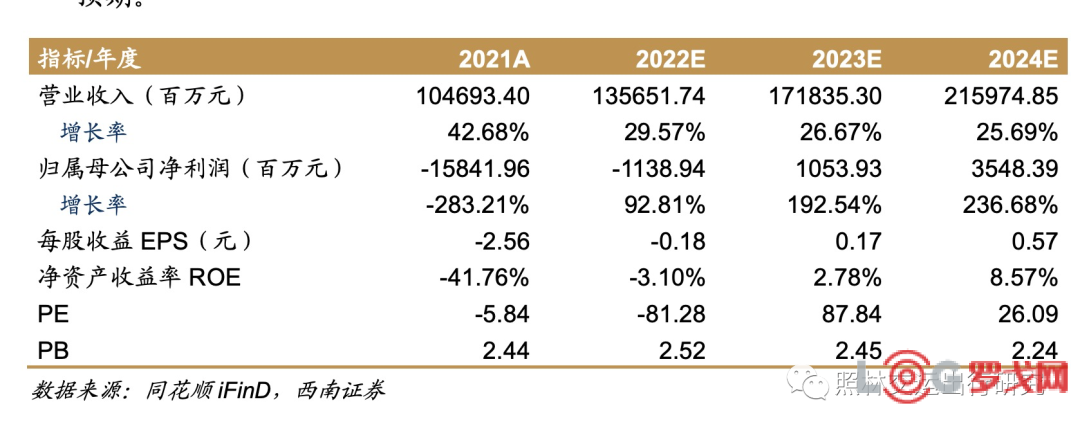

投资建议:京东物流收购事项表征行业整合加速,叠加政策管理下恶性价格竞争出现概率较小,行业趋向集中度提升的良性发展,头部快运企业获将出现盈利拐点。对于京东物流而言,收购德邦股份实现产品、网络资源和业务上的优化,契合京东物流的中期发展方向,即解耦策略下产品和服务模块化拓展以及精细化管理水平提高带来的业务增长和成本降低。由于收购事项尚未落地,我们不调整盈利预测。预计公司2022-24年营收分别为1356.5、1718.4、2159.8亿元,Non-IFRS盈利/亏损分别为-11、11、36亿元,对应当前PS分别为0.7、0.5、0.4倍,维持“持有”评级。

风险提示:业务拓展不及预期;人工等成本显著上升;京东商城需求增速低于预期。

目录

1 估值端:资本入局伴随行业竞争加剧,估值下挫

2 公司端:京东物流收购德邦或将实现产品优化、网络资源以及业务协同

2.1 借力德邦大件业务优势,优化京东物流产品模块

2.2 收购直营网络资源,补齐网络化资源

2.3 业务协同下提升公司品牌力

3 行业端:旗帜鲜明反内卷下行业整合加速,并购是最优解

正文

1 估值端:资本入局伴随行业竞争加剧,估值下挫

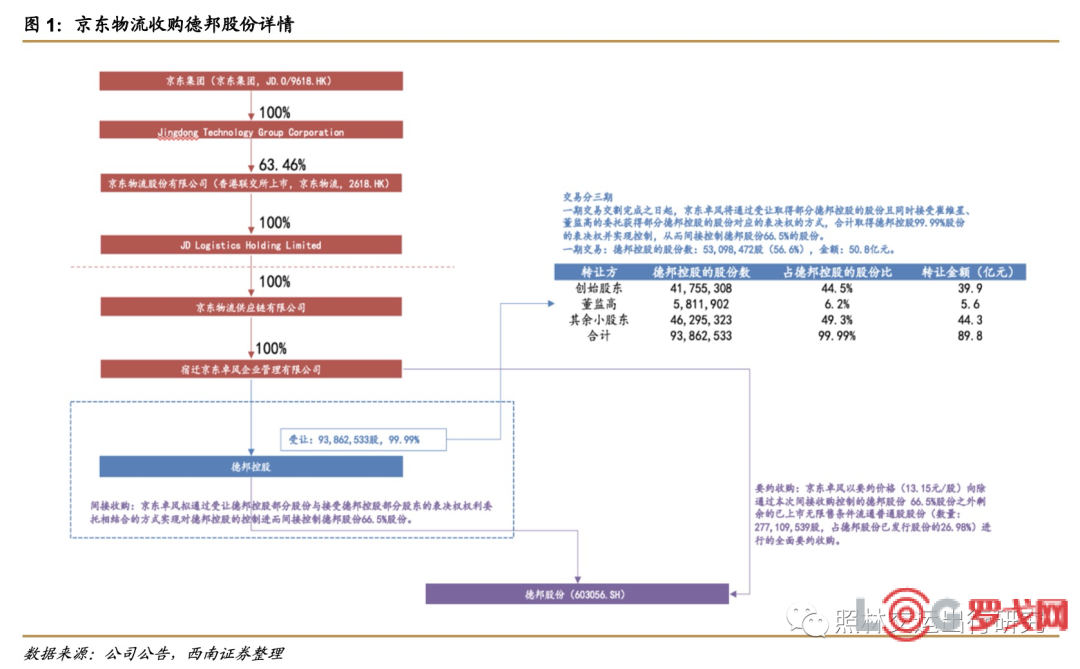

2022年3月12日,德邦股份先后发布《控股股股东筹划控制权变》及《邀约收购报告书摘要》等公告,宣布京东物流子公司京东卓风拟以89.9亿元(对应德邦股份135亿元)收购德邦控股99.99%的股权,由于京东卓风拟通过受让德邦控股部分股份与接受德邦控股部分股东的表决权权利委托相结合的方式实现对德邦控股的控制,进而间接持有上市公司德邦股份66.5%的股份,从而完成间接收购,成为德邦股份实际控制人。

若间接收购顺利完成,由于京东卓风间接持有德邦股份66.5%的股份,已经超过德邦股份的30%,将触发全面要约收购义务,京东卓风应当向除德邦控股之外的其他德邦股份股东就其所持有的德邦股份已上市无限售条件流通普通股发出全面要约。公告显示,要约收购价格为13.15元/股,占德邦股份比例为26.98%,同时京东为提高对下属物流业务板块的整合效率,此次要约收购以终止德邦股份上市地位为目的。

间接收购完成后,京东物流将持有德邦股份66.5%的股份,其他股东持股比例26.98%,剩余6.52%为韵达股份作为战略投资者进入德邦股份所持有的限售股。

京东物流给予135亿元收购德邦股份,对比要约收购前30个交易日德邦股份的10.87元/股,存在21%的溢价,对比停牌时130亿市值,存在4%的溢价;我们以德邦股份2020年全年275亿元的营业收入和5.6亿元归母净利为基础计算得到本次收购估值为0.5倍PS及22倍PE。

纵观快运行业多次重大收购事件,这些时间释放行业整合逐步加速和行业估值下行的信号。2018年3月,顺丰收购新邦物流组成顺心快运,后发展为顺丰的加盟制顺心捷达快运网路,根据新闻数据,收购价格在17亿元左右,依据运联智库2017年披露新邦物流营业收入为10亿元,对应PS为1.7倍。我们认为,顺丰收购新邦是资本入局快运行业的信号,在资本加持下,快运行业进入急速竞争的阶段,价格战引致行业盈亏平衡点对应的日均货量不断提高,整体看行业估值下挫。2021年3月,韵达通过德邦的定增进入德邦成为战略投资者,发行价格为9.20元/票,对应0.4倍PS,对应16倍PE;同年9月,极兔收购壹米滴答。2022年3月,京东物流给予135亿元收购德邦股份,对比要约收购前30个交易日德邦股份的10.87元/股,存在21%的溢价,对比停牌时130亿市值,存在4%的溢价;我们以德邦股份2020年全年275亿元的营业收入和5.6亿元归母净利为基础计算得到本次收购估值为0.5倍PS及22倍PE;京东物流的收购存在溢价,同2021年3月德邦针对战投的定增和2018年顺丰收购新邦看,行业整体估值不断下行。

2 公司端:京东物流收购德邦或将实现产品优化、网络资源以及业务协同

2.1 借力德邦大件业务优势,优化京东物流产品模块

德邦股份的主要业务包括公路快运(包括零担和整车业务)、快递业务和其他业务。快运业务产品分层细致,从时效、运输距离和重量三个维度划分5条产品线,特殊快运业务中,公司为单票重量大于500kg的直发客户(整车运输)提供门对门精准服务,为单件包裹超过60kg的客户(重包入户)提供包接包送等优质入户寄送服务;快递业务聚焦细分赛道,主打3-60kg的大件快递业务,包接包送免费上门。

收购德邦对于京东物流产品的优化从:1)2B端完善公司快运服务板块;2)2C的物流履约服务,两方面切入。

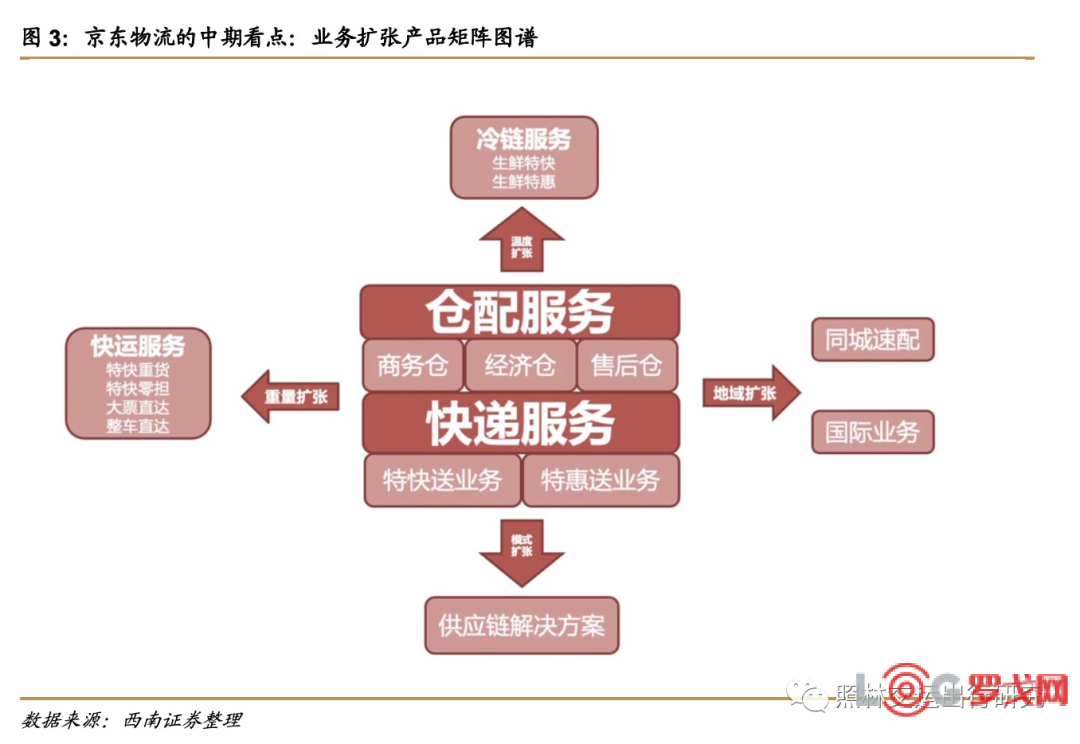

德邦快运业务契合京东物流中期拓展方向,进一步优化京东物流一体化供应链产品力。我们曾在京东物流深度报告《京东物流的天花板在哪里?》中探讨过公司中期发展方向应当关注公司在快运、冷链、同城和国际以及供应链解决方案四方面的扩展。德邦股份的快运产品将作为京东物流在快运方面的产能投入,优化其快运模块的布局,在京东物流解耦策略下,更有实力的模块化业务同时也将优化公司一体化供应链业务服务能力。

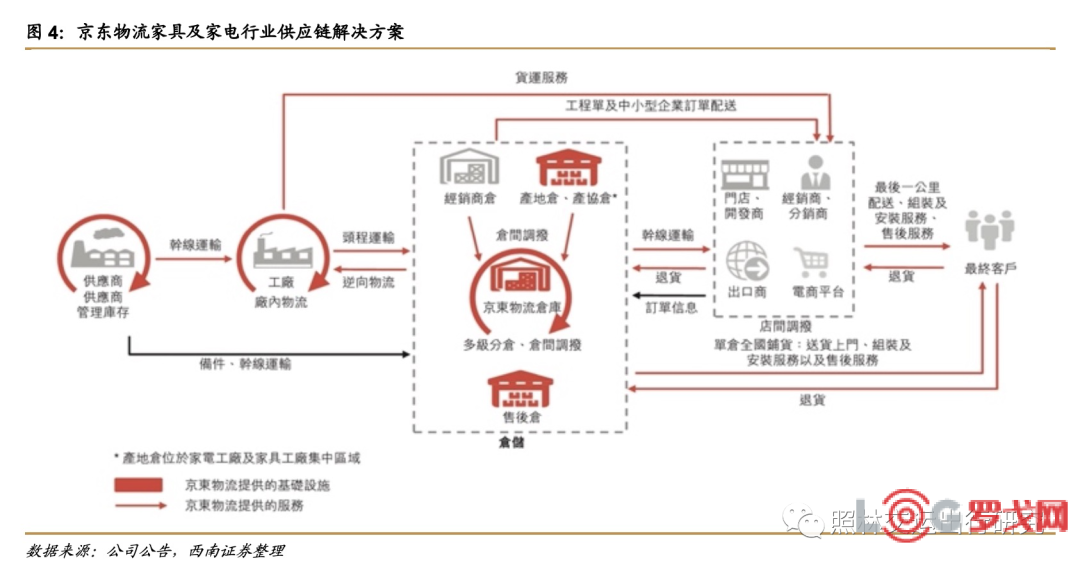

B2B供应链升级对综合及时的零担服务的大量需求。国内电商市场的蓬勃发展带动了一大批中小型电商商家的发展,面对电商平台库存需求量的增长和复杂程度的日益提高,中小型电商采用一体化供应链物流解决方案并不经济,因此更多的电商商家转向服务专业高效第三方零担货运平台寻求货运物流解决方案。另外,传统的制造商逐步向C2M的柔性化生产模式转变,该模式具有生产小批量化、制造周期短及高频次等特点,这进一步推动灵活多变的零担市场的发展。

B2C大件电商深入渗透消费市场。随着消费能力不断升级,B2C大件电商(如白色家电、家具家居等)的市场份额将持续扩大。对于货物重量普遍超过10kg的大件快递,零担更能满足B2C电商商家的门对门运输配送需求。因此大件电商的持续渗透也将推动零担市场的持续增长。

3C电子及家电业务是京东发家时期销售的商品品类,也是京东营收增长的核心动力。家用电器、和家居的物流履约过程同传统电商小件有差异,通常要求送货上门以及安装等增值服务。德邦的大件快递产品将作为京东物流2C端服务的补充,叠加德邦自身的品牌效应,将能够进一步优化京东物流的供应链解决方案。

2.2 收购直营网络资源,补齐网络化资源

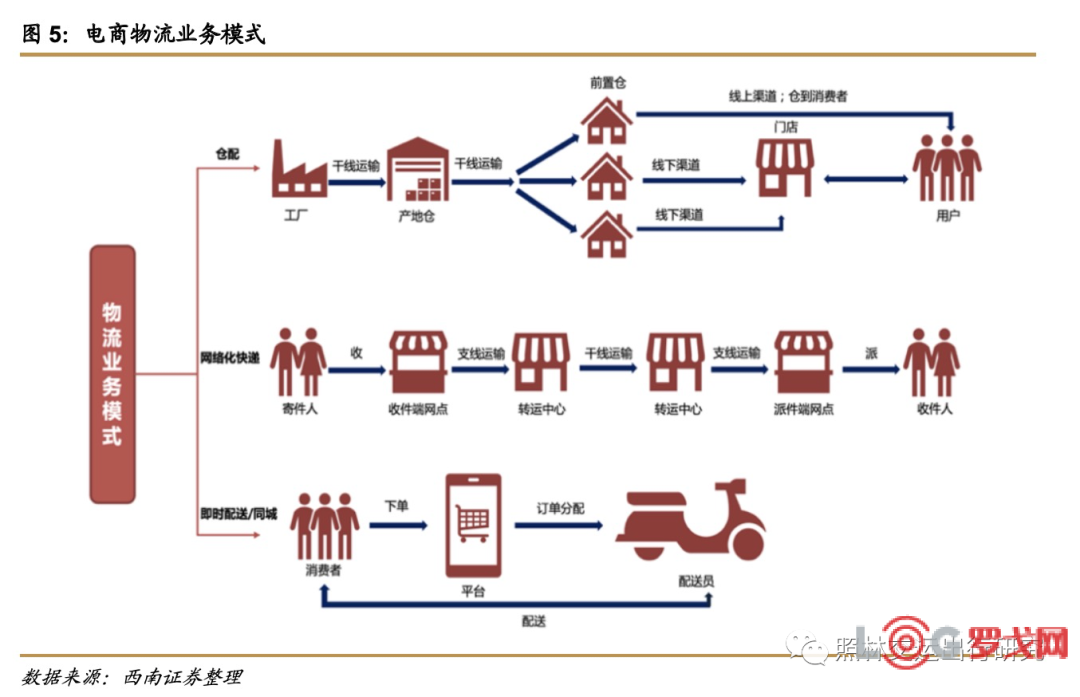

电商物流履约包括网络化、仓配一体及即时配送三种主要方式。进一步可以将即时配送看作近场电商物流履约方式,而网络化和仓配一体化则是非近场模式。

京东物流是典型的仓配一体化运营模式,德邦是典型的网络化运营模式。

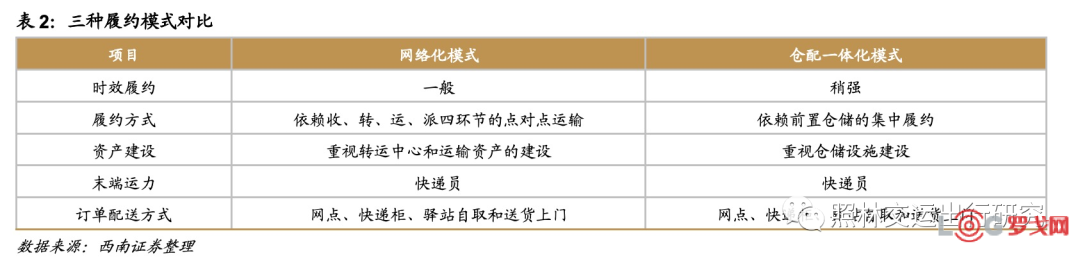

仓配模式对仓储建设要求更高,网络化模式对运输网络建设要求更高。仓配一体化模式下,京东物流一直以来更多的资产建设在于仓储资源以及物流的信息化能力上;网络化运营模式下,德邦的资产建设更侧重于转运中心和运输资产的建设。

更为灵活的网络化运营模式将有利于京东物流服务上游商流和外部客户。仓配模式下物流履约的效率更高,但对信息处理能力要求更高,对于上游商流数据的要求更高,因此仓配一体化模式更多配合京东零售自身的业务属性,即服务更为标准化的产品;但不论对上游商流京东自身的业务拓展,还是京东物流的外部化来讲,更为灵活的网络化运营模式不可或缺,再造直营制网络的方式性价比较低,收购德邦将直接补齐公司现有的网络化运营资源。

2.3 业务协同下提升公司品牌力

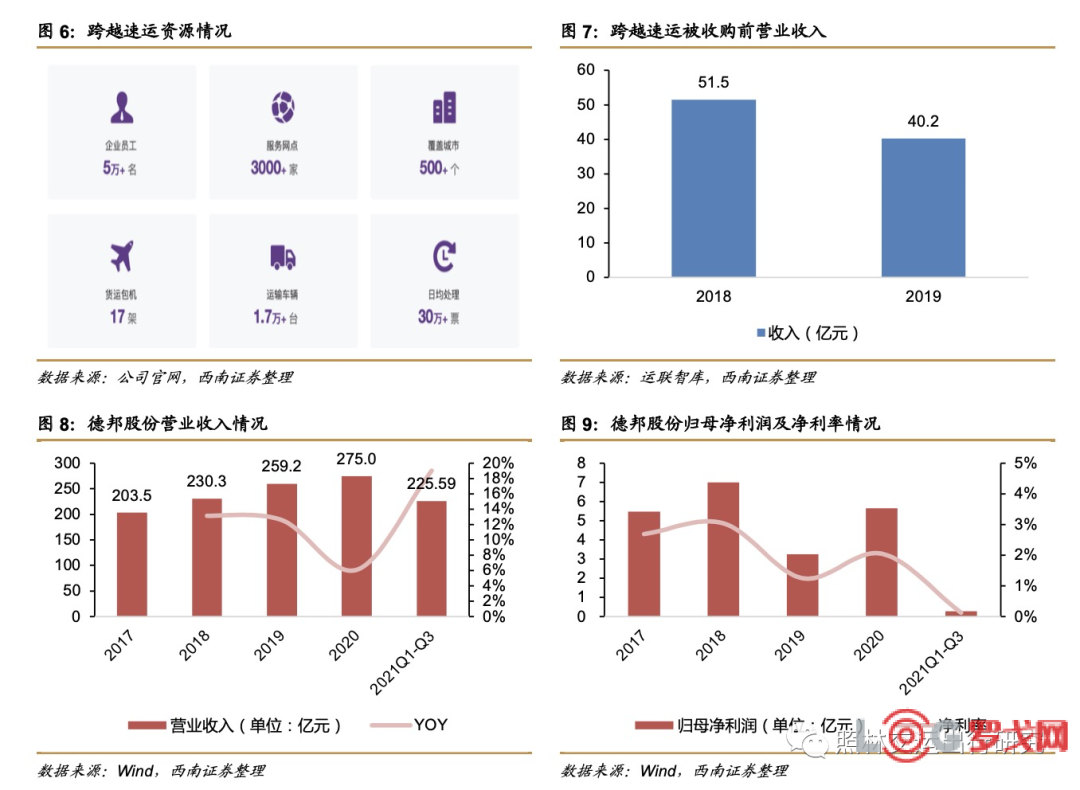

京东物流自身的仓配网络,跨越速运的航空零担网络以及德邦控股的大件快递和快运网络三业务协同下将有助于京东物流进一步提升品牌力。2020年8月,京东物流以30亿元对价收购跨越速运,补齐公司空运零担业务。截至2022年3月,跨越速运拥有17架货运包机,超1.7万台运输车辆,日均处理能力超过30万票。

德邦拥有完备的直营陆运零担网络,截至2021H1,公司拥有143个分拣中心和1.5万辆运输车辆,以及超过3万个服务网点。德邦股份2021Q1-Q3营业收入合计225.6元,同比+19%,归母净利润2788亿元,净利率0.1%。

在京东物流仓储资源基础上,跨越速运的空运零担以及德邦的陆运零担业务或将形成协同效应,夯实公司在快运业务底盘,优化公司供应链解决方案的产品力,进一步提升公司品牌力。

3 行业端:旗帜鲜明反内卷下行业整合加速,并购是最优解

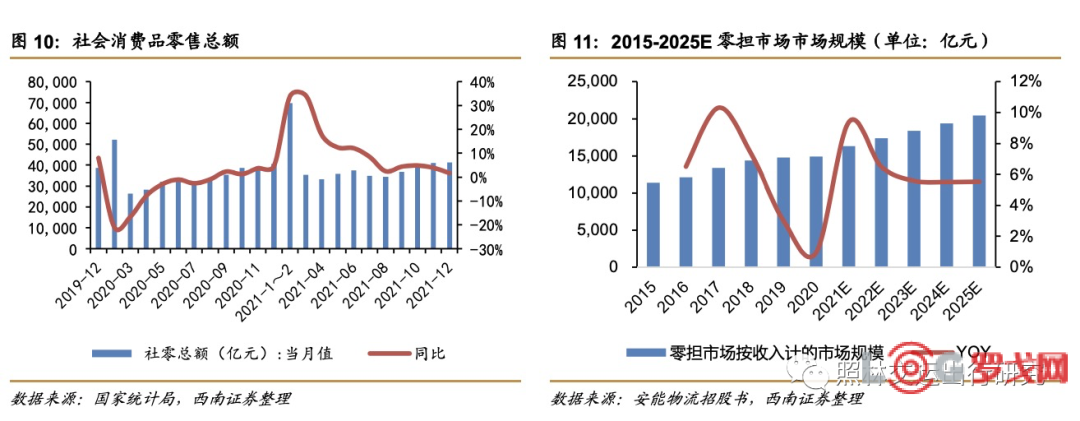

需求端看,宏观经济承压,快运行业整体增速中枢下移。2021年12月我国社会消费品零售总额为4.1万亿元,同比增速1.7%,增速对比2020年12月下降2.9pp。宏观看,消费需求数据波动,预计2022年快运行业整体增速中枢也将下移。据咨询报告数据显示,2022年预计零担市场按收入计市场规模1.7万亿元,同比增长6.5%,相较于2021年,增速下降2.9pp。

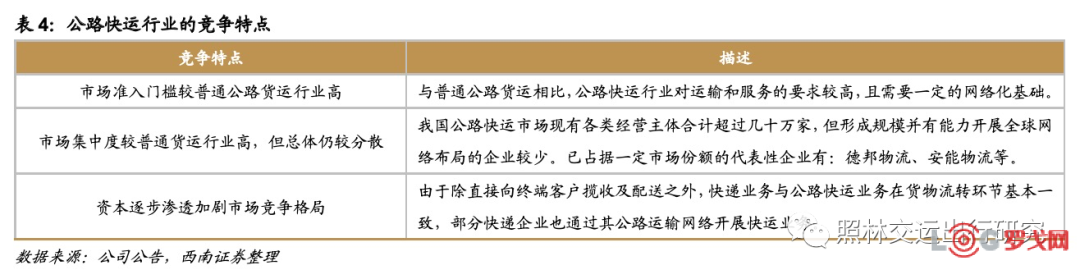

行业格局看,万亿市场的公路快运在资本入局下整体竞争激烈。我国公路快运行业总量发展迅速,逐渐形成高度市场化的商业格局。由于缺少业务经营资质的特殊限制,部分以快递业务为主营业务的企业也将其业务范围延伸至快运领域,加剧了市场竞争。

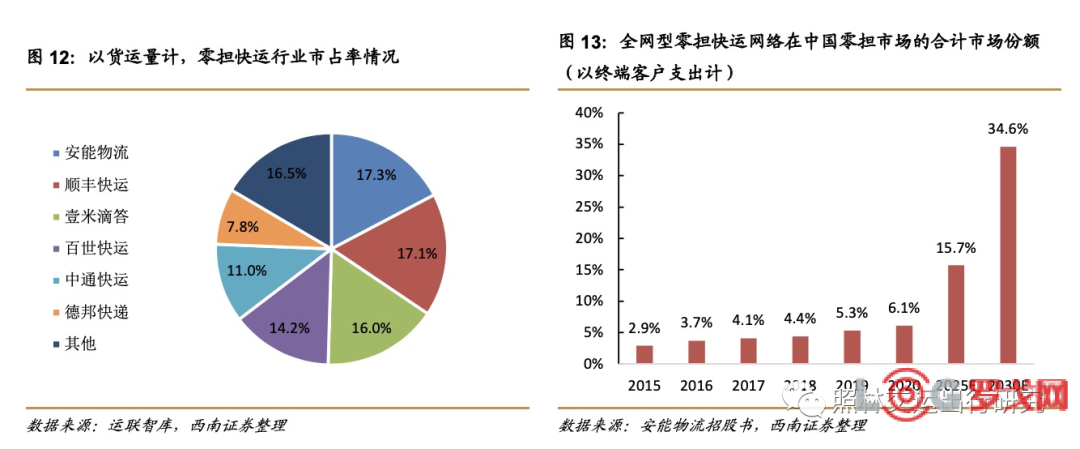

根据运联智库信息,2021年零担快运行业集中度CR10收入占比达80%。在行业竞争加剧的背景下,叠加全网型零担快运网络的市场份额不断提升,区域型零担以及专线零担企业势必将被挤压生存空间。

需求面上看,行业需求端收紧,整体增速下滑,快运行业增速中枢下移;从竞争格局看,行业竞争激烈,头部集中趋势明显,2021年零担快运行业集中度CR10收入占比达80%;从政策面看,在旗帜鲜明反内卷的背景下,行业内极端价格战出现可能性较低,对于物流行业末位者来讲,并购将成为最好的出清方式。