[罗戈导读]Q2 Non-GAAP实现净利润0.21亿,Non-GAAP利润率为0.3%。

[罗戈导读]Q2 Non-GAAP实现净利润0.21亿,Non-GAAP利润率为0.3%。

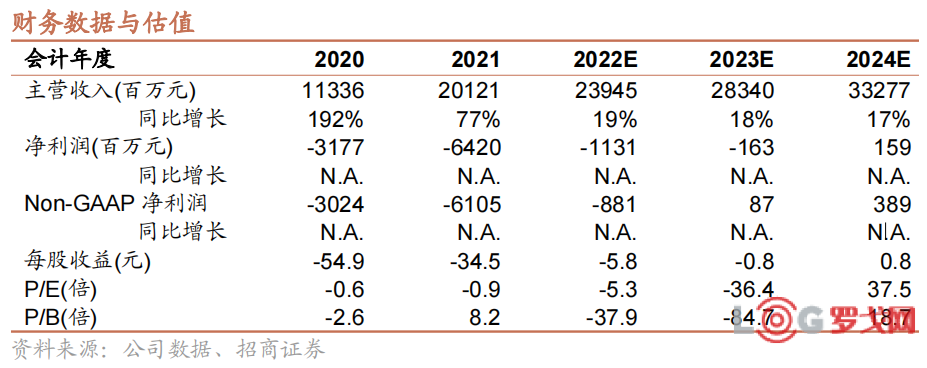

叮咚买菜公布2022Q2财报,Q2公司营收66.34亿,同比+43%,毛利率环比提升2.9pct至31.6%,履约费率环比降低4pct至23.2%。Q2 Non-GAAP实现净利润0.21亿,Non-GAAP利润率为0.3%。公司为前置仓领先玩家,持续深耕稳健运营,经营效率大幅提升;盈利时间表稳步推进,预计12月单月扭亏。预测公司2022E/23E/24E Non-GAAP净利润(亏损)为-8.8/+0.9/+3.9亿,于2023年实现Non-GAAP正利润,给予“强烈推荐”评级。

营收高增速维持,单季Non-GAAP利润转正。22Q2公司实现营业收入66.3亿元,同比+43%;GMV规模为71.2亿,同比+32%;GMV 到收入的转化率持续上升,获客效率明显提升。公司Q2 Non-GAAP净利润为0.2亿(21Q2为-17.3亿,22Q1为-4.2亿),Non-GAAP利润率为+0.3%。同时公司聚焦商品竞争力和供应链效率的战略转变取得良好成效,公司上半年在长三角地区实现3.7%的净利润,整体首次实现Non-GAAP单季度盈利,商业模式逐步验证。

单量密度提升,履约费率改善。公司Q2经营效率受到疫情催化,更早实现了区域单量密度的提升,履约费率持续降低至23.2%(21Q2为36.0%,22Q1为27.3%),同比降低13.2pct,环比降低4pct,再次大幅降低到历史最低水平,当前按照(毛利率-履约费率)口径已实现前端8.4%正利润。

产品研发持续投入,商品力提升明显,毛利率持续改善。22Q2公司毛利率达到31.6%,同比+2.9pct,环比+17pct,毛利率大幅改善并达到历史最高水平。毛利率改善得益于公司做深供应链,持续降低损耗以及商品开发体系成熟,商品力持续提升,Q2公司所售商品中差异化SKU达到217个,叮咚自有品牌商品销售额占比达到17.5%。

收入规模提升,总部费用摊薄,营销及管理费率持续降低。Q2销售费用为1.5亿元,同比-64.2%;当前占收入比2.21%,同比降低6.6pct。管理费用为1.54亿元,同比-49.9%;占收入比2.3%,同比降低4.3pct。

投资建议:叮咚买菜在前置仓赛道用户数及交易规模领先,积极的战略调整下,公司减亏节奏较快且稳健;同时即时零售发展势头好,前置仓模式具备自营品控优势,用户体验和黏性较好,且长期前置仓高线城市盈利性无虞。预测公司2022E/23E/24E收入为239/283/333亿,Non-GAAP净利润(亏损)为-8.8/+0.9/+3.9亿,于2023年实现盈利,给予“强烈推荐”评级。

风险提示:疫情波动风险;宏观经济风险;市场竞争加剧。