[罗戈导读]费用率大幅改善,业绩增长超预期。

[罗戈导读]费用率大幅改善,业绩增长超预期。

拼多多发布2022Q2财报,22Q2公司收入增长强劲,实现营业收入314.4亿元,同比增长36.4%;业绩增长超预期,实现归属于普通股股东的Non-GAAP净利润107.8亿元,同比增长161.2%。我们看好公司业务长期增长潜力及盈利空间,维持“强烈推荐”评级。

平台营销服务及佣金收入强劲增长。22Q2公司实现营业收入314.4亿元,同比+36.4%,其中在线市场服务收入为251.7亿元,同比+39.2%;佣金收入为62.2亿元,同比+106.7%;商品销售收入0.5亿元,同比-97.4%。平台运营方面,公司注重改善用户消费体验、提升消费者心智,进而实现用户的长期高质量发展。

费用率大幅改善,业绩增长超预期。22Q2实现毛利率74.7%,同比+8.9pct;本季度公司降本增效效果良好,费用率大幅下降,Non-GAAP口径下二季度销售费用率为34.4%,同比-9pct,管理费用率为0.5%,同比-0.4pct,研发费用率为6.2%,同比-1.4pct。疫情压力下公司整体经营彰显韧性,业绩增长超预期,实现Non-GAAP归母净利润107.8亿元,同比+161.2pct,Non-GAAP归母净利率为34.3%,同比+16.4pct,验证公司长期盈利空间。

坚定推进重农战略、加码农业科技投入。百亿农研专项成立以来公司始终坚持技术推动农业数字化战略,农业方面持续开展研发投入,深入农产品原产地致力于开发最前沿的农业生产技术,并针对农业产业链各环节实施基础设施数字化改造,旨在利用科学技术助力农产品上行,加强平台在农业领域的经营壁垒,推动平台涉农订单及整体GMV持续增长。未来公司将继续坚定开展长期、可持续的农业科技创新投入,为公司长期发展提供持久动力。

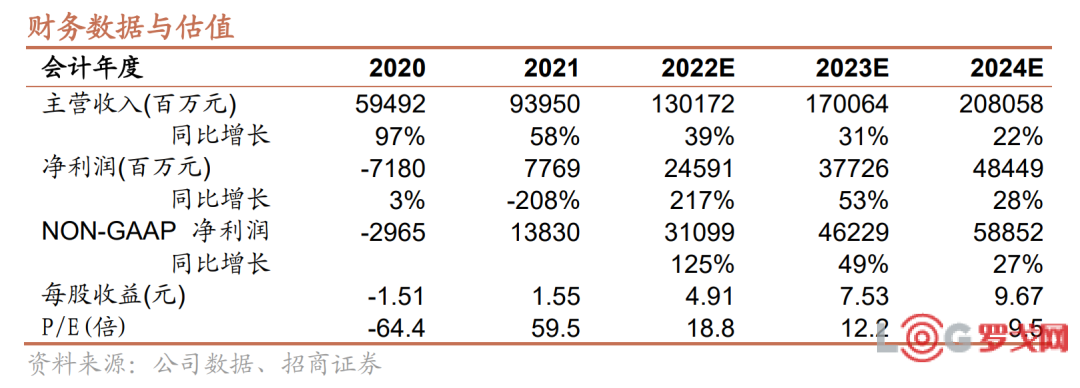

投资建议:拼多多Q2业绩超预期表现抬升长期盈利空间,重投农业及品牌化战略下GMV及盈利能力增长可期。我们调整公司2022-2024年Non-GAAP归母净利润分别为310.99/462.29/588.52亿元,给予拼多多2022年Non-GAAP归母净利润25倍PE,对应目标价96.9美元,维持“强烈推荐”评级。

风险提示:疫情反复;行业竞争加剧;农产品发展进度不达预期。