[罗戈导读]Temu目前采用卖家供货的自营模式,商家仅负责供货,定价、销售、履约、售后等环节均由平台负责。平台核心定位在于极致性价比,当前核心类目服装、日用品分别对标SHEIN、亚马逊均存在明显比价优势。营销推广环节,Temu通过公域平台内容型推广、广告投放、联盟营销等多渠道广泛引流获客;履约环节,Temu采用国内统一仓配、海外跨境直邮的配送模式,并在头程运输环节与极兔达成深度合作。

[罗戈导读]Temu目前采用卖家供货的自营模式,商家仅负责供货,定价、销售、履约、售后等环节均由平台负责。平台核心定位在于极致性价比,当前核心类目服装、日用品分别对标SHEIN、亚马逊均存在明显比价优势。营销推广环节,Temu通过公域平台内容型推广、广告投放、联盟营销等多渠道广泛引流获客;履约环节,Temu采用国内统一仓配、海外跨境直邮的配送模式,并在头程运输环节与极兔达成深度合作。

拼多多于2022年9月在美国上线跨境电商平台Temu,本文将围绕以下几个问题展开探讨:

1)Temu的商业模式?

2)Temu为何选择自营模式?

3)Temu目前的经营情况?

4)Temu预计将产生多大的GMV和亏损?

5)Temu的未来发展和盈利路径将如何演变?

我们认为我国跨境电商具备整体供应链优势发展前景广阔,Temu以性价比为切入点,自营模式下实现前期流量及用户的积累,亏损可控,未来品类结构调整、平台化转型有望推动平台实现盈利,为公司增长提供新动力,建议积极关注。

Temu的商业模式?Temu目前采用卖家供货的自营模式,商家仅负责供货,定价、销售、履约、售后等环节均由平台负责。平台核心定位在于极致性价比,当前核心类目服装、日用品分别对标SHEIN、亚马逊均存在明显比价优势。营销推广环节,Temu通过公域平台内容型推广、广告投放、联盟营销等多渠道广泛引流获客;履约环节,Temu采用国内统一仓配、海外跨境直邮的配送模式,并在头程运输环节与极兔达成深度合作。

Temu为何选择自营模式?我们认为Temu目前的自营模式远非终局,前期Temu选择自营模式主要是为了更好地进行产品及服务质量的把控,给予消费者良好的购物体验,积累用户口碑,从而快速实现前期流量及用户的积累。

Temu目前的经营情况?Temu上线近两月实现销售额及用户的快速增长,截至11月9日Temu在美国ios系统下载量超80万次,位列美国市场购物类应用软件下载榜单第一;10月网站访问量达2158万次,环比增长189%。

Temu预计将产生多大的GMV和亏损?GMV预判:长期对标SHEIN,预计Temu3-5年内GMV有望超300亿美金。亏损预判:中性假设下(第一年GMV 30亿美元,用户数500万)我们测算Temu第一年亏损值约为50亿人民币左右,对拼多多整体利润表不会产生明显影响。

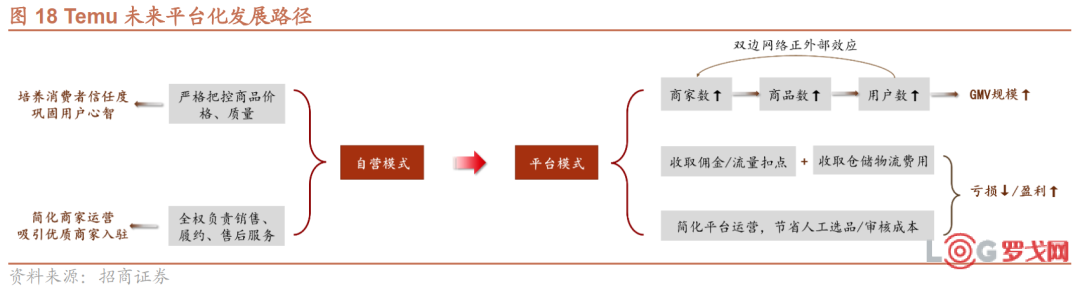

Temu未来发展与盈利路径将如何演变?我们认为Temu完成充足流量积累后将调整模型以提高盈利能力,首先调整品类结构提升客单价将为可行的盈利路径;更长期来看,盈利能力更强的平台模式或为更主要的发展方向。

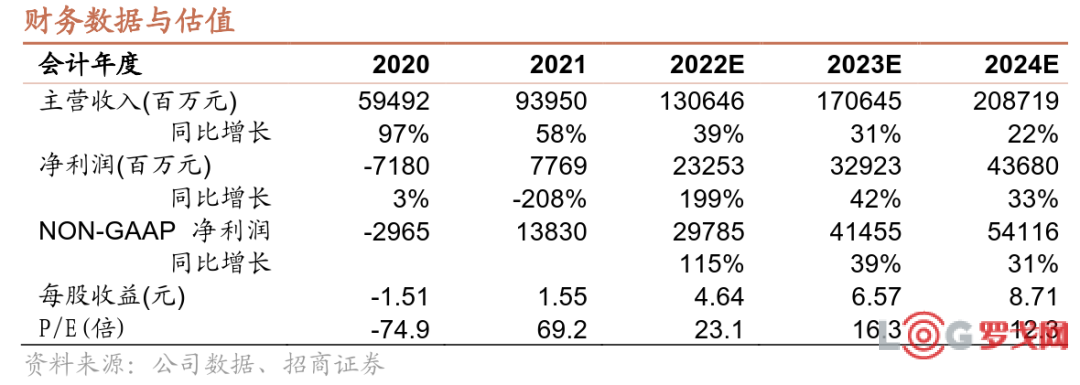

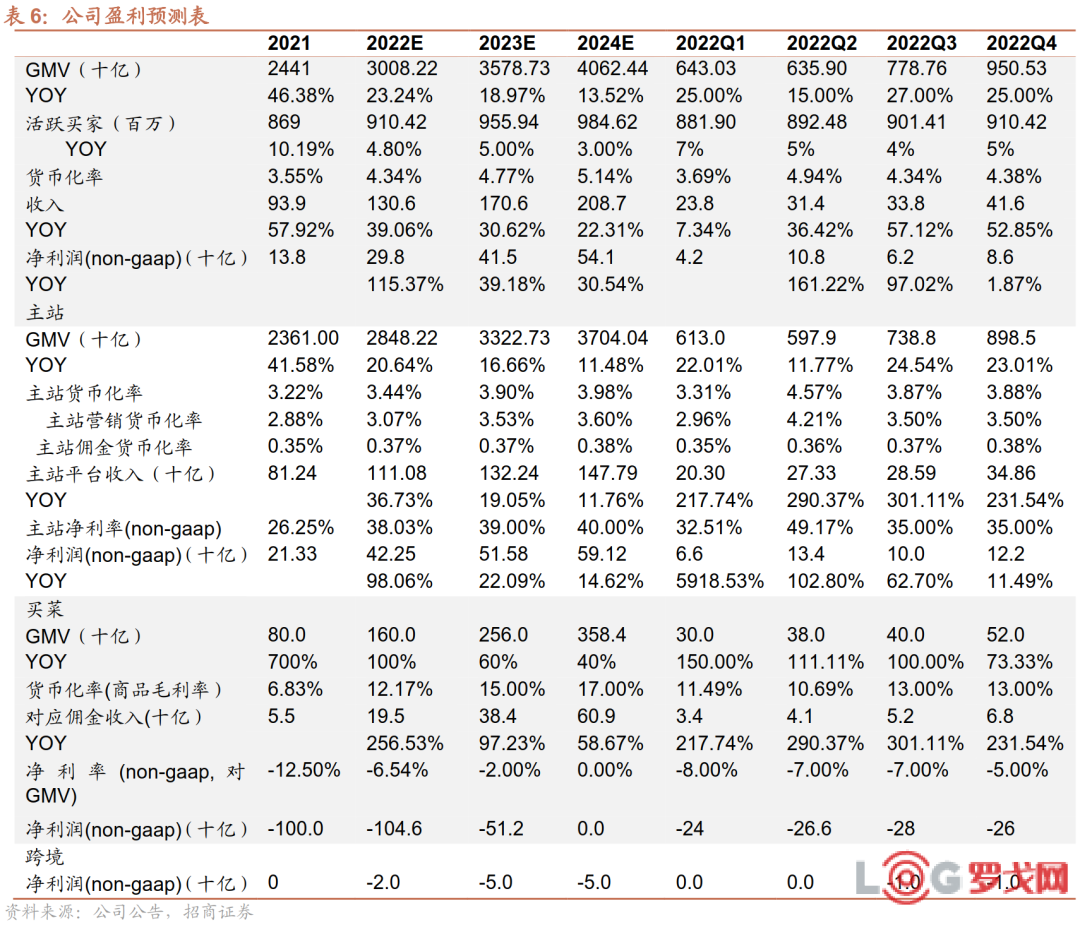

投资建议:整体来看,我们认为国内供应链效率相比海外具备明显比较优势,同时北美高性价比电商相对缺失,为Temu提供了长期发展可能,拼多多依托丰富的电商运营经验与强大的组织执行能力有望在海外复制国内成功。我们调整公司2022-2024年NON-GAAP归母净利润为297.9亿元/414.6亿元/541.2亿元,同比增速分别为115.4%/39.2%/30.5%,给予公司2023年20倍PE,对应目标价91.2元,维持“强烈推荐”评级。

风险提示:宏观经济风险;行业竞争加剧;政策风险;业务增长不达预期。

拼多多于2022年9月在美国市场上线跨境平台Temu,采用自营模式,目前主要聚焦女装及日用百货品类,延续国内主站特色主打性价比优势。

1、运营模式:零佣金自营模式,平台把控销售与物流

Temu目前采用自营模式,卖家仅负责供货和运送到仓,除此之外的定价、销售、营销、物流配送、售后等环节均由平台负责。从盈利模式来看,目前Temu对入驻商家不收取佣金或保证金,主要赚取供销差价;从商家运营权限来看,商家可以在商品展示页露出品牌Logo,但平台未向商家开放后台操作权限,且商品最终定价权归属平台。

运营流程:1)商家入驻:Temu降低开店门槛,允许企业或个人入驻开店,符合要求的商家提交申请后等待平台对店铺进行审核;此前在拼多多开过店的商家可以一键入驻。2)选品:审核通过的商家可在后台上线商品,此后由买手进行线上选品,商品被选中后商家需寄样供平台线下审核。3)核价议价:样品质检通过后,平台将对商品进行核价,卖家需上报商品成本价和预期利润,最终定价权归属于平台,卖家拥有一次反馈议价的机会。4)商家送货:商家下首单并少量发货,平台审核首单通过后商家可批量发货到拼多多国内仓进行提前备货。5)上架销售:平台生成购物订单后,商品将由广州仓统一发往海外,此后的履约配送、售后服务等环节均有平台负责。

2、核心定位:极致性价比,对比友商价格优势明显

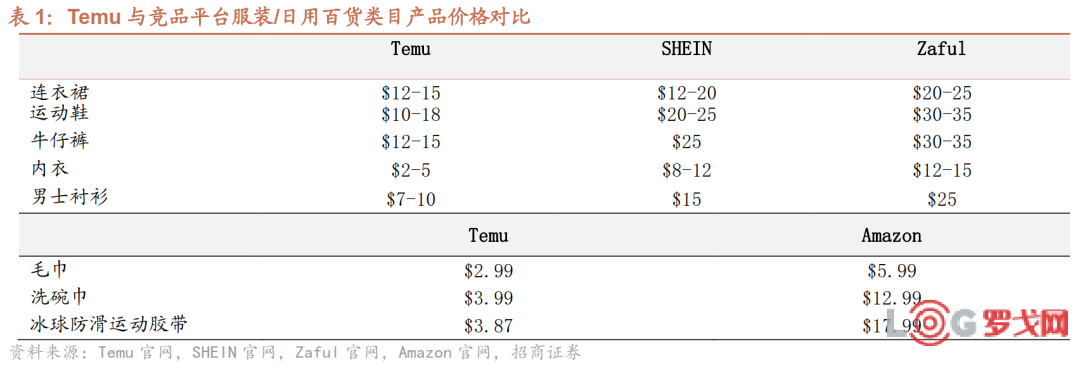

Temu以极致性价比吸引消费者。Temu延续拼多多国内主站定位,主打性价比,致力于打造电商平台中的绝对比价优势。分品类来看,Temu以女装类目切入的原因之一是以在美国市场具有较高知名度的快时尚女装跨境电商平台SHEIN为锚点,进而凸显自身价格优势。我们将Temu、Shein、Zaful平台内同类产品价格进行对比,可以发现Temu价格相比SHEIN普遍低30%-50%,比Zaful低一倍以上。此外对于日用百货商品,Temu价格多集中在1-5美元,通常是亚马逊同类产品价格的1/3~2/3,此外对于一些国内制造端优势明显、目标客群以高收入用户为主的小众运动用品(如冰球防滑胶带、潜水装置等),Temu同类产品价格可达亚马逊的1/5左右。

Temu目前的性价比优势主要来源于差异化的选品策略、平台补贴折扣、国内供应链成本优势。

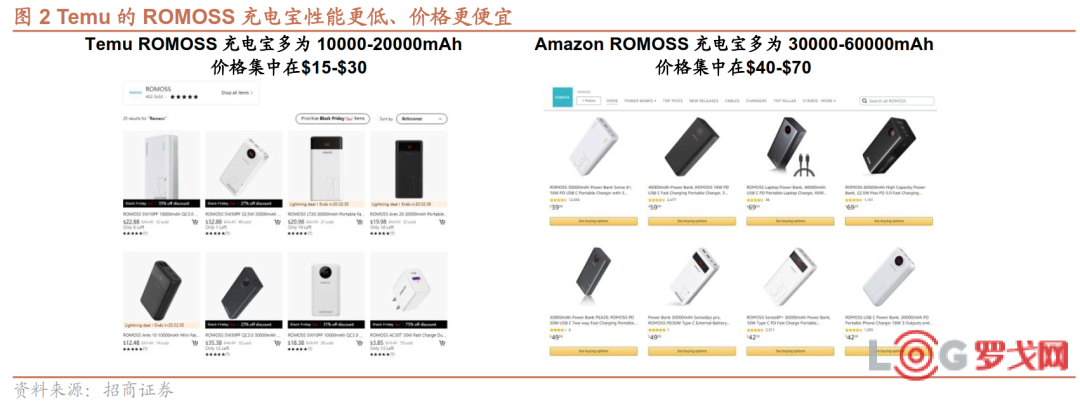

差异化选品策略:一方面,Temu在供应商招募及选品环节以同类平台中最低价为核心标准,严格控价。据调研,以1688.com同款商品为例,Temu要求供应商零售报价需低于1688.com 100-500件批发价。另一方面,Temu在产品选择上更偏向性能简单但价格更便宜的高性价比款式。以Romoss充电宝为例,亚马逊的Romoss充电宝前排展示区多为30000-60000mAh,价格集中在$40-$70,而Temu上架的款式多为10000-20000mAh基础款,性能稍弱,价格集中在$15-$30,比价优势明显,能够吸引更多对价格敏感、对于性能相对不敏感的中低端用户。

平台补贴:Temu延续国内主站通过大额补贴引流的打法,推出多项优惠举措,针对新用户开设首单折扣商品栏,折扣力度高达90%,新用户购物前三单可再享30%折扣,多重优惠力度下强势获客拉新。此外平台还不定时推出限时超低价优惠活动,加强用户留存。

国内供应链成本优势:相比亚马逊销售的部分海外制造的日用百货商品,Temu受益于国内发达的制造业和成熟的供应链,有效控制供货成本、提升让利空间;此外针对仓储物流环节,Temu目前仅在国内建仓,仓库租金及仓库人员成本显著低于海外,有效降低运营成本。

3、营销获客:社交内容等多渠道引流,拼团模式效果一般

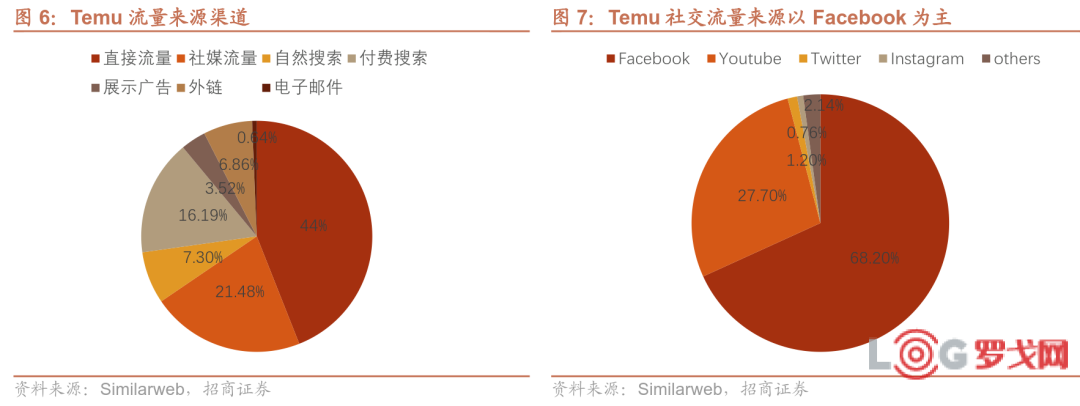

Temu通过社交、内容等多渠道营销推广,与友商较为相似。Temu冷启动阶段主要通过Facebook、谷歌、Ins、Tiktok、Twitter等平台内容型引流的方式获客,例如产品场景展示、头部网红开箱测评等,并在多个平台投放广告,10月在Facebook发布广告1600+条。此外Temu还通过联盟营销等方式获客,在官网首页设立Influencer collaboration入口,邀请有意向的博主、网红等联盟客多渠道协助推广,并给予返利佣金。对于拼多多主站流行的拼团模式,由于美国用户更注重个人隐私,预计效果一般。截至目前,据Similarweb,Temu直接流量占比约44%,社交媒体流量21.5%(以Facebook和Youtube为主),自然搜索占比7.3%,付费搜索占比16.2%,展示广告流量占比3.5%。

4、履约物流:国内统一仓配、海外跨境直邮的履约模式

履约环节,Temu采用国内统一仓配、海外跨境直邮的模式。国内运输环节,Temu采用统一仓配模式,商家将货物提前运至Temu广州仓,而后由平台统一空运至海外。此外,平台还允许商家选择JIT发货模式,即商家可无需提前备货到仓,而是根据实际产生的销售订单极速发货到仓(要求48小时内可送货到仓,并需缴纳5000元保证金),从而减轻卖家库存压力。跨境运输环节,Temu主要采用跨境直邮的方式,与极兔、云途等国内第三方快递服务商合作进行跨境物流运送。海外尾程派送环节,目前Temu暂未建立海外仓,由美国邮政或DHL进行末端配送。

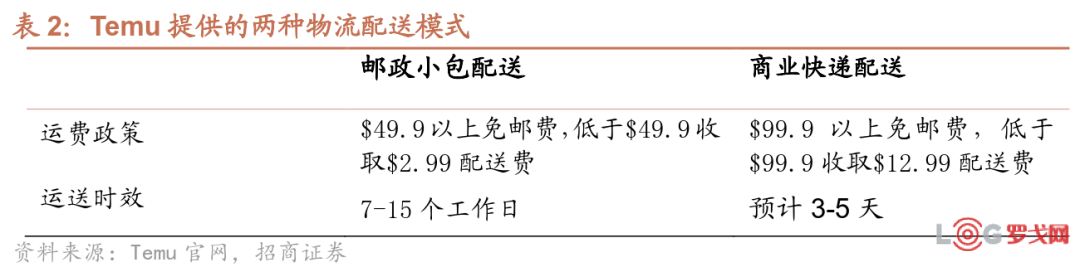

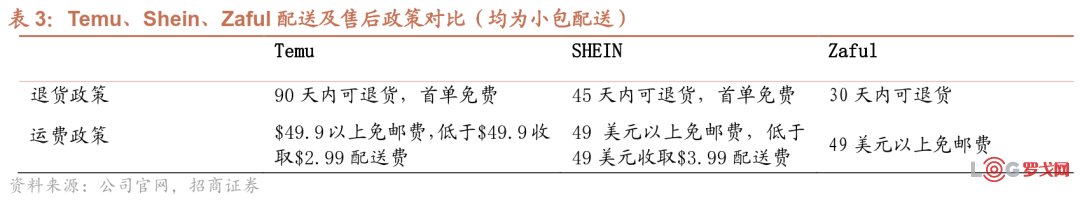

物流配送模式上,Temu支持邮政小包和商业快递两种配送模式。小包配送模式下,用户购买产品客单价高于$49.9时可享受包邮服务,低于$49.9需支付$2.99邮费,包裹7-15个工作日可送达;商业快递模式的履约时效更高,包邮价格为$99.9,低于包邮价需收取$12.99配送费,此外平台不定期开展全场商品免邮费、包邮区间价格下调等优惠活动。售后退换货环节,Temu采用90天内可退换货、首单退货免费的政策,相比SHEIN进一步拓宽退货时限。

我们认为Temu目前的自营模式远非终局,前期Temu以自营模式切入主要是为了更好地进行产品及服务质量的把控,给予消费者良好的购物体验,积累用户口碑,从而快速实现前期流量及用户的积累。

价格及质量控制方面:自营模式下Temu对上架商品进行严格筛选,从价格层面来看,Temu以低价为核心筛选标准,并且平台享有定价权,能够在最大程度上压缩供应成本、进一步在价格上让利,保证消费者能够在平台内以相对最低的价格购买各类目商品;同时Temu对商品质量进行严格审核,防止出现假冒伪劣产品,进而提升消费者信任度、建立用户心智,提高新用户留存率。

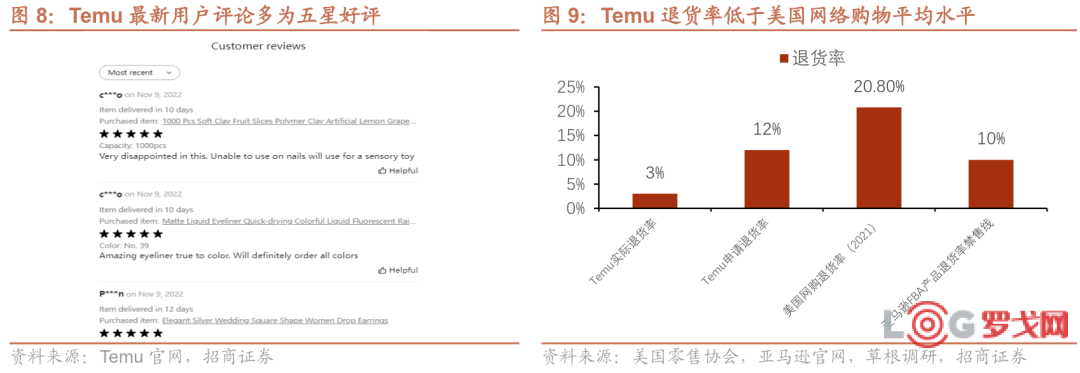

服务方面:Temu全权负责履约及售后环节,从消费者角度来看,Temu尽可能为海外消费者带来更优质的购物体验,履约配送环节基本可以保证7-15天高效送达,售后环节实施90天内无条件退换政策,凭借高优惠高质量服务提高消费者满意度。此外,退货环节平台进一步通过给予折扣退款的方式鼓励用户留下商品,进而改善用户心智、提升复购。目前来看,平台用户对产品及服务质量相对满意,预计退货率低于行业平均水平。

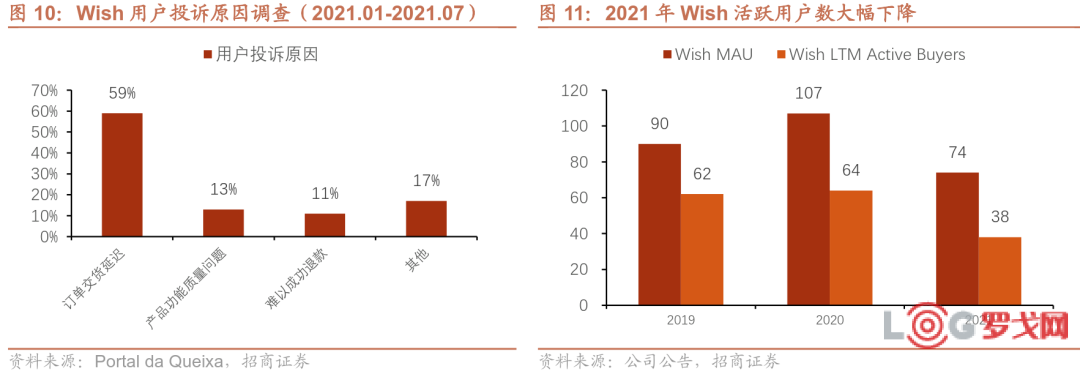

以Wish曲折发展路径为鉴,Temu选择自营模式,稳扎稳打完成前期用户积累,利于平台长期发展。北美移动电商平台Wish采用平台模式,早期凭借移动端、性价比、社交娱乐属性的特质快速崛起,被称为“美版拼多多”,但由于后期疏于对平台商家的规范化管理,大量出现产品质量低劣、包装粗糙、交货及退货退款时间过长等问题,导致消费者好感度、留存度大幅下降,据2019年Incopro的调查,美国电商平台中消费者对wish和eBay的产品信任度最低,2021年wish由于违规销售不安全商品被法国政府强制要求退出法国市场。对于商家端,Wish低门槛开放商家入驻导致部分商家恶意铺货、刷单影响平台生态,平台的低效管治导致许多优质商户陆续退出平台,用户侧及商家侧均面临增长困境,2021Q3 wish MAU同比下降40%,收入同比下降39%。以Wish发展路径为鉴,Temu以自营模式切入旨在优先产品及服务质量把关、培养用户信任度,旨在实现前期流量及用户的积累和留存,为平台长期发展打下坚实基础。

Temu于9月1日测试上线,自9月16日正上线,截至11月7日上线近两月实现销售额及用户数的快速增长。

GMV及单量:据36氪,截至10月底Temu日均GMV突破150万美元,日均单量6-7万单,入驻商家数量近3万个,Sku达30-40万。

下载及访问量:从下载量来看,据SensorTower,截至11月9日Temu在美国ios系统下载量超80万次,在APP Store及Google Play购物类应用软件榜单中均排行第一。从访问量来看,据Similarweb,截至10月底Temu总访问量达2910万次,其中10月访问量为2158万次,环比增长189%。从活跃用户数量来看,据36氪,Temu日活成交用户约6万人。

品类结构:Temu目前聚焦服饰箱包和日用百货,其中服装品类以女装为主,日用百货主要包含厨房/浴室用具、家居日用品、小家电等,此外平台还覆盖母婴用品、宠物用品、珠宝首饰、数码电器、运动户外等共24个一级类目,产品矩阵仍在不断完善。

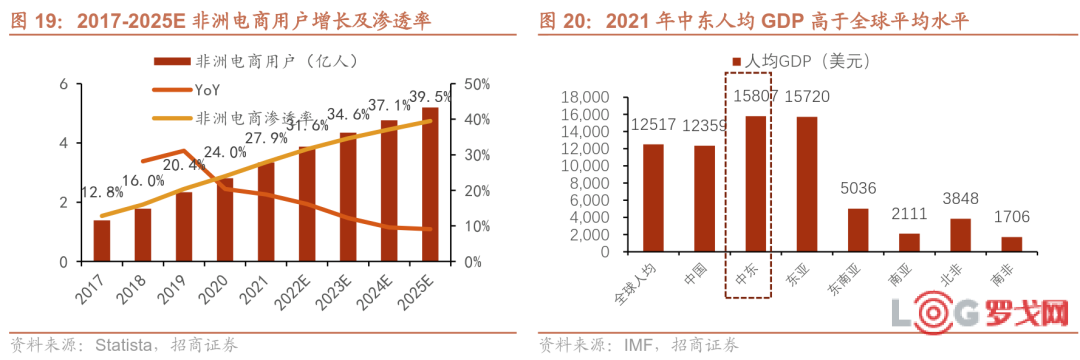

地域分布:目前Temu以美国市场业务为主,同时也在陆续开拓非洲、中东市场,目前已在非洲上线,并进入非洲多个国家Google Play购物免费榜前200应用之列。

组织架构:据《财经》报道,Temu业务团队由公司核心高管阿布带队,多多买菜多位一级主管负责Temu美国市场的招商、供应链管理等工作。同时团队积极招募拥有头部跨境电商工作经验的成员加入,据36氪,目前Temu一线团队加管理团队共有700人左右,其中招商团队50人,买手团队30人,平台运营团队50人。

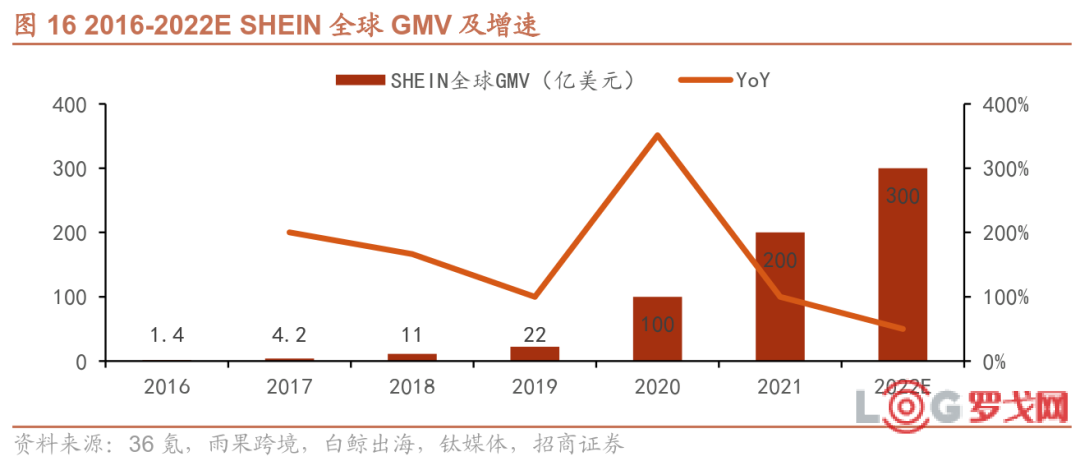

GMV增长预判:长期对标SHEIN,3-5年内GMV有望超300亿美金。Temu在重点品类、目标客群等方面与SHEIN相似,同时产品性价比优势更为明显,且快速开展地域扩张,上线两月至目前已渗透美国、非洲等市场。对标SHEIN全球GMV增长情况,我们预计Temu 全球市场GMV 3-5年有望赶超SHEIN当前体量(SHEIN 2022年全球GMV预计为300亿美金)。

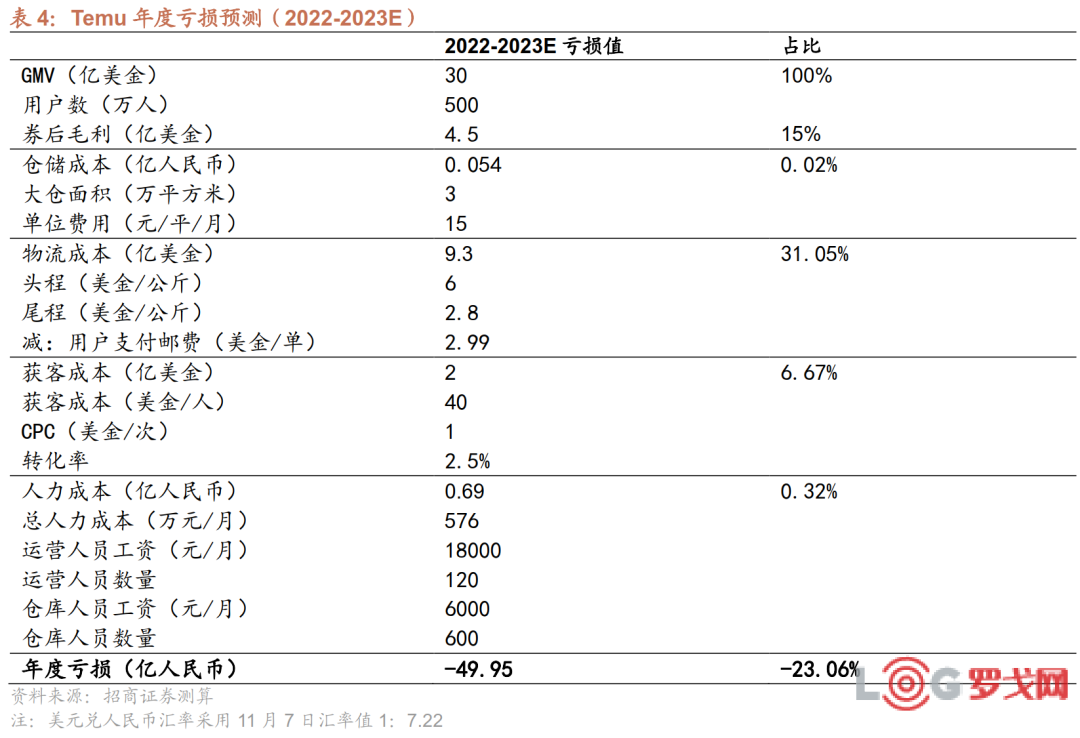

亏损预判:预计第一年亏损额50亿人民币左右。我们以Temu第一年为例(2022.9.1-2023.9.1)对其年度亏损进行预判。假设第一年可实现GMV 30亿美金,用户数达500万。以下为针对成本拆分假设的解释说明:

1)客单价及毛利:依据Temu所售商品价格区间,假设每单包含4-5件商品,每件商品均价4-5美金,则客单价约20美金。参考国内低价服装及日用百货品类毛利水平,叠加平台30%折扣,假设券后毛利率为15%。

2)仓储成本:目前Temu国内大仓面积3万平方米,仓库租金约15元/平米/月,可得年度仓储成本540万人民币。

3)物流成本:目前广州仓→美国头程运输主要由极兔和云途负责,参考极兔官网跨境物流配送价格,假设头程单均成本约6.2美元/公斤;尾程运输由美国邮政和DHL负责,参考美国邮政当地配送收费标准,假设尾程单均成本约3美元/公斤。根据Temu包邮政策,客单价低于49.9美金的用户需支付2.99美元邮费,当前平均客单价低于包邮价,因此将2.99美元邮费递减物流成本。可得年度物流成本约9.3亿美元。

4)获客成本:根据获客成本=CPC/转化率,目前Temu在美国市场获客主要来自谷歌渠道和社媒渠道,其中谷歌渠道非旺季单次点击CPC约0.8美元,旺季为1-1.2美元,社媒渠道CPC为0.8-1美元,综合以上假设CPC为1美金;转化率取谷歌渠道平均水平2.5%,获客成本即为40美金/人,可得年度获客成本约2亿美元。

5)人力成本:Temu人力支出主要包括出海项目运营人员及仓库员工工资,据36氪,目前Temu员工约700人,其中运营人员约120人、仓库员工约600人,可得年度人力成本约6900万人民币。

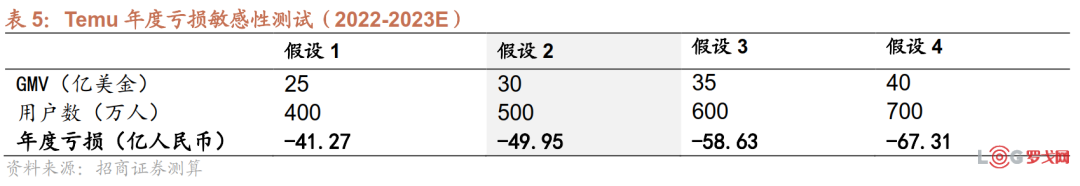

在此基础上我们对第一年GMV及用户数假设分别进行了敏感性测试,以30亿美金、500万用户为中性假设,经测算可得,在保守假设下(GMV=25亿美金,用户数=400万)年度亏损为41.3亿人民币,乐观假设下(GMV=40亿美金,用户数=700万) 年度亏损为67.3亿人民币。

我们认为Temu目前模式为前期积累口碑与用户的阶段性策略,当用户与流量完成充足积累后,Temu将调整模式以提高盈利能力。从结构上看,调整品类结构提升客单价或为可行路径;更长期来看,我们认为盈利能力更强的平台模式更有可能成为Temu未来的主要发展方向。

品类结构调整:Temu当前的核心类目以女装和生活日用品为主,其中女装客单水平主要分布在$10-30区间,日用品客单价集中在$1-$10。基于平台全品类定位,未来Temu可通过调整品类结构、拓展高客单类目来提高平台收入。目前平台已开始引入汽车配件、户外用品、家具等价格竞争力相对更高的品类,有望提升整体客单及毛利水平,提升平台盈利能力。

平台化:长期来看,当销售体量达到一定规模、流量相对稳定后,为实现体量的进一步扩张,Temu未来或将趋向于平台化的发展模式。从销售规模来看,平台化将大幅提升商家及商品供给,进一步扩大双边网络正外部效应,推动GMV加速扩张;从盈利路径来看,一方面平台可向商家收取流量及佣金扣点,以及要求入驻商家逐步承担部分物流及仓储成本,从而提高平台收入,另一方面平台也将逐渐简化人工选品、人工审核等环节,降低运营成本,推动Temu加速实现盈利。

未来地域拓展方面,根据相关报道,Temu下一站将进军非洲及中东市场,长期区域拓展将优先选择市场机会大、更容易将已有成功经验复制的地区。非洲人口红利巨大、电商行业渗透空间大,中东地区收入水平高、高净值用户多,Temu在两地的业务拓展前景广阔。长期来看,Temu区域扩张的标准将综合多维度考量:1)参照目标市场先进入者的经营情况,优先选择市场机会较大、先发者经营相对顺利的区域;2)参考本土电商的成功经验或经营难点,结合拼多多自身的电商运营经验、组织及供应链优势等因素进行综合判断,优先选择能够发挥自身优势、实现成功经验复制的地区。

整体来看,我们认为国内供应链效率相比海外具备明显比较优势,同时北美高性价比电商平台相对缺失,为Temu提供了长期发展可能,拼多多依托丰富的电商运营经验与强大的组织执行能力有望在海外复制国内成功,为公司增长提供新的增长动力。同时,目前Temu未涉足资本开支较重的仓储物流环节,据前文测算亏损相对可控,不会对公司利润表产生明显影响。考虑到跨境项目亏损,我们调整公司2022-2024年NON-GAAP归母净利润为297.9亿元/414.6亿元/541.2亿元,同比增速分别为115.4%/39.2%/30.5%,给予公司2023年20倍PE,对应目标价91.2元,维持“强烈推荐”评级。

风险提示:

1)宏观经济风险:疫情影响消费者需求,导致行业增速减缓的风险。

2)行业竞争加剧导致盈利能力不达预期:跨境电商行业竞争加剧,导致平台盈利不达预期的风险。

3)政策风险:美国关税政策、环保政策等政策管治风险。

4)业务发展不达预期风险:履约物流、营销获客环节降本困难;美国用户对中国商品质量差的心智难以扭转的风险。