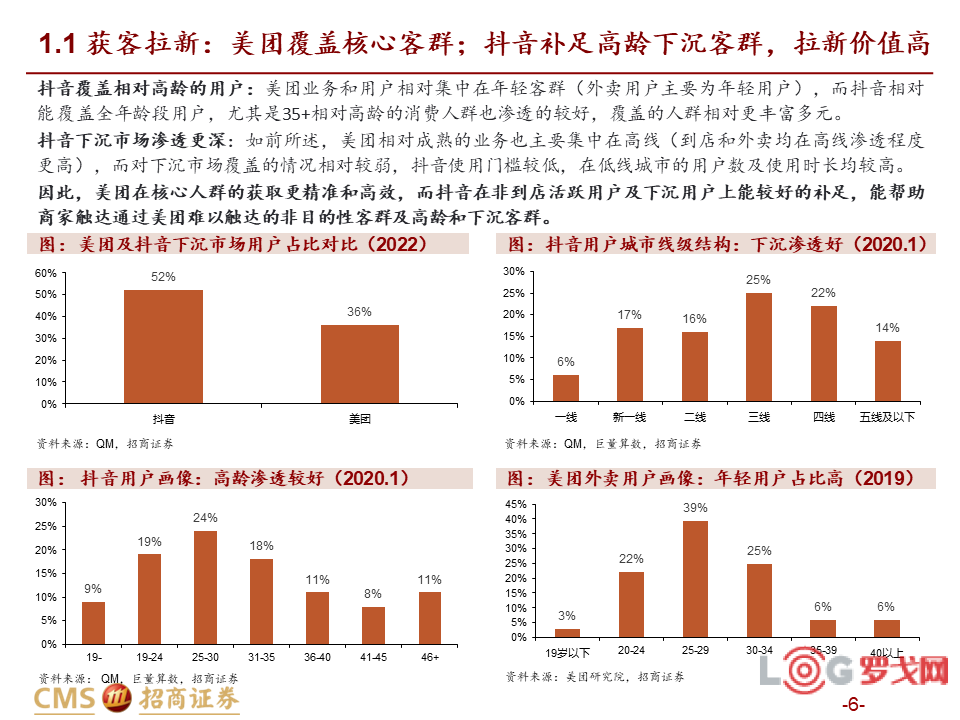

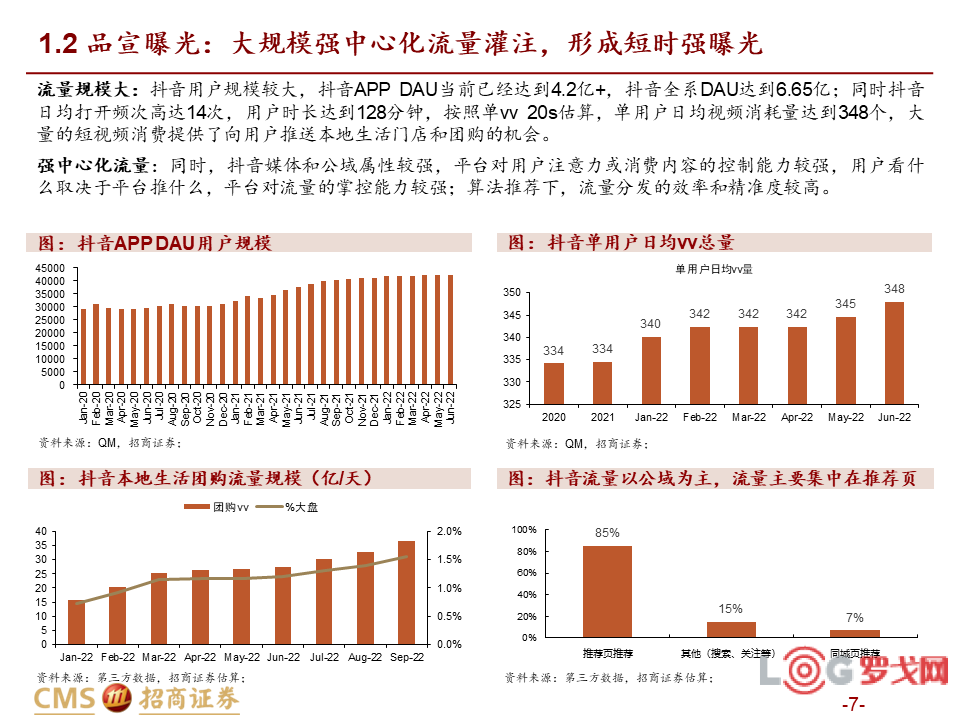

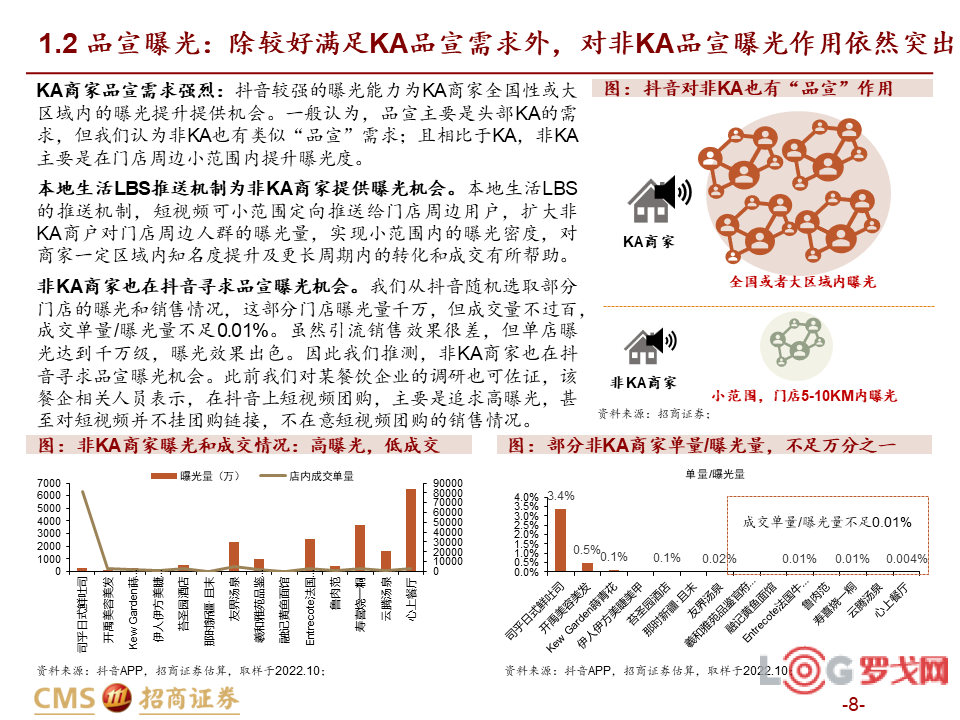

[罗戈导读]在消费者尚未有明确的购买意愿时进行影响,抖音相比美团能对商家提供新价值。抖音用户大盘覆盖城市级别与年龄层广,拉新价值较高。同时,抖音借助大流量强公域,也能在短时间内实现较强的曝光。品宣方面,美团确实弱于抖音,但美团本身品宣广告占比很低,抖音相比美团能给商户带来新价值。

[罗戈导读]在消费者尚未有明确的购买意愿时进行影响,抖音相比美团能对商家提供新价值。抖音用户大盘覆盖城市级别与年龄层广,拉新价值较高。同时,抖音借助大流量强公域,也能在短时间内实现较强的曝光。品宣方面,美团确实弱于抖音,但美团本身品宣广告占比很低,抖音相比美团能给商户带来新价值。

核心摘要

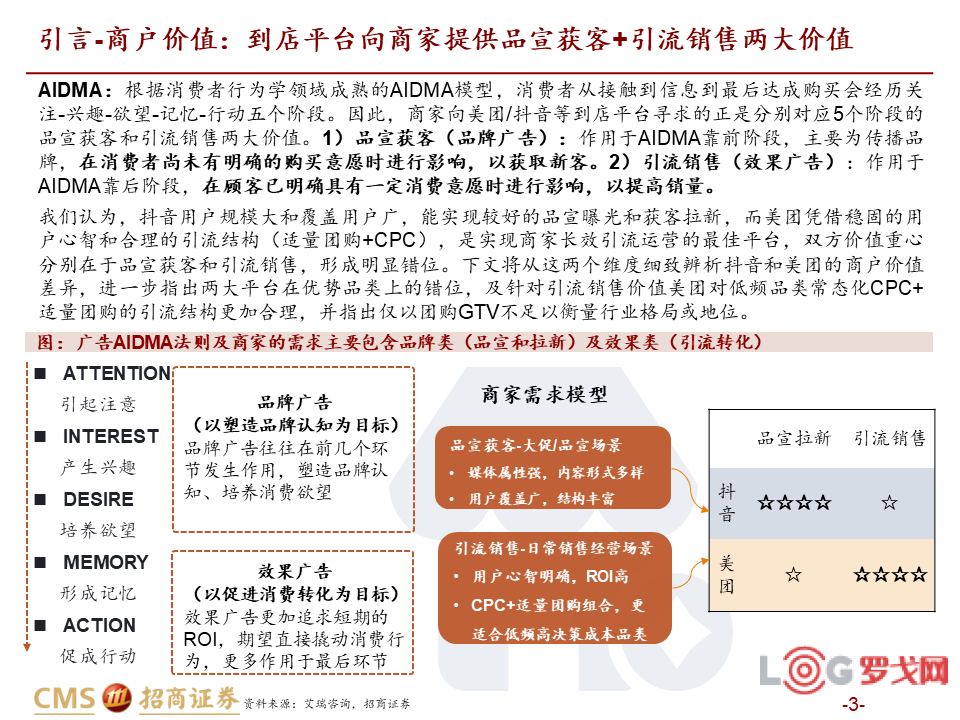

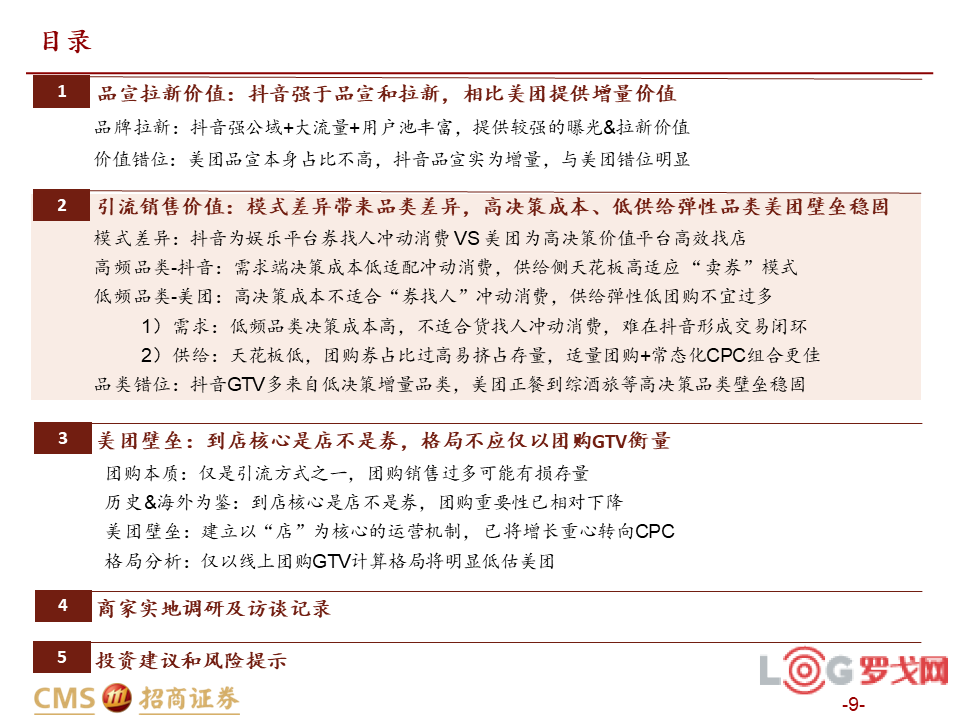

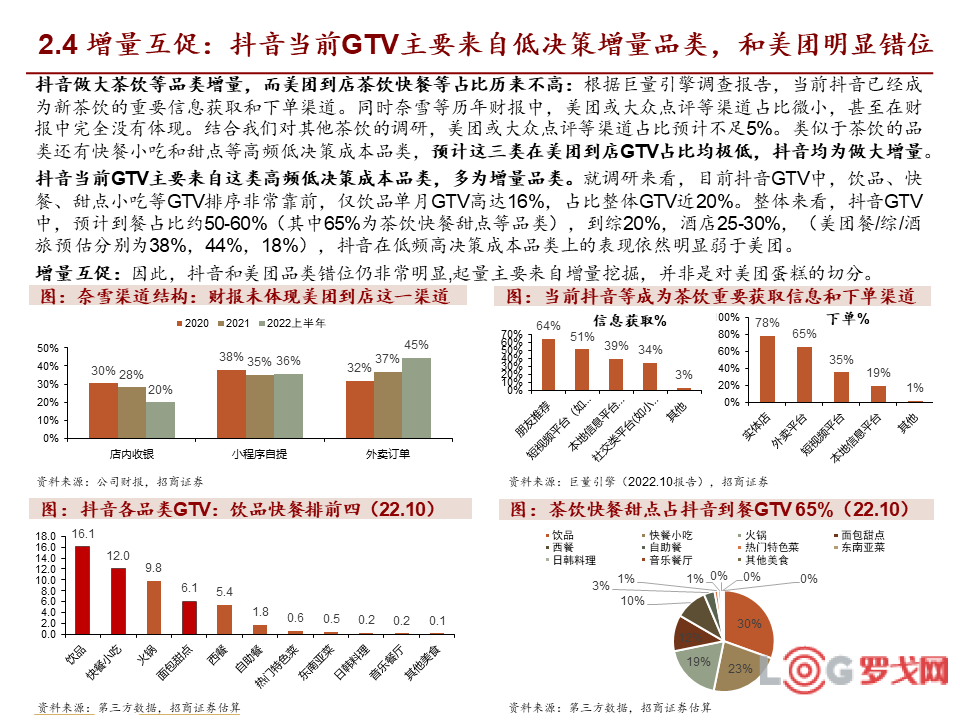

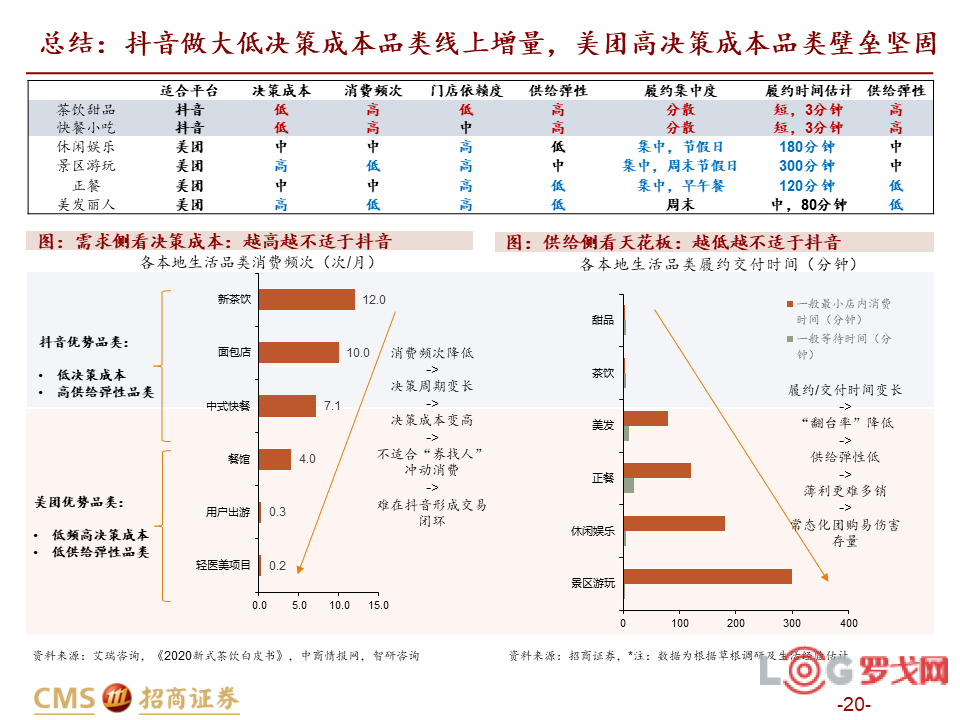

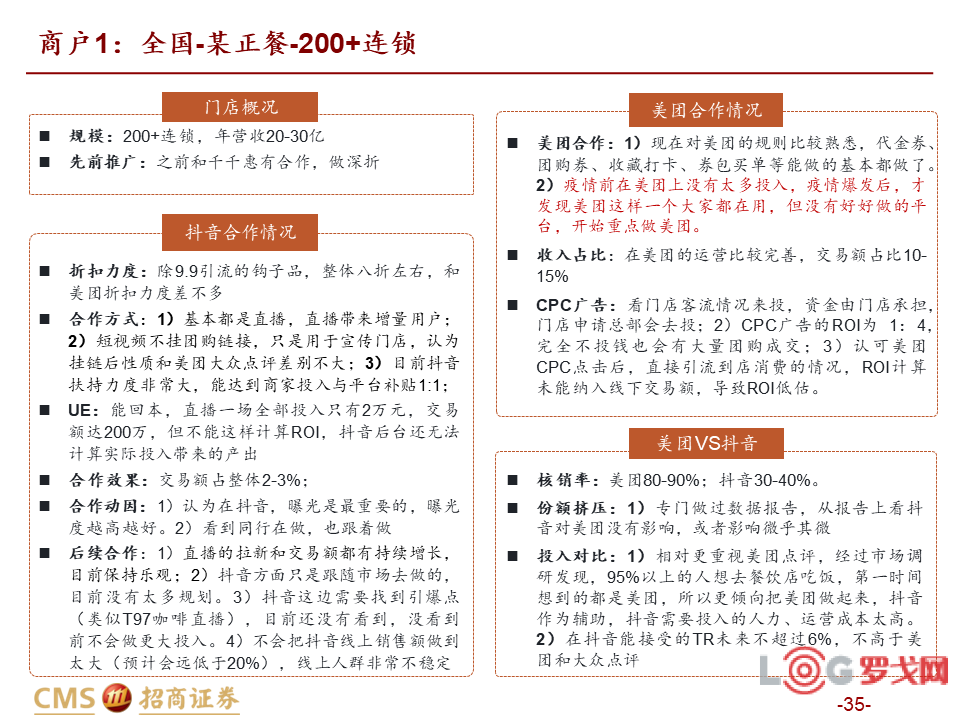

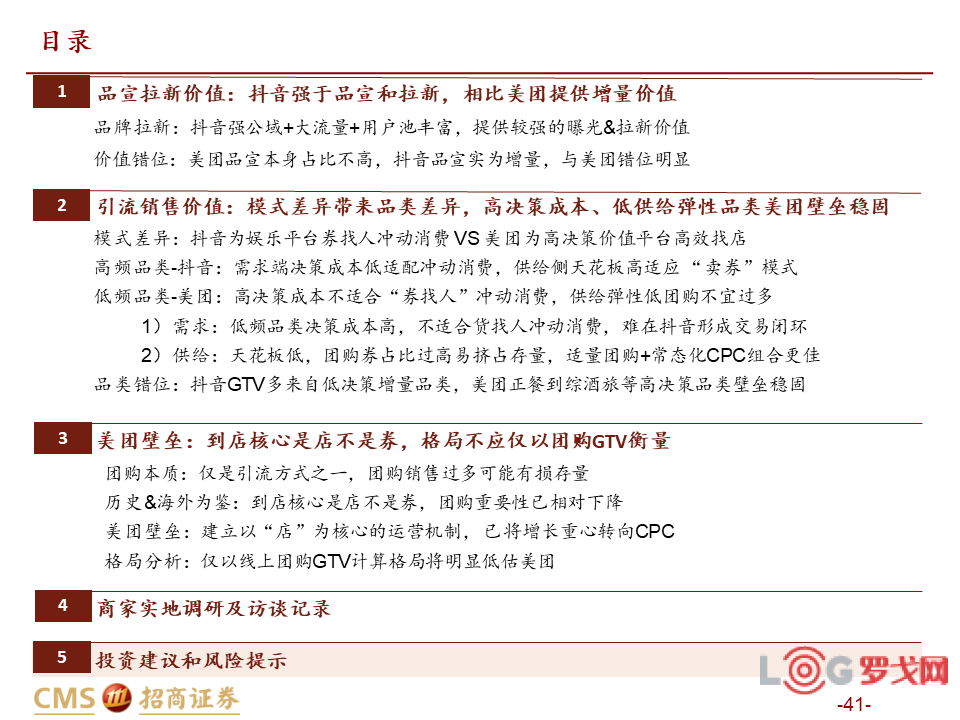

核心观点:本篇报告我们站在商户价值角度继续讨论美团抖音到店竞争。我们将商户价值归纳为品宣拉新与引流销售两类:品宣拉新维度,抖音用户多曝光能力强,相比美团确能提供新价值;引流销售维度,抖音券找人冲动消费+单一团购引流模式,适合茶饮等少部分低决策成本+高供给弹性品类;美团人找店目的性消费+CPC/团购引流组合,匹配到店中大部分高决策成本+低供给弹性品类,总体而言美团引流销售价值明显高于抖音。我们认为团购仅是商家引流方式之一,过度销售可能有损商家存量利润,美团当前构建起CPC广告+团购的引流组合是更佳的引流方式,如以实际影响成交的GTV计算,纵然抖音千亿,美团仍远远领先。

报告摘要

品宣拉新:在消费者尚未有明确的购买意愿时进行影响,抖音相比美团能对商家提供新价值。抖音用户大盘覆盖城市级别与年龄层广,拉新价值较高。同时,抖音借助大流量强公域,也能在短时间内实现较强的曝光。品宣方面,美团确实弱于抖音,但美团本身品宣广告占比很低,抖音相比美团能给商户带来新价值。

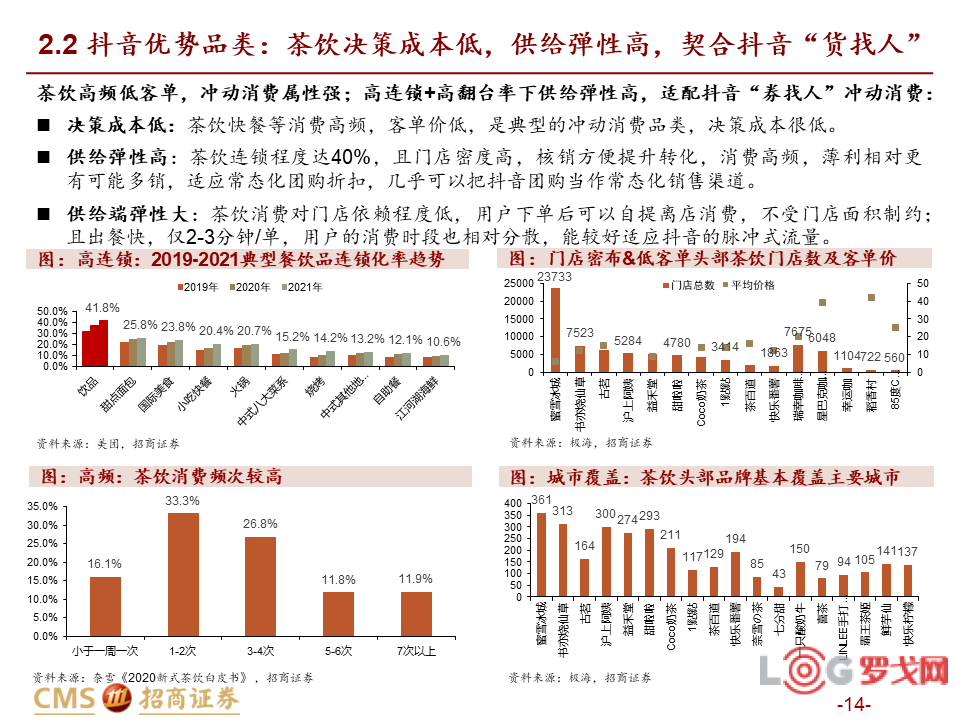

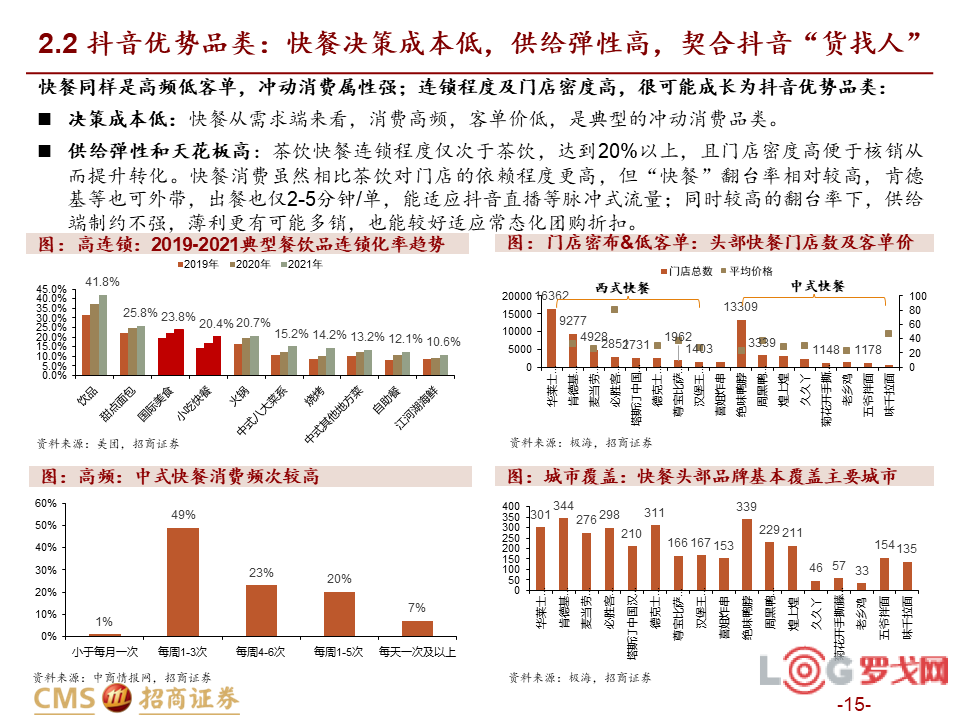

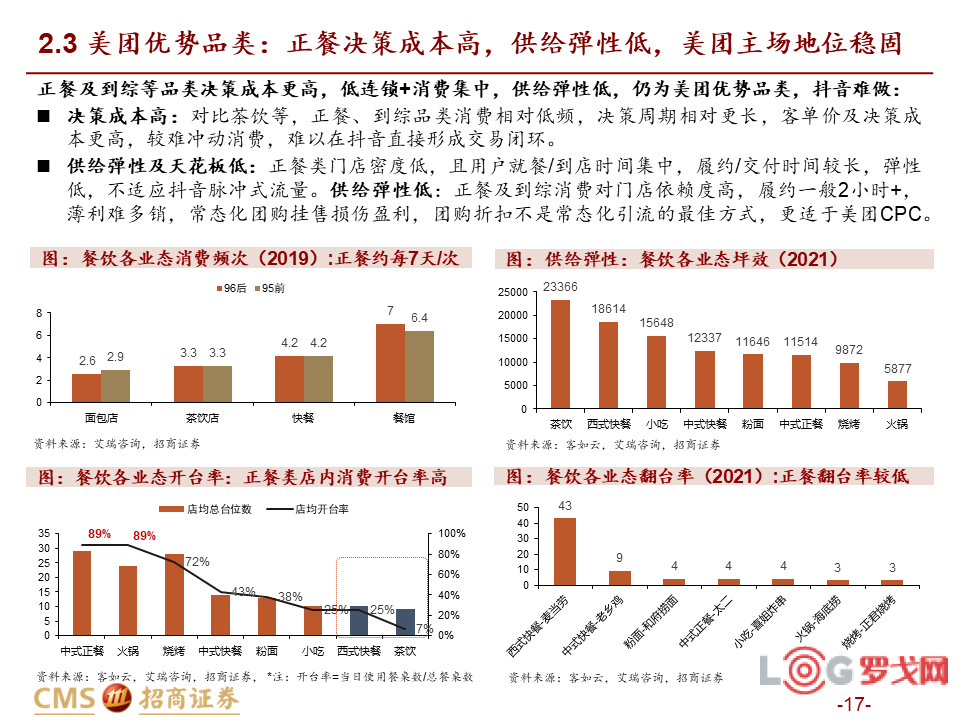

引流销售:在顾客已明确具有一定消费意愿时进行影响,平台机制不同带来适用品类不同,整体美团价值明显高于抖音。我们从供需两端分品类进行分析:1)需求端,抖音“货找人”冲动消费适合高频低客单的饮品快餐等“低决策成本品类”;而正餐、酒旅、到综等“高决策成本品类”需要平台提供较高的决策价值,适合在信息更充分的美团做综合决策,较难在抖音实现交易闭环(除非抖音使用深折,但难以持续)。2)供给端,抖音卖券引流模式冲量效果较好,更匹配供给弹性高的高频品类,供给弹性低的低频品类薄利无法多销,且团购券销售过多易侵蚀存量利润;而美团能实现适量团购+CPC的引流组合,更适合本地生活占比更高的供给低弹性品类,包括正餐、到综、酒旅等。因此总体而言,美团引流销售价值明显领先抖音。

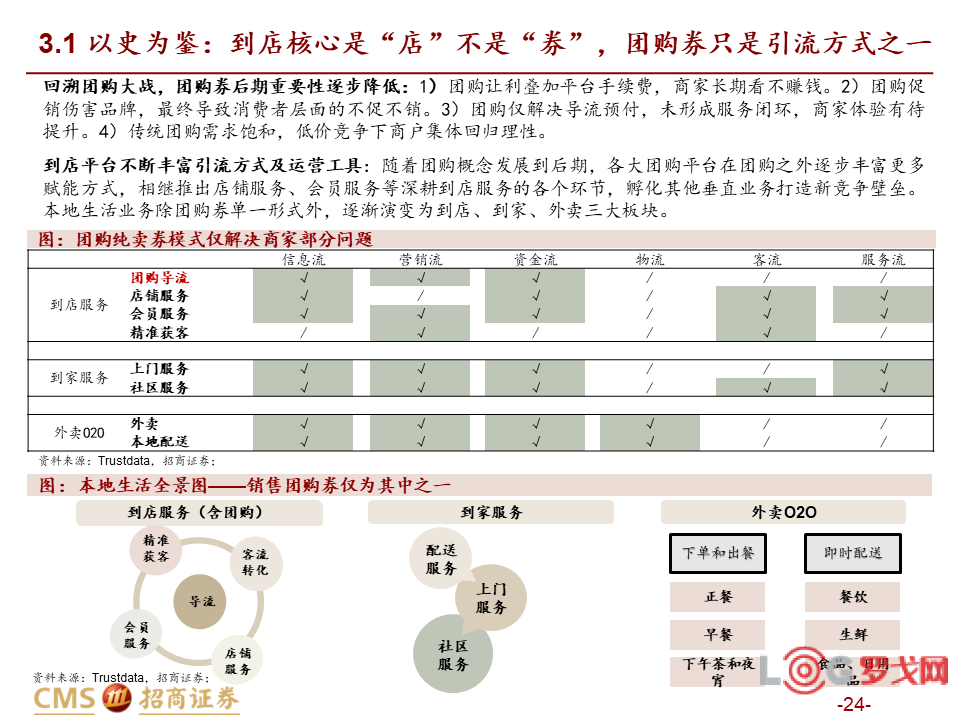

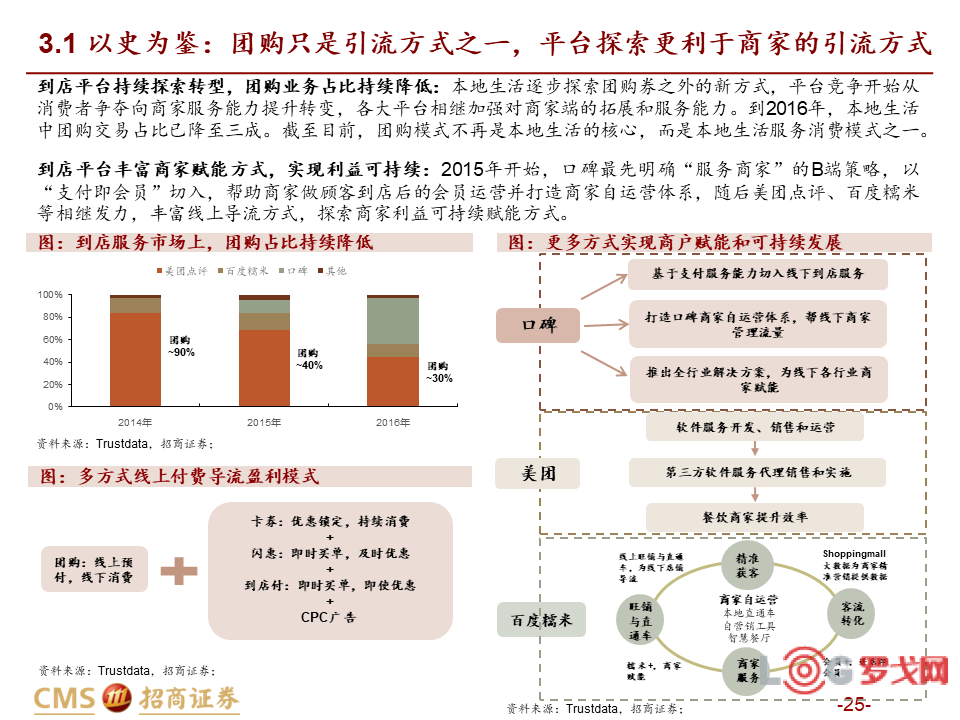

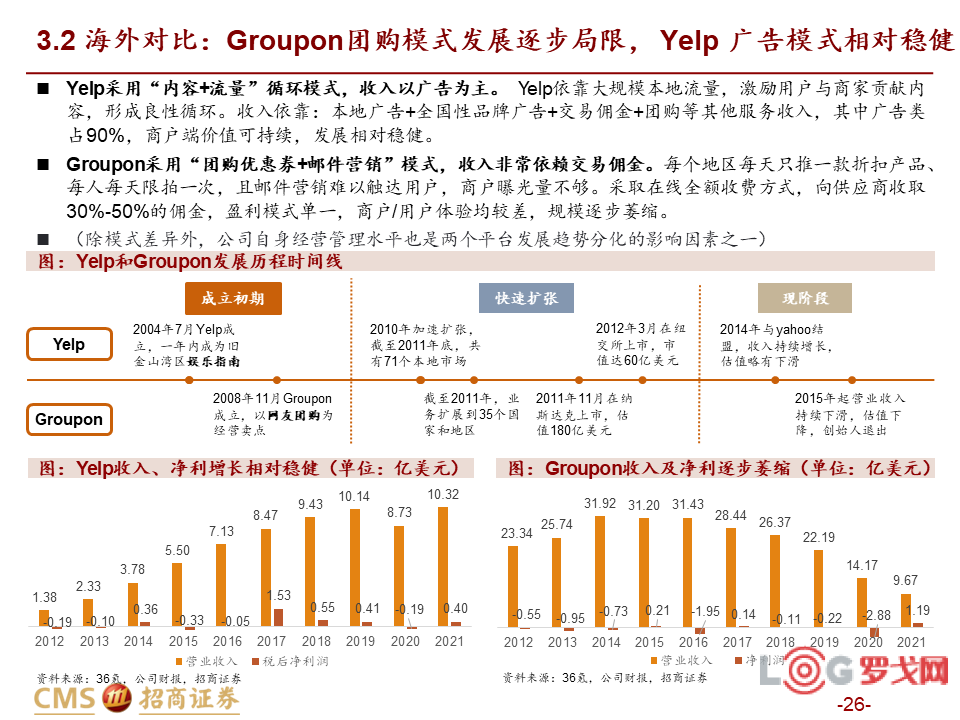

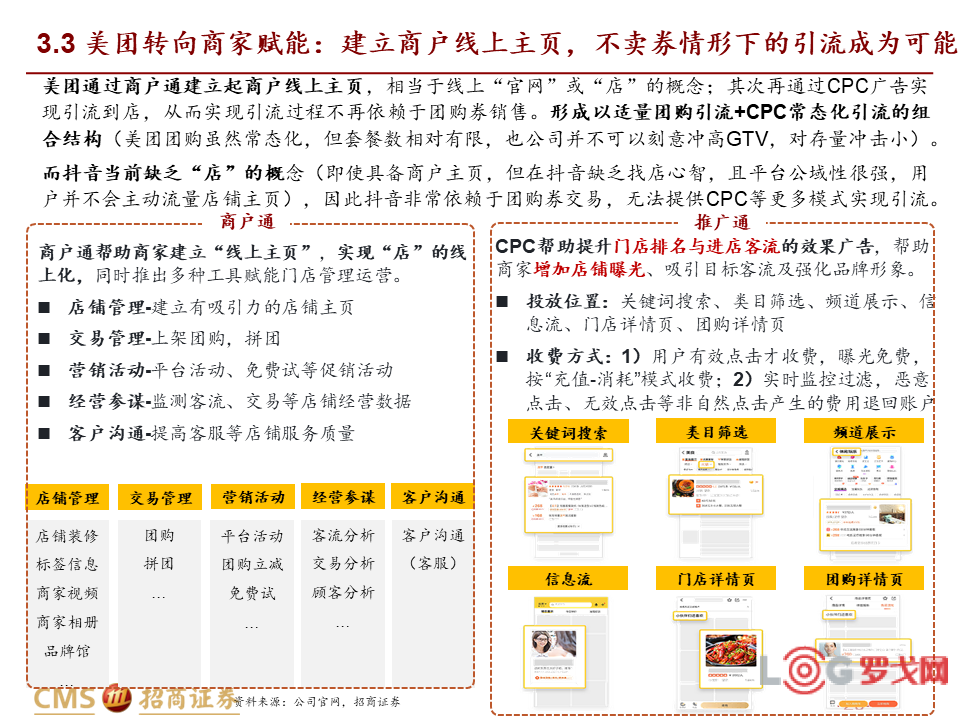

壁垒&格局分析:到店的核心是“店”不是“券”,团购仅是一种引流方式。以实际GTV计算,纵然抖音千亿,美团仍远远领先。不同于电商外卖等,团购券本质是引流方式而非销售渠道,因此对商家而言团购券并非卖的越多越好(除非能精准地卖给新用户)。同时我们从千团大战回溯及海外同行的对比中看到,团购并非本地生活到店板块的唯一或核心,“到店”才是引流的最终目标,美团适量团购+常态化CPC广告是更加健康的引流组合。而要实现健康的到店引流效果,其前提是“店”的建立,抖音找店心智的缺乏及强公域的流量分发方式下,未来也难以建起“店”为核心的运营模式。格局方面,团购GTV并未将美团广告引流的成交额计算在内,且和抖音高举高打冲击GTV不同,美团到店增长引擎中CPC广告重要性高于抽佣。若以实际影响成交的GTV计算,纵然抖音实现千亿+GTV,美团份额及行业地位仍然远远领先。

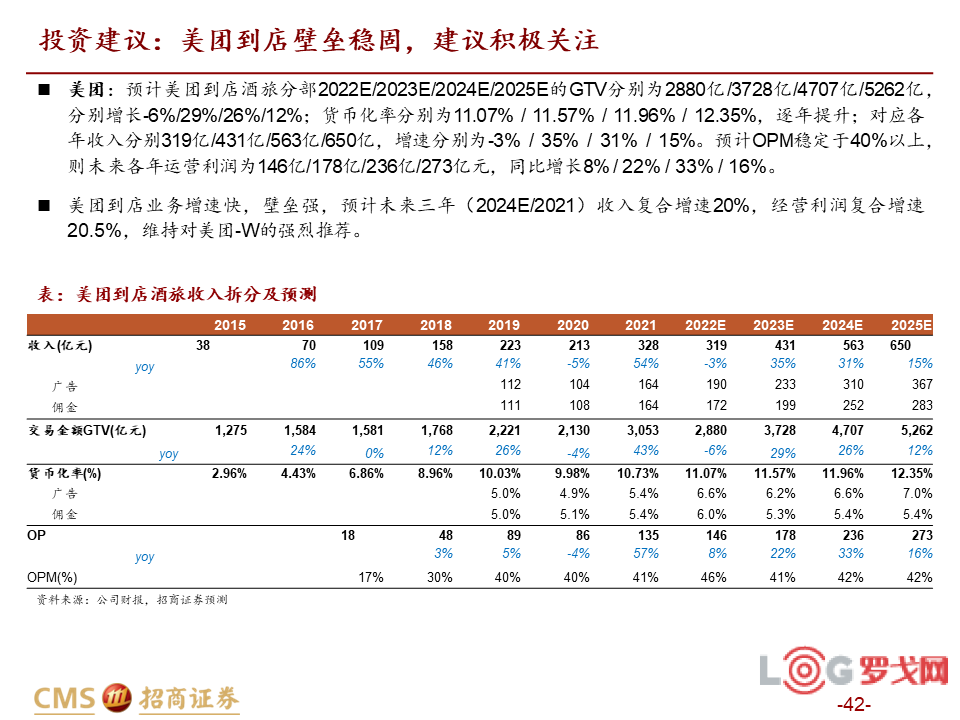

投资建议:美团到店长期增速快,壁垒强,维持对美团的强烈推荐。

风险提示:经济下行风险:疫后复苏不及预期;互联网平台监管风险;样本偏差对测算及访谈结果产生影响。