_4leoHEpZLyP1.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[罗戈导读]2022 年 2 月京东增持达达至 52.2%并实现并表,随后在管理团队及架构上也做了相应调整,加快推进达达与京东生态的融合。我们认为从京东视角来看,无论是基于对自身“快”的护城河加固,还是从核心品类的成本效率考虑,预计都将加大对达达的扶持力度,因此达达在京东支持下,高速成长与盈利能力改善均具备高度确定性。

[罗戈导读]2022 年 2 月京东增持达达至 52.2%并实现并表,随后在管理团队及架构上也做了相应调整,加快推进达达与京东生态的融合。我们认为从京东视角来看,无论是基于对自身“快”的护城河加固,还是从核心品类的成本效率考虑,预计都将加大对达达的扶持力度,因此达达在京东支持下,高速成长与盈利能力改善均具备高度确定性。

核心摘要

2022 年 2 月京东增持达达至 52.2%并实现并表,随后在管理团队及架构上也做了相应调整,加快推进达达与京东生态的融合。我们认为从京东视角来看,无论是基于对自身“快”的护城河加固,还是从核心品类的成本效率考虑,预计都将加大对达达的扶持力度,因此达达在京东支持下,高速成长与盈利能力改善均具备高度确定性。我们对公司维持 “强烈推荐”评级。

报告摘要

2022 年 2 月京东增持达达并表,双方组织与业务关系理顺,利益一致。2022年 2 月,京东以 5.46 亿美元现金+若干战略资源作为对价增持达达 5.5%股份至 52.2%并实现并表。2022 年 8 月,达达集团顺利完成总裁位的交接,达达集团副总裁何辉剑升任达达集团总裁,京东零售 CEO 辛利军担任达达集团董事会主席。组织架构上,京东并表后达达归属于京东零售旗下同城业务部,与京东零售多个品类事业群、平台生态部平行。股权、管理及架构多方面调整后,当前京东和达达间的组织关系及业务合作已充分理顺,双方利益一致。

从消费者体验与公司成本效率两方面考量,京东扶持达达具备必然性。体验方面,即时零售相比于京东自营速度更快,京东需扶持达达以巩固自身“快”的护城河,并抵御美团闪购等竞对竞争。成本效率方面,商超、3C 品类部分 SKU 在 O2O 模式下盈利能力更强。1)商超品类:水饮、冷链生鲜等 SKU 在 O2O 模式下履约成本更低。2)3C 品类:部分 3C 引流款在 O2O 模式下利润表现更好。因此基于消费者体验与公司成本效率两方面考量,预计京东都将加大对达达的扶持力度。

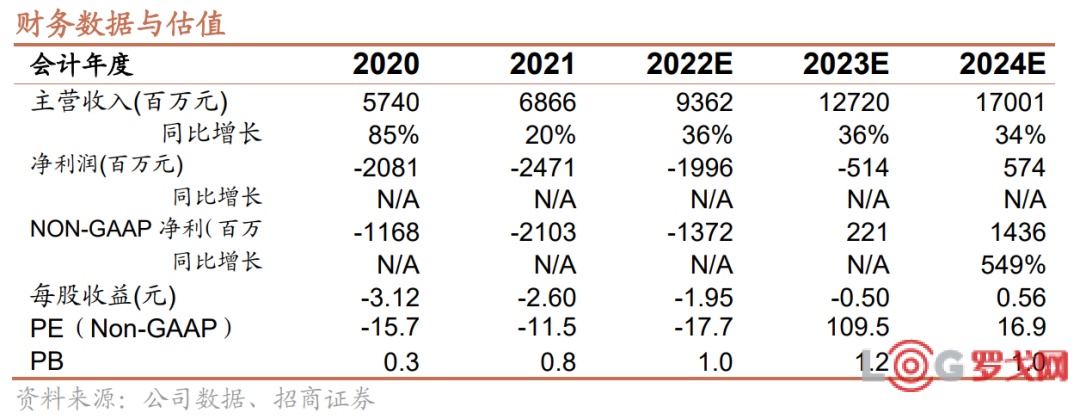

投资建议:达达在京东支持下,高速成长与盈利能力改善均具备较高确定性。我们维持公司“强烈推荐”投资评级,上调目标价至 20.7 美元。我们认为在京东扶持下,达达供应链及流量优势将继续巩固,成长具备较高确定性,盈利能力也将持续改善。预计公司2022E/23E/24E收入分别为93.6/127.2/170.0亿元,同比增长36.3%/35.9%/33.7%,Non-GAAP净利分别为-13.7/2.2/14.4亿元。给予2024年京东到家Non-GAAP净利润25倍PE,则京东到家分部市值为295亿元;预计达达快送2022年单量(不含京东到家)约为顺丰同城的86%,对标顺丰同城当前83.4亿港元市值,给予达达快送分部估值63亿元估值,则达达集团总市值为358亿元,对应2024年目标价为20.7美元。维持 “强烈推荐”投资评级。

风险提示:疫后消费复苏不及预期、与京东业务协同不及预期。

目录

报告正文

1、京东多次增资达达集团,当前持股达达52.2%并实现并表

2016年京东以京东到家业务换取达达47.4%股份成立达达集团,随后逐步增持,至2022年2月持股52.2%并实现并表:

2016年4月,京东集团宣布将旗下O2O子公司京东到家与众包物流平台达达合并为达达集团;合并后,京东将以京东到家的资产、京东集团的业务资源以及2亿美元现金换取新达达约47.4%的股份,成为单一最大股东。

2017、2018年,京东又投入数亿美金购买达达优先股。

2020年6月,京东作为达达基石投资者,在达达上市时认购5000万美元,认购后持股达达46.1%。

2021年3月,京东计划以8亿美元作为对价,计划增持达达约4.5%,增持后持股比例达到51%。

2022年2月,京东2021年3月的增持计划最终落地,京东最终以5.46亿美元+若干战略资源(含流量、供应链支持等)合计8亿美元作为对价,增持比例约5.5%,增持后京东持股达达达到52.2%,并实现并表。

2、并表后京东与达达组织架构、业务利益关系已充分理顺

2016年4月,京东将旗下O2O子公司京东到家与众包物流平台达达合并为达达集团,原达达创始人兼CEO蒯佳祺出任新公司CEO,京东到家总裁王志军出任新公司总裁。京东到家由京东集团于2015年4月创立,包含O2O零售业务及为做O2O业务搭建的众包物流。达达创立于2014年5月,当时是国内最大的众包物流平台。合并后,众包物流整合原有达达和京东到家的众包物流体系,并继续使用“达达”品牌,O2O平台继续沿用“京东到家”品牌。公司由原达达创始人兼CEO蒯佳祺出任新公司CEO,京东到家总裁王志军出任新公司总裁。

2022年8月,达达总裁位顺利交接,核心管理团队保持稳定。2022年8月,原公司创始人、董事长、首席执行官蒯佳祺荣休并辞任首席执行官和公司董事会主席,原达达集团副总裁何辉剑升任达达集团总裁,京东零售CEO辛利军担任达达集团董事会主席。何辉剑自2014年起为京东到家的核心创始人之一,并自2018年4月起担任公司副总裁,其曾在京东到家担任过多个领导职位,包括研发和产品主管、平台运营主管等。此外, CTO杨骏和CFO陈兆明等核心管理成员保持稳定(CTO杨骏任职时间超过7年,持股达达1.3%;CFO陈兆明在互联网企业的财务负责人岗位有超10年的职业经验)。

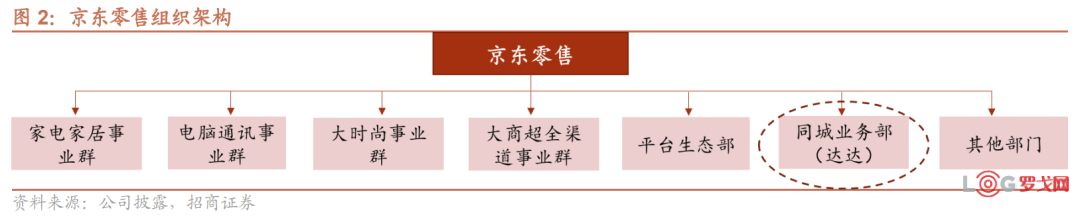

组织架构上,当前达达集团归属于京东零售下的同城业务部,以加强与京东零售各品类的业务协同合作。达达集团当前归属于京东零售下的同城业务部,同城业务部和京东零售的家电家居事业群、电脑通讯事业群、大时尚事业群、大商超全渠道事业群等事业群平行。这一组织架构安排便于达达和京东各品类的事业群交叉合作,加强业务协同。各品类事业部以GMV、利润为主要考核项,基于此来考量不同SKU对自营、POP平台、同城三种渠道的选择。

京东在流量、供应链等多方面对达达持续赋能,是基于对消费者体验更佳、公司成本效率更优两方面的考量。消费者体验上看,京东是为了维持并加强自身“快”的体验优势和心智,加固自身“快”的护城河;成本效率上看,对于商超3C等部分品类,京东通过京东到家O2O模式运营成本低于京东自营,从而京东自身可实现更好利润水平。

1、消费者体验:意在持续提升用户体验,加固自身“快”的护城河

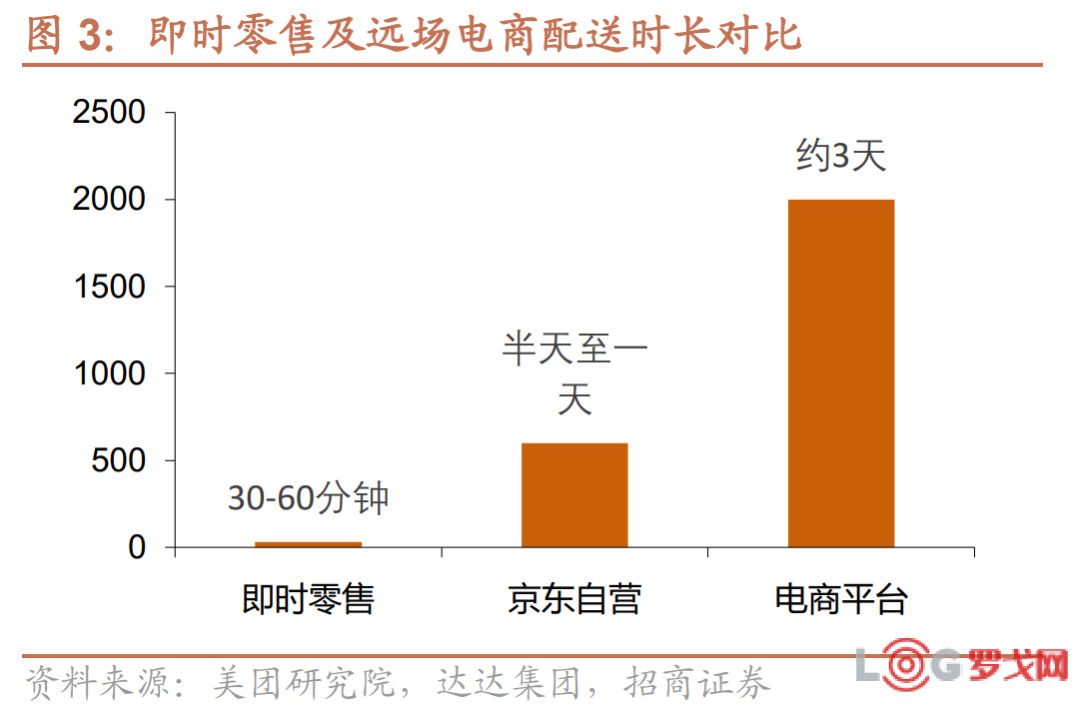

即时零售崛起,在“快”的维度对京东自营构成挑战,京东需持续提升用户体验,维持自身“快”的优势。在远场电商中,京东坚持打造自有物流体系,在“多快好省”中的“快”上表现突出,其中2010年京东推出的“211限时达”已成为电商物流的标杆,配送时效长期领先于行业并牢牢占据用户心智。但即时零售配送距离更近,配送时效仅半小时左右,“快”的维度上更胜一筹。因此,京东需要发展即时零售来巩固自身“快”的体验优势,并抵御美团闪购等竞对的竞争。

同时,即时零售作为新兴高潜力的赛道,是京东重点发力的战略方向之一。即时零售是近年来为数不多的增长机遇,据我们测算,行业预计于2026年左右达到万亿规模,CAGR 达40%左右,空间广阔且成长性强。京东到家作为即时零售第一梯队的玩家,是京东具备较高潜力的新增长曲线,本身也是京东重点投入的方向。整体来看,扶持达达集团,增强其在本地零售领域的竞争力,既是京东对自身体验优势的加固,也是对新增长机遇的重点把握。

2、成本效率:意在降低履约成本,京东到家核心品类盈利能力优于京东自营

商超与3C为京东到家核心品类,其中当前商超GMV占比约55%, 3C占比约为35%;通过跟京东自营模式对比,我们认为京东到家大部分核心品类即时零售模式下的盈利能力优于京东自营模式,因此京东基于自身盈利考量,也会将这些品类的流量导至京东到家。

(1)商超品类:O2O模式履约成本优于京东自营,利润表现更好

京东到家O2O模式所需承担的履约成本与京东自营仓配模式所需承担的履约成本相近。京东自营仓配模式下,需承担的履约成本包括仓储成本、干线及支线运输成本、末端配送成本等,全链路配送成本每单平均约11-12元;而京东到家O2O模式下,大仓到门店的运输成本、门店的租金折旧水电、店内分拣包装等成本均由线下商超自行承担,京东到家仅承担从门店到用户的末端即时配送成本,约10-11元每单。因此,京东到家O2O模式所需承担的履约成本与京东自营仓配模式所需承担的履约成本相近。

对于冷链生鲜、重货抛货等品类,京东到家O2O模式的履约成本则明显低于京东自营。冷链生鲜的履约需要配置冷库、冷链车或保温箱等,履约成本将明显增加;水饮等低货值重货品类的履约成本也会因为远距离+多次流转+重量大而明显放大。以整箱饮用水为例,预计京东自营仓配模式下的履约成本约为单笔20元,而京东到家O2O模式下仅为10元左右,明显低于京东自营,更低的履约成本下京东到家能取得更好的利润表现。因此,京东基于自身成本考虑,也会对各品类进行全盘规划,将部分品类导流至京东到家O2O模式下成交。

(2)3C品类:引流款在O2O模式下能在引流的同时实现更好的盈利

3C引流款在京东到家模式下能在引流的同时实现更好的盈利。京东3C品类整体利润率表现较好,但引流款SKU如苹果手机对京东零售重在提供引流作用,京东自营毛利率低,盈利能力弱。而O2O模式下,由于品牌厂商对线下授权店供货时会为线下门店预留更大的毛利空间,使得在同样的销售价格、物流费用接近的情况下,O2O模式下3C引流款盈利能力高于京东自营。

同时,O2O模式可纳入线下社会化库存,也能对京东供应链体系进行补充。O2O模式可将线下门店的社会化库存纳入京东供应链体系,形成对京东自身库存的补充,避免在新品发布、节日等期间因库存短缺而导致GMV流失。

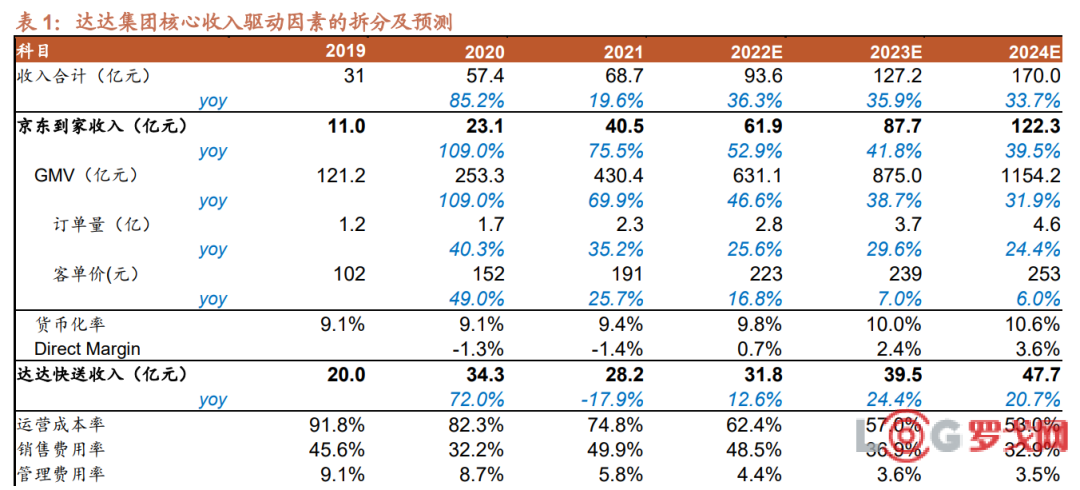

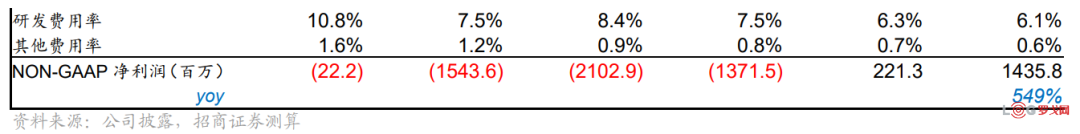

预计公司京东到家及达达快送两项业务都将保持较高增速,公司整体在2022E/23E/24E收入分别为93.6/127.2/170.0亿元,分别同比增长36.3%/35.9%/33.7%,Non-GAAP净利分别为-13.7/2.2/14.4亿。

京东到家:收入方面,随着和京东生态深度融合协同增强,预计公司供应链优势继续巩固,并在京东导流下用户数维持较快增长,用户数增长叠加品类扩张带来的客单价、频次增长将共同驱动京东到家GMV持续增长,预计2022E/23E/24E 京东到家GMV分别为631.1/875.0/1154.2,分别同比增长46.6%/38.7%/31.9%。同时随着广告变现率提升,预计京东到家take rate 分别提升至9.8%/10.0%/10.6%。GMV及take rate提升驱动下,预计京东到家收入分别增长至61.9/87.7/122.4亿,同比分别增长52.9%/41.8%/39.5%。盈利方面,随着用户补贴明显下降及配送成本的降低,预计京东到家盈利能力持续提升,Non-GAAP净利润分别为-10.7/1.6/11.8亿。

达达快送:随着落地配业务对京东零售落地配渗透率的提升驱动增长,KA业务受即时配送行业规模提升及份额提升驱动增长,SME&C2C受SME商家数及市场份额提升驱动增长,达达快送三块业务预计未来3年都将保持较高增长。预计达达快送2022E/23E/24E的收入分别为31.8/39.5/47.7亿,分别同比增长12.6%/24.4%/20.7%。

估值:采用分部估值法进行估值,1)京东到家:预计2024年京东到家净利润为11.8亿元,给予25倍PE,对应京东到家分部市值为295亿元;2)达达快送:预计达达快送2022年单量(不含京东到家)约为顺丰同城的86%,对标顺丰同城当前83.4亿港元市值,按照单量之比给予达达快送分部估值63亿元。综上,则达达集团总市值为358亿元,对应2024年为20.7美元,维持“强烈推荐”评级。

风险提示:

1、 疫后消费复苏不及预期:如疫后消费信心不足,居民消费恢复不及预期,则将影响公司收入及利润增速

2、与京东业务协同不及预期:如与京东业务协同不及预期,则将影响公司用户数及GMV增速。