[罗戈导读]疫情的影响是一个大方面,此外国内电商增速放缓,快递存量市场增长乏力也是不争的事实。

[罗戈导读]疫情的影响是一个大方面,此外国内电商增速放缓,快递存量市场增长乏力也是不争的事实。

2019年快递业务量同比增长25.3%,2020年、2021年这个数据分别是31.2%和29.9%,疫情的头两年依然能保持高速增长,甚至增速超过了2019年。但2022年的收成却显得有点不尽如人意,哪怕像“双十一”这样的大促节日,快递行业也没有呈现出昔日的繁荣。疫情的影响是一个大方面,此外国内电商增速放缓,快递存量市场增长乏力也是不争的事实。

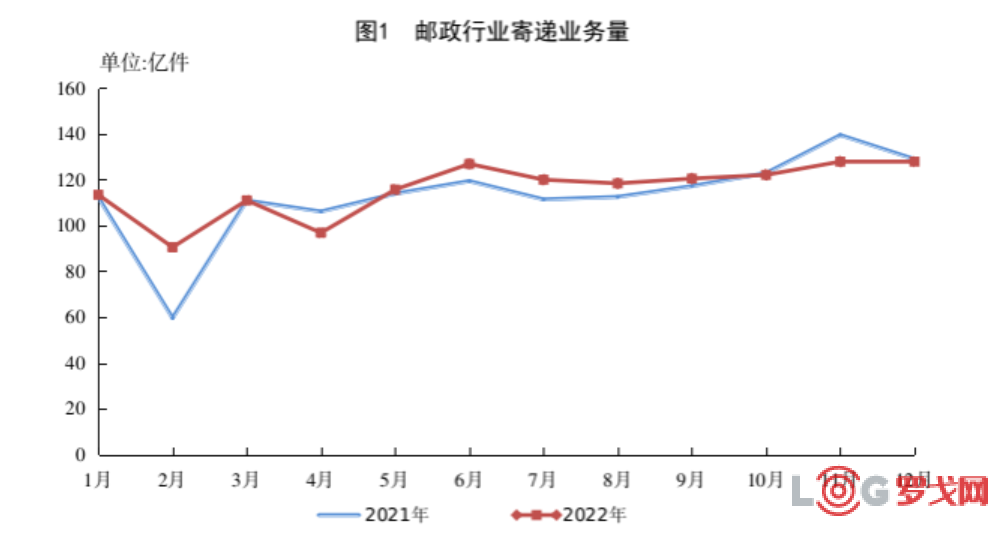

1月18日,国家邮政局公布了2022年邮政行业运行情况。2022年邮政行业寄递业务量完成1391亿件,同比增长2.7%。其中,快递业务量完成1105.8亿件,同比增长2.1%;业务收入完成1.06万亿元,同比增长2.3%。

图片来源:国家邮政局

2022年业务量增速上创下了近十年的新低,对比近几年差距也比较大。但随着疫情防控政策的调整以及消费市场的复苏,2023年快递业务量已在稳步恢复。1月份1-15日,邮政快递揽收量平均达到3.5亿件,比去年1月单日量增长约20%。但由于疫情还是有一些不确定性,2023年月业务量可能还是会出现一定的波动,全年业务量的增长要回到2020/2021这两年的水平估计是比较困难了,15%的增长是可以期待的。

数据来源:国家邮政局 制图:罗戈网

存量市场就那么多,快递物流企业要实现业绩和市值的起飞,一个是要守住电商快递这个市场,另一个是开拓新的增量市场。

预期2023年,快递市场竞争会更加激烈,还是那么“卷”,只不过卷的方式从过去的用牺牲大利润甚至亏损的方式去拉升市场份额的打法变成了服务体验、综合性价比和差异化产品上。当然,也不排除市场价格会有小幅度的下降。此外,把市场做细做实,往进村、进厂、出海这三个方向去发展会成为未来几年快递企业的新增长点。

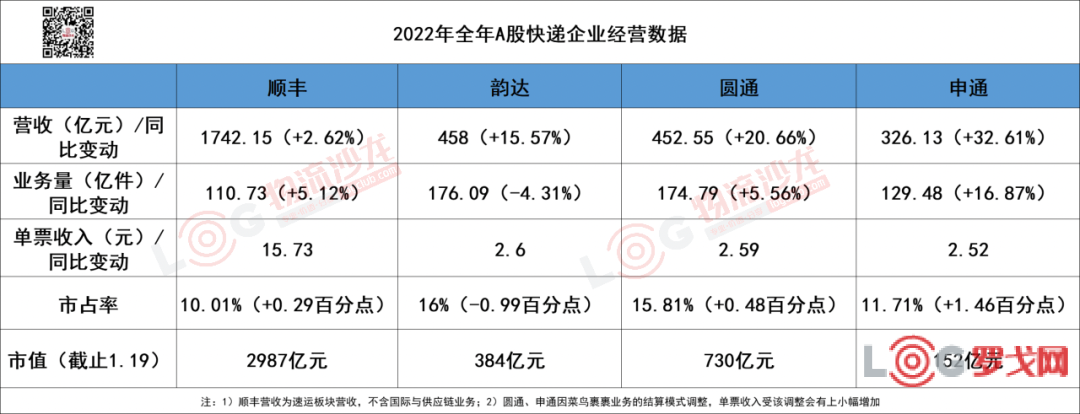

从2022年的整个快递竞争格局来看,CR7(顺丰、中通、韵达、圆通、中国邮政、极兔、申通)年业务量预计都将破100亿件,这七家快递企业将形成快递第一集团。12月份,中通日均业务量预测在7200万件左右;极兔收购百世快递后,日均业务量得到了较大的提升,预测在3800万件左右,顺丰3729万件,圆通5138万件,韵达4829万件,申通3745万件。

数据来源:企业公告 制图:罗戈网

注:1)顺丰营收为速运板块营收,不含国际与供应链业务;2)圆通、申通因菜鸟裹裹业务的结算模式调整,单票收入受该调整会有上小幅增加

全年总体市占率排名:中通>韵达(-0.99百分点)>圆通(+0.48百分点)>极兔>申通(+1.46百分点)>中国邮政>顺丰(+0.29百分点)。

数据来源:企业公告 制图:罗戈网

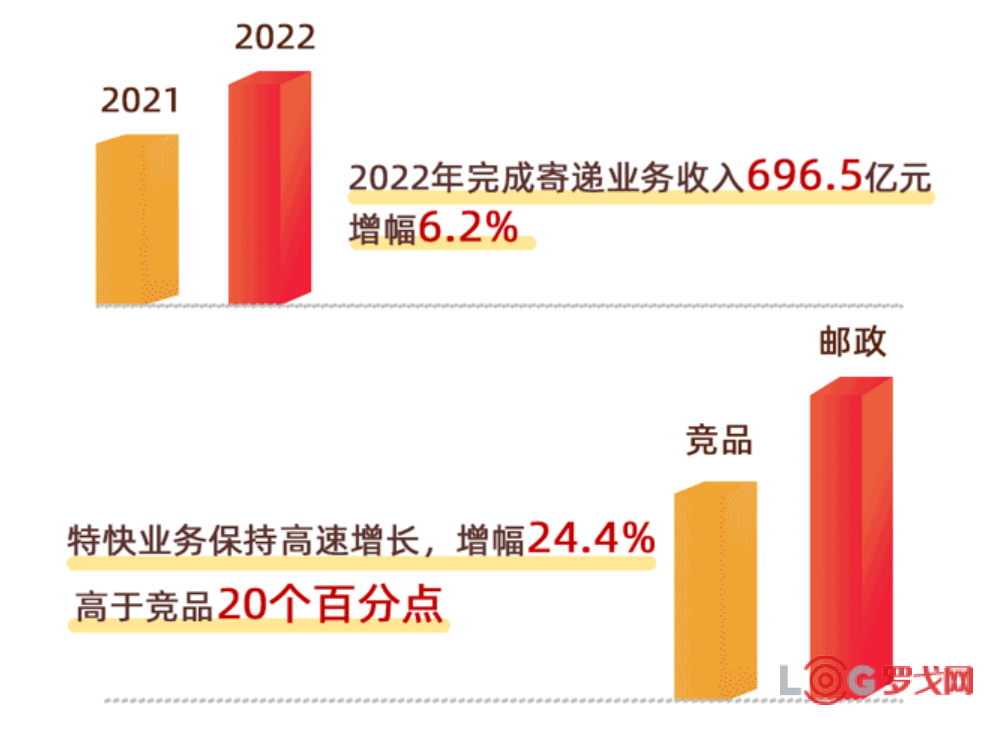

中国邮政:2022年寄递业务实现收入696.5亿元,增幅6.2%,业务量破百亿件,增幅高于行业13个百分点以上,预计超过15%,超过顺丰(速运业务)、韵达、圆通、仅次于申通。中国邮政的优势十分明显,其广泛的网络和强大的基础设施,在出海和农村网络,已经构建独一无二的协同优势。随着双循环不断推进,消费能力提升进而加速农村电商实物网购,快递进村规模将不断扩大,中国邮政或将迎来新的发展期。

图片来源:中国邮政

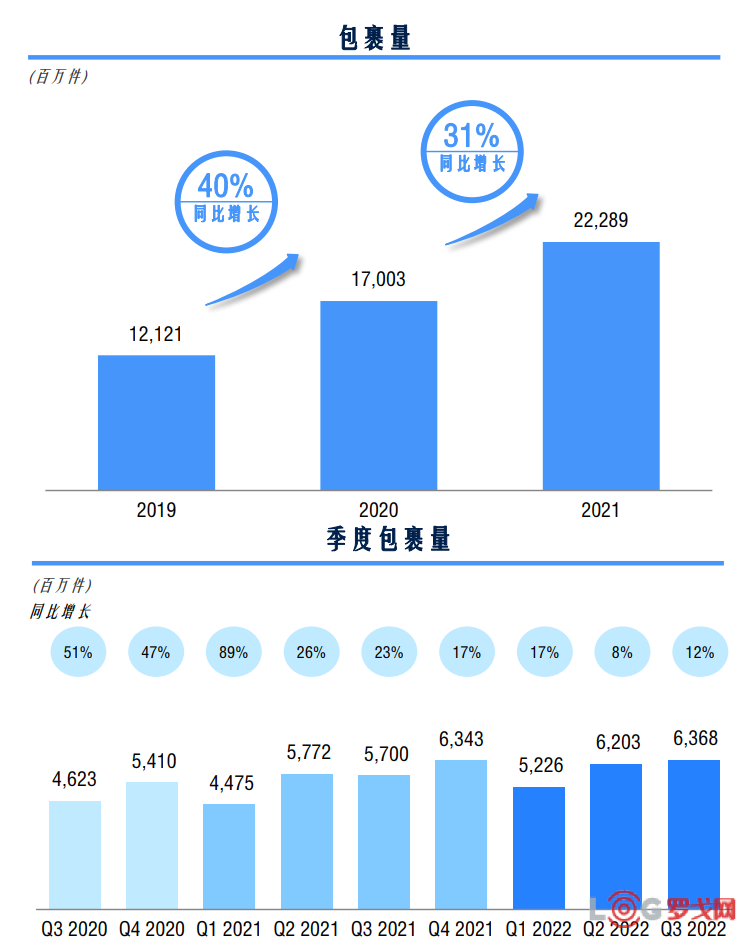

中通:自2016年起至2022年连续七年市场份额保持第一,前三季度市场占有率达到22.24%,继续保持领先。并推出了新的快递产品切入高端市场,开始搭航空网络(星联航空)、跨域即时快递网(快弟),并大力推进快运、冷链业务,综合物流的竞争力有明显增强。

图片来源:中通财报

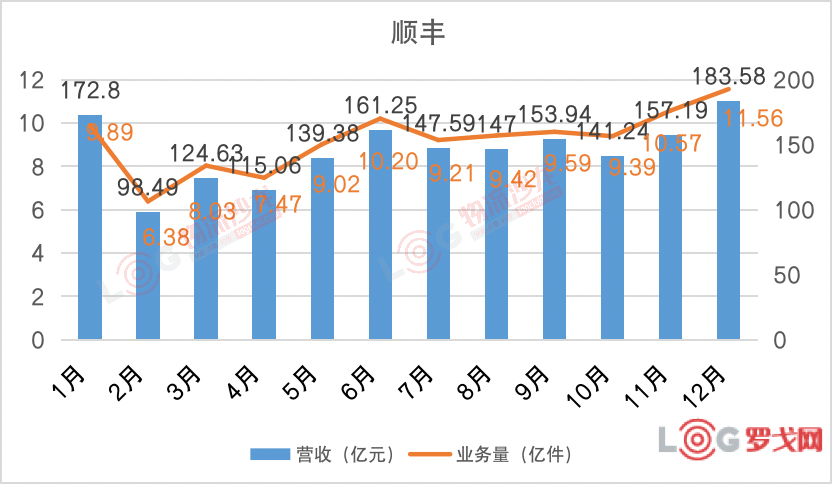

顺丰:顺丰市场份额基本保持稳定,根据月度经营数据口径,业务量达到110.73亿件,同比增加5.12%。12月,业务量的市占率更达到了11.15%,创近期高点。与此同时,顺丰时效件赛道整体保持领先,旗下丰网近期开始发力,预计2023年会带动业务量加速上升。

数据来源:企业公告 制图:罗戈网

韵达:还在守“老二”的位置,但在4-5月和8-12月业务量一度被圆通反超,全年业务量只有176.09亿件,出现了负增长,下滑4.31%,明年全年业务量大有被圆通赶超的势头。

数据来源:企业公告 制图:罗戈网

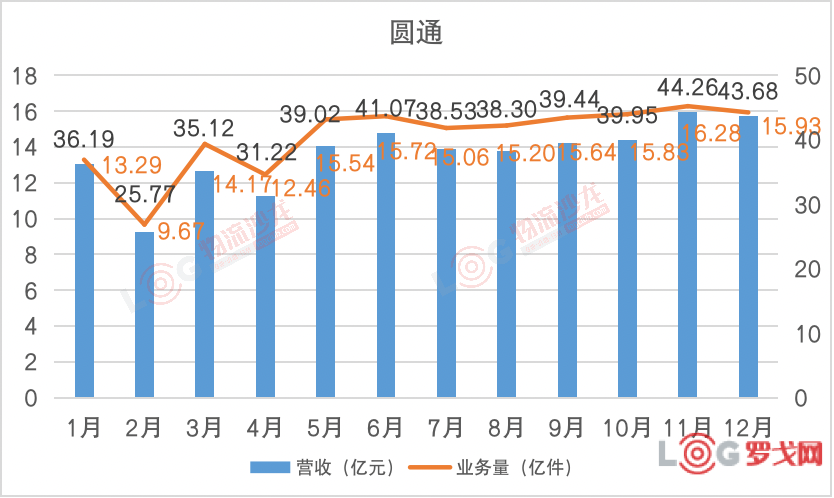

圆通:圆通去年业务量达到174.79亿件,同比增长5.56%,与韵达的差距已经非常少了,并且在市值上已接近是韵达的2倍。与此同时,在自有航空网络和国际航空货运市场的布局具有一定先发优势,未来成长空间广阔。

数据来源:企业公告 制图:罗戈网

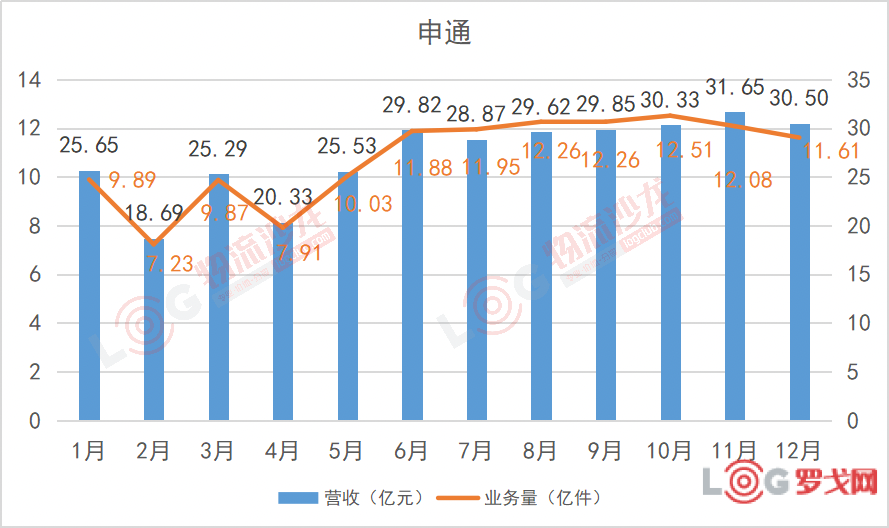

申通:市占率一度跌入低谷的申通终于在2022年迎来绝地反击,经营利润由负转正,营收增速和业务量增速方面也领先于其他快递企业。营收326.13亿元(+32.61%),业务量129.48亿票(+16.87%),但整体单价比圆通、韵达低。

数据来源:企业公告 制图:罗戈网

总的来看,2023年的“快递圈”传统市场份额的竞争会更加激烈,价格会出现小幅度的回落,大家也可以更为关注产品分层,产品创新,包括快递出海、供应链等。可以预见,未来中国快递行业主流企业竞争的主要赛道还会再延伸,将由时效件、电商件两个赛道逐步过渡成时效、电商件、供应链物流和国际四个赛道。

未来几年,时效赛道将在邮政、顺丰、京东物流三家为主的格局基础上逐步加入中通;电商赛道仍是CR8全部参与竞争;供应链物流赛道将是邮政、顺丰、京东物流和中通为主;国际赛道除DHL、UPS和FedEx之外,快递企业中,将是顺丰、邮政、菜鸟、极兔四家为主。