1、具备并购整合能力

专线并购难度高,如果不具备条件,贸然行事既损失金钱,又伤害名声。

在开始并购前,需要评估自己的优势、劣势。具备并购整合能力,可以寻找目标实施并购;不具备并购整合能力,积累足够能力后再推动。

并购整合能力包括:资金储备、组织体系、业务基础、品牌影响、老大格局等。

2、建立同行竞争优势

不管最终目的是“赚钱”,还是“值钱”,首先要比同行做得好。专线并购能够产生的直接价值,是在业务结构、人员组织、品牌影响等方面快速超越竞争对手。

1、具有资源互补空间

不是所有专线都有并购能力,也不是所有专线都有被并购价值。

在并购专线时,先要发现自己的短板。损失越大的短板,越优先排序,再按先后顺序寻找能够弥补短板的目标专线。

2、能够建立信任关系

老板之间建立信任关系,影响因素包括:老板脾性相投、沟通环境愉悦、合作方式对等、中间人有威信等。

组织之间建立信任关系,影响因素包括:老板打破小圈子、建立统一的规则、淘汰不适应人员等。

1、历史业务收入

专线经营了多少年,每年业务收入变化趋势,各种类型的客户占什么比例,都是判断业务优化空间的依据。

2、利润水平

毛利率反映客户开发潜力,毛利率越高,客户开发潜力越大。如果毛利率太低,专线被并购的价值不大。

净利率反映专线管理水平,净利率越高,专线管理水平越高。如果净利率高,原有的人员和管理机制值得好好应用。

3、纳税情况

专线合规程度越高,以后合规成本越低。专线的估值,根据纳税金额占营业收入的比例做调整。

4、资金周转效率

资金周转速度越快,专线价值越高。同等收入和利润水平的专线,需要的运营资金越少,购买相同股份投入的资金越多。

5、未来业务收入

未来业务包括确定性业务和非确定性业务,非确定性业务的价值在确定性业务基础上打折扣。

1、吸纳人才

业务体量增加,让原有的优秀管理人员和操作人员发挥更大的作用。

管理要求提高,吸引外部优秀人才,并且给予发挥空间。

2、调整组织

裁撤冗余部门,淘汰低效人员。新的组织和人员加入,能够降低组织调整的阻力和风险。

3、优化业务

扩大核心业务优势,淘汰不守信和低价值客户。新的业务进来,有底气放弃扰乱运营又不赚钱的业务。核心业务做好了,能吸引更多客户。

4、塑造内部文化

成功的并购,能把专线变成一家完全不同的企业,目标更明确,行动更有效。

5、扩大品牌影响

专线并购能够在客户群体中制造话题,有利于开发新的业务。

专线并购能够在专线同行中产生冲击,有利于洽谈新的并购。

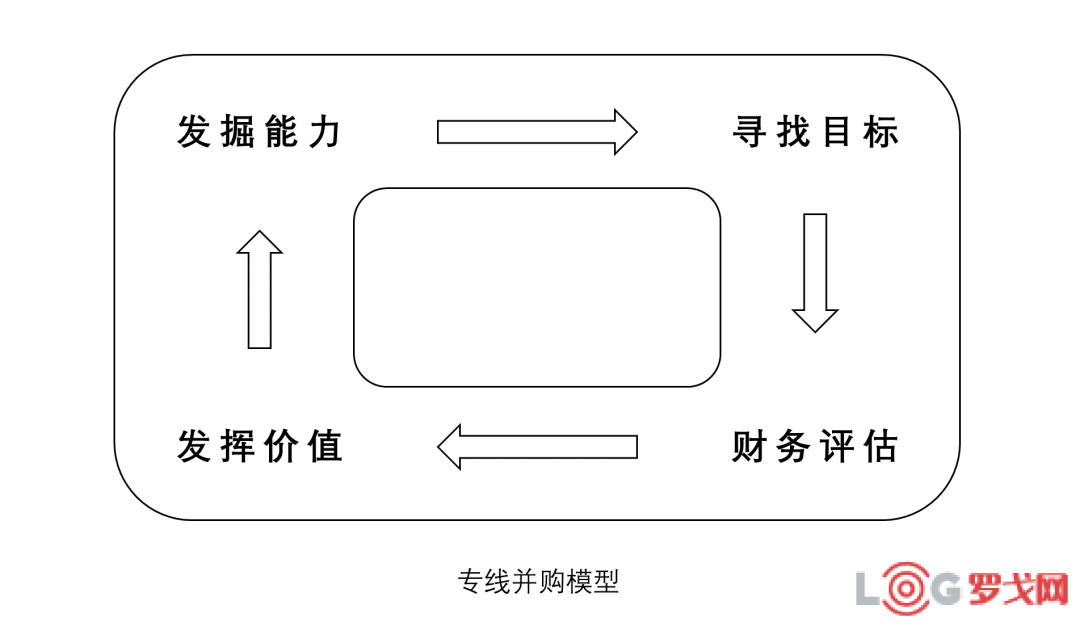

根据专线并购要处理的四个问题,我们设计了专线并购模型,供朋友们参考。

模块一,发掘大专线运营能力和品牌影响力,评估优势、劣势,和需要弥补的短板。

模块二,根据大专线的优势、劣势,寻找能够弥补短板的目标专线,建立信任关系。

模块三,设计完善的财务评估指标,确定每项财务指标在专线估值中的比重。

模块四,并购一批专线,取长补短,发挥并入专线的价值,实现整体能力提升,可以寻找更多目标专线。

每个模块设计多个可量化的指标,保证模型科学合理和可执行。