[罗戈导读]次调查共收到2600多份调查问卷,经逐一反复筛选梳理,最终确认2553个物流园区作为本次报告的基础数据。通过对调查数据和信息系统的定量和定性分析,并充分吸收地方政府、行业协会、重点物流园区和企业代表及专家意见,最终形成本报告。

[罗戈导读]次调查共收到2600多份调查问卷,经逐一反复筛选梳理,最终确认2553个物流园区作为本次报告的基础数据。通过对调查数据和信息系统的定量和定性分析,并充分吸收地方政府、行业协会、重点物流园区和企业代表及专家意见,最终形成本报告。

《第六次全国物流园区(基地)调查报告》(2022)

中国物流与采购联合会

中国物流学会

二〇二二年十二月

为全面掌握我国物流园区建设运营情况,及时发现发展中面临的突出问题,分析研判未来趋势,推动物流园区高质量发展,支撑构建新发展格局,中国物流与采购联合会、中国物流学会在2006年以来五次调查的基础上,于2022年组织开展了第六次全国物流园区(基地)调查。

纳入本次调查的对象,同时符合以下3个基本条件:(1)署名为物流园区、物流枢纽、物流基地、物流中心、公路港、铁路港、物流港、无水港等的企业(单位);(2)园区占地面积在150亩(0.1平方公里、即10万平方米)及以上,具有政府部门核发的用地手续;(3)园区有多家企业入驻,能够提供社会化的物流服务。规划、在建及运营的物流园区均在调查范围内,调查数据截止日期为2021年年底。

按照以上调查范围及标准,本次调查共收到2600多份调查问卷,经逐一反复筛选梳理,最终确认2553个物流园区作为本次报告的基础数据。通过对调查数据和信息系统的定量和定性分析,并充分吸收地方政府、行业协会、重点物流园区和企业代表及专家意见,最终形成本报告。

本报告区域划分参照《中华人民共和国国民经济和社会发展第十三个五年规划纲要》四大经济区域的划分方法。即东部地区包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东、海南10个省(市);中部地区包括山西、安徽、江西、河南、湖北、湖南6个省;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆12个省(市、自治区);东北地区包括辽宁、吉林、黑龙江3个省。

本次调查得到了国家发展改革委及各地发展改革部门、行业协会及园区运营主体企业(单位)大力支持,调查工作的全面性、系统性和完整性较前五次均有较大提升。在此一并致谢。

我国物流园区发展速度较快,情况较为复杂,调查工作在有些方面还存在疏漏和缺失。欢迎提出意见建议,以便逐步提高调查工作质量。

一、规划布局情况

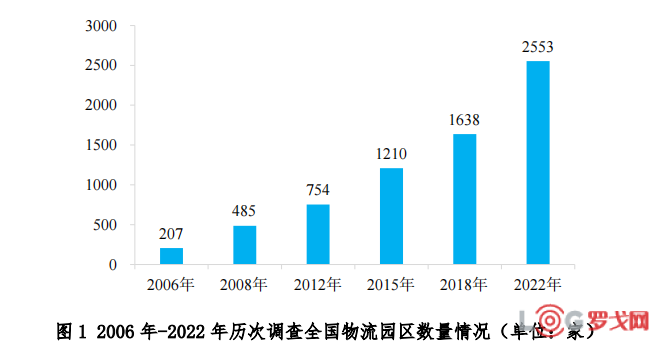

(一)全国物流园区总数达2553家,继续保持较快增长态势

经核实,全国符合本次调查基本条件的各类物流园区共计2553家,比2018年第五次调查的1638家增长55.9%。4年间,我国物流园区总数年均增长11.7%,增速总体上保持较快态势。2006年-2022年历次调查全国物流园区数量情况如图1所示。

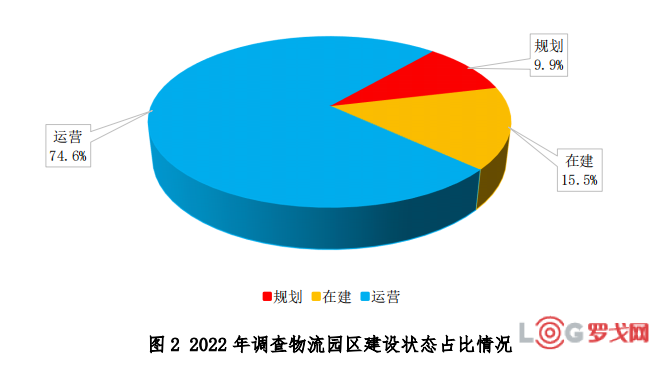

(二)运营园区数量超过1900家,东部地区超八成园区已投入运营

在列入本次调查的2553家园区中,处于运营状态(园区已开展物流业务)的1906家,占74.6%;处于在建状态(园区开工建设但未开业运营)的395家,占15.5%;处于规划状态(园区已开展可行性研究但尚未开工建设)的252家,占9.9%。2022年调查物流园区建设状态占比情况如图2所示。

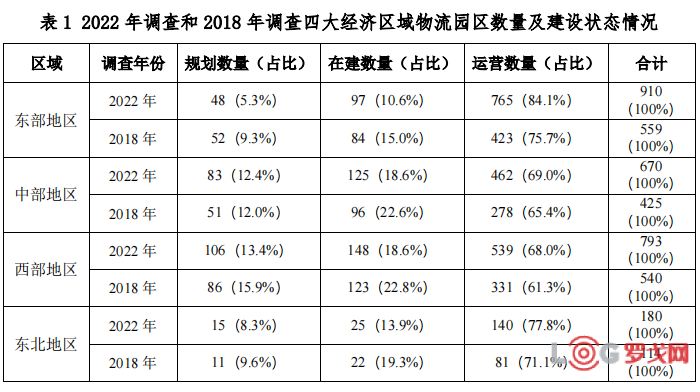

从区域分布来看,四大经济区域运营园区占比均有不同程度提升。东部地区运营园区占比从2018年调查的75.7%提升至2022年的84.1%,提升了8.4个百分点;西部地区、东北地区运营园区占比分别为68.0%和77.8%,均提升了6.7个百分点;中部地区运营园区占比提升3.6个百分点至69.0%。2022年调查和2018年调查四大经济区域物流园区数量及建设状态情况如表1所示。

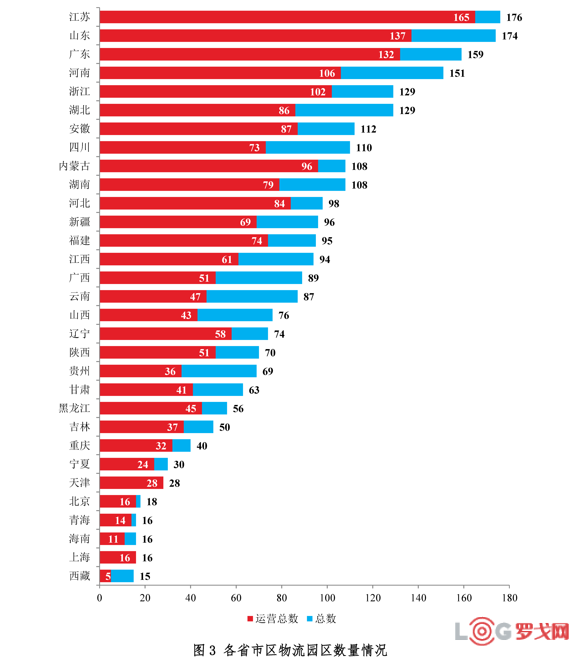

(三)江苏、山东、广东物流园区总数居前,中部地区园区数量增长较快

调查结果显示,物流园区规划布局与经济发展程度密切相关。东部地区物流需求较为旺盛,物流园区总数和运营园区数量前三名分别为江苏、山东和广东,均地处东部。中西部地区承接产业转移,物流园区建设速度明显加快,河南、湖北、安徽等省份园区总数分别排在第四、第六和第七。东北地区物流园区建设相对平稳,与经济发展水平有关。各省市区物流园区数量情况如图3所示。

(四)国家物流枢纽承载城市规模效应显现,平均运营园区数量高于非承载城市

《国家物流枢纽布局和建设规划》(发改经贸〔2018〕1886号)依据区域经济总量、产业空间布局、基础设施联通度和人口分布等,选择127个具备一定基础条件的城市作为国家物流枢纽承载城市。调查显示,国家物流枢纽承载城市物流集聚、辐射和带动作用显著提升。在全国1906个已运营的物流园区中,有1145个分布在国家物流枢纽承载城市,平均每个城市运营园区数量为9.1个;有761个分布在非国家物流枢纽承载城市,平均每个城市运营园区数量为3.3个。

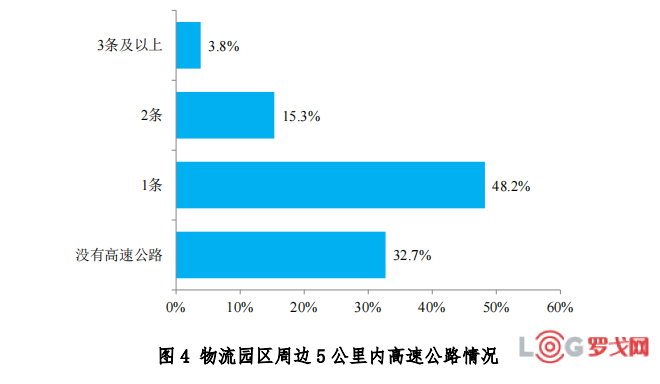

(五)67.3%的园区周边5公里内有高速公路出入口,24.2%的园区引入铁路专用线

调查结果显示,在建和运营的物流园区中,周边5公里内有高速公路出入口的占比达到67.3%。其中,48.2%的园区紧邻1条高速公路,15.3%的园区紧邻2条高速公路,3.8%的园区紧邻3条及以上高速公路。物流园区周边5公里内高速公路情况如图4所示。

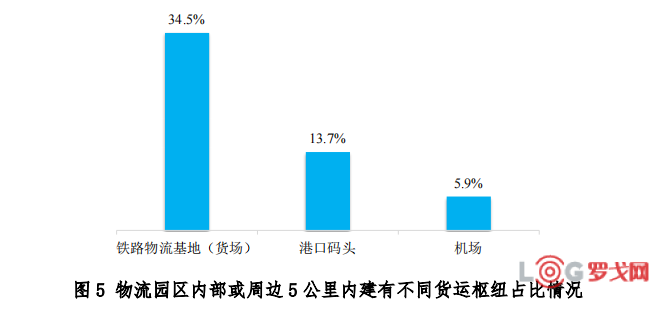

在规划政策的引导下,交通物流设施融合取得积极成效。调查结果显示,在建和运营的物流园区中,24.2%的园区引入铁路专用线,45.6%的园区内部或周边5公里内建有铁路物流基地(货场)、港口码头或机场等货运枢纽。其中,34.5%的园区内部或周边建有铁路货物基地(货场),13.7%的园区内部或周边建有港口码头,5.9%的园区紧邻机场。物流园区内部或周边5公里内建有不同货运枢纽占比情况如图5所示。

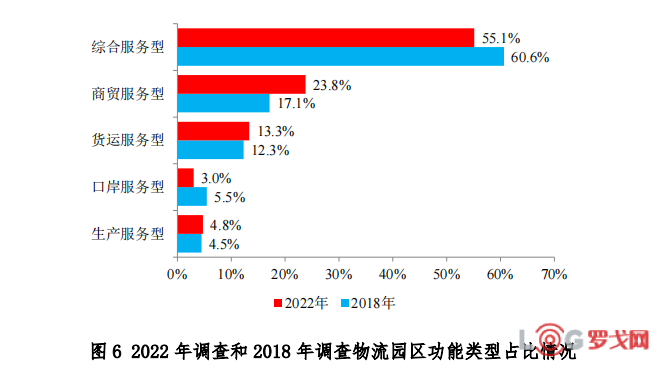

(六)物流园区功能类型以综合服务型居多,商贸服务型园区占比提升较快

《物流园区分类与规划基本要求》(GB/T21334-2017)按照园区依托的物流资源和市场需求特征,根据服务对象和功能,将园区分为货运服务型、生产服务型、商贸服务型、口岸服务型和综合服务型等5类。调查结果显示,综合服务型园区占比从2018年调查的60.6%下降至55.1%。电子商务的快速发展和居民消费的刚性需求,带动了电商、冷链、医药、农产品等商贸服务型物流园区发展,商贸服务型园区占比从2018年调查的17.1%上升至23.8%,提升了6.7个百分点。2022年调查和2018年调查物流园区功能类型占比情况如图6所示。

二、开发建设情况

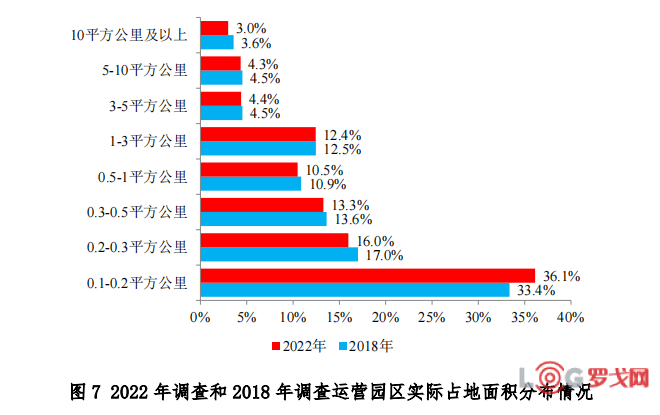

(一)超六成运营园区实际占地面积小于0.5平方公里,东部地区物流用地偏紧

园区实际占地面积是指物流园区已开发并投入运营的土地面积。调查结果显示,在投入运营的园区中,65.4%的园区实际占地面积小于0.5平方公里,27.3%的园区实际占地面积在0.5-5平方公里,7.3%的园区实际占地面积在5平方公里以上。与2018年调查相比,本次调查园区实际占地面积分布变化不大。2022年调查和2018年调查投入运营物流园区(以下简称“运营园区”)实际占地面积分布情况如图7所示。

从区域分布来看,东部地区运营园区实际占地面积在0.1-0.5平方公里之间的比例为63.6%,高于2018年调查7个百分点。东部地区在2018年以后开业的园区中,超八成园区实际占地面积在0.5平方公里以下。西部地区运营园区实际占地面积较大,0.5-5平方公里和5平方公里及以上的园区占比均最高。东北地区运营园区实际占地面积分布结构有所调整,0.5-5平方公里的园区占比较2018年调查增长1倍多。2022年调查和2018年调查四大经济区域运营园区实际占地面积分布情况如表2所示。

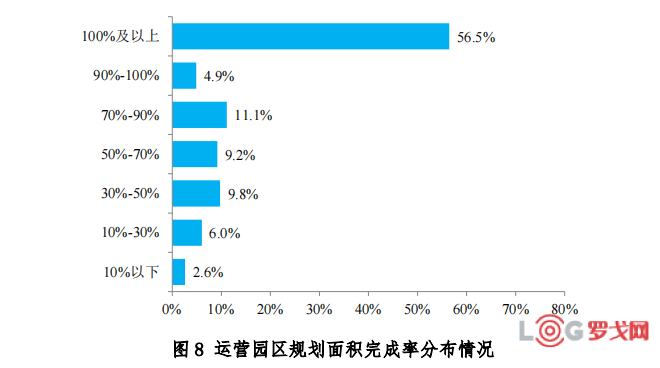

(二)运营园区规划面积平均完成率达八成,其中56.6%的运营园区已全部完成规划面积

规划面积完成率是指园区实际占地面积占园区规划面积的比例,是衡量园区开发建设进度的指标。本次调查结果显示,运营园区规划面积平均完成率为80.8%。其中,61.4%的运营园区已完成了当初规划设计的90%以上,而规划面积完成率不足50%的运营园区占比为18.4%。运营园区规划面积完成率分布情况如图8所示。

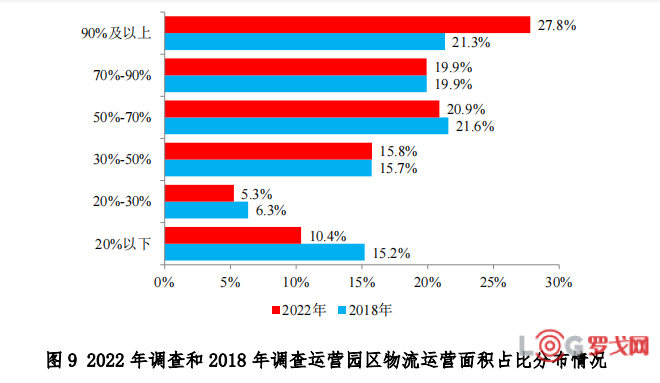

(三)物流运营面积占比进一步提升,近七成园区达50%以上

物流运营面积占比是指物流园区物流运营面积占园区实际占地面积的比例。物流运营面积指园区内已投入运营使用的物流设施总占地面积,包括码头、铁路专用线、道路、库房、堆场、雨棚、月台、流通加工场所、货车停车场、装卸搬运场地、信息服务用地等,不包括生活配套和商务配套用地。本次调查结果显示,运营园区平均物流运营面积占比为64.6%,比2018年调查的58.8%提升5.8个百分点。其中68.6%的运营园区符合《物流园区服务规范及评估指标》(GB/T 30334-2013)(以下简称《规范》)物流园区物流运营面积占比不得低于50%的要求。2022年调查和2018年调查运营园区物流运营面积占比分布情况如图9所示。

(四)物流园区平均实际投资总额增加,近半数园区在5亿元以上

园区实际投资总额指园区内已用于建造和购置资产的总投入额。调查结果显示,实际投资总额在5亿元以下的园区占比为48.8%,比2018年调查下降4.7个百分点;实际投资总额在10亿元以上的园区占比从2018年调查的25.9%上升至2022年的31.6%。2022年调查和2018年调查物流园区实际投资总额分布情况如图10所示。

(五)运营园区平均投资强度为156.5万元/亩,东部地区投资强度最高

物流园区投资强度是指园区实际投资总额与园区实际占地面积的比值。调查结果显示,运营园区平均投资强度为156.5万元/亩。其中,投资强度在100万元~200万元/亩之间的园区占比最大,为34.6%;还有6.3%的园区投资强度在400万元/亩及以上。运营园区投资强度分布情况如图11所示。

从区域分布来看,东部地区运营园区平均投资强度最高,为190.0万元/亩,分别是中部地区、西部地区、东北地区运营园区的1.33倍、1.56倍和1.50倍,四大经济区域运营园区平均投资强度如图12所示。

从不同类型园区来看,在投入运营的园区中,口岸服务型园区平均投资强度最高,为213.9万元/亩;其次是商贸服务型园区,平均投资强度184.9万元/亩;货运服务型和生产服务型园区平均投资强度较低,均不足130万元/亩。在投入运营物流园区中,不同类型园区平均投资强度如图13所示。

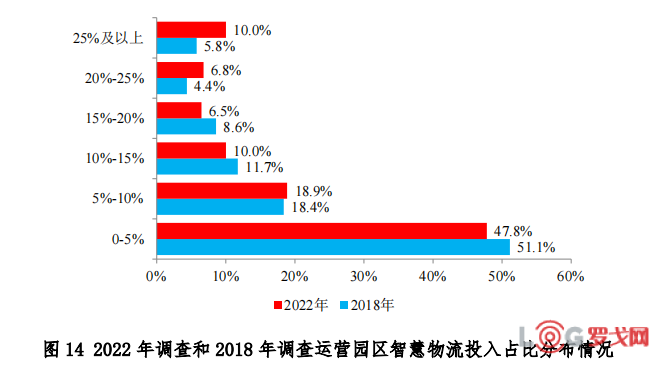

(六)智慧物流发展水平有所提升,发展不平衡、不充分问题依然存在

物流园区智慧物流投入是指在本园区范围内,用于园区综合信息服务平台、信息化软件及设备、智能物流装备和技术等方面的累计投入额,与园区实际投资总额的比例,可以在一定程度上反映出园区智慧物流发展水平。调查结果显示,运营园区智慧物流投入占实际投资总额的平均值为9.2%。其中,智慧物流投入占比在5%以下的运营园区从2018年51.1%下降至47.8%,智慧物流投入占比在20%及以上的运营园区则从2018年的10.2%上升至16.8%。2022年调查和2018年调查运营园区智慧物流投入占比分布情况如图14所示。

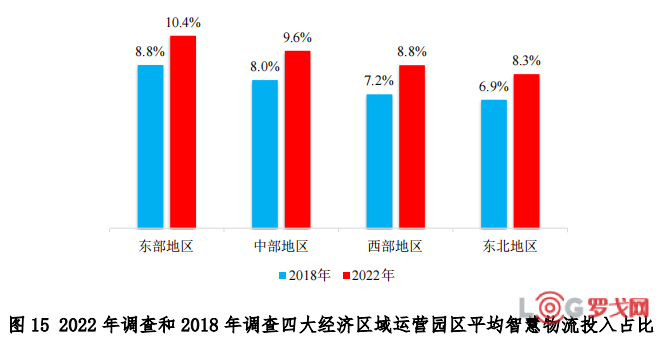

从区域分布来看,东部地区运营园区智慧物流发展水平相对较高,平均智慧物流投入占比为10.4%,较2018年调查提升了1.6个百分点;西部地区、东北地区运营园区智慧化发展水平相对滞后,平均智慧物流投入占比分别低于全国平均水平0.4和0.9个百分点。2022年调查和2018年调查四大经济区域运营园区平均智慧物流投入占比如图15所示。

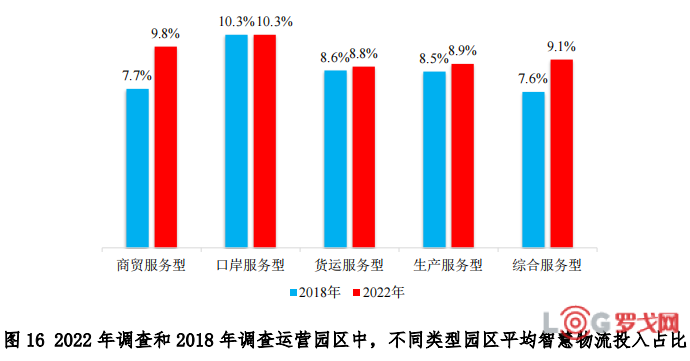

从不同类型园区来看,在投入运营的园区中,商贸服务型园区平均智慧物流投入占比从2018年调查的7.7%增长至9.8%,智慧物流发展水平提升较快。口岸服务型、货运服务型、生产服务型平均智慧物流投入占比增速均慢于综合服务型。2022年调查和2018年调查运营园区中,不同类型园区平均智慧物流投入占比如图16所示。

三、服务功能情况

(一)运营园区存储面积稳步提升,高标存储设施建设初见成效

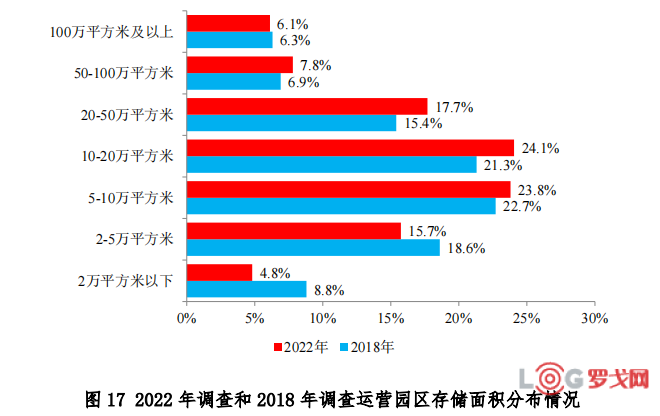

园区存储面积指园区已建成的库房建筑面积和堆场面积之和,是反映园区存储服务能力的重要指标。调查结果显示,运营园区平均存储面积为35.0万平方米,比2018年调查的32.5万平方米增长7.7%。其中,存储面积5万平方米以下的运营园区占比明显下降,由2018年调查的27.4%下降至20.5%;10-50万平方米的运营园区占比则由36.7%上升至41.8%。2022年调查和2018年调查运营园区存储面积分布情况如图17所示。

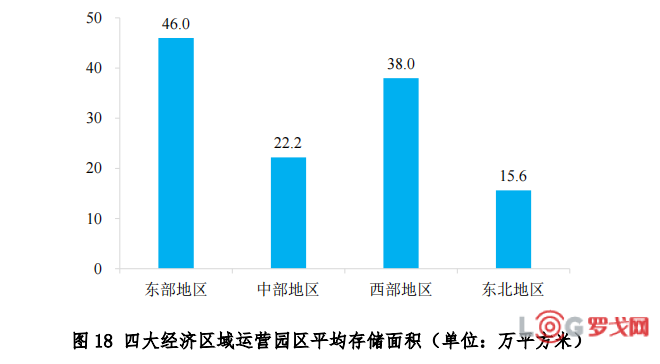

从区域分布来看,东部地区运营园区存储面积为46.0万平方米,分别是中部、西部和东北地区的2.07倍、1.21倍和2.95倍,存储能力明显高于其他地区。四大经济区域运营园区平均存储面积如图18所示。

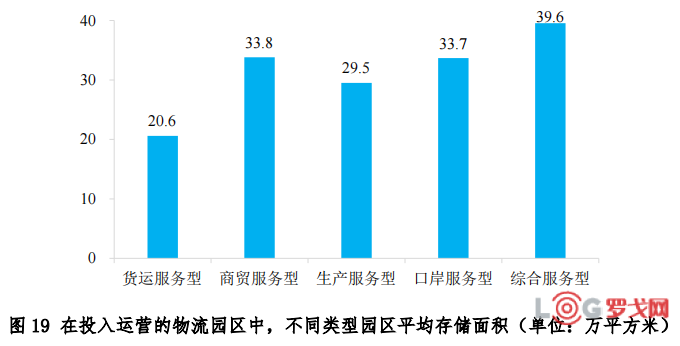

从不同类型园区来看,在投入运营的园区中,综合服务型园区平均存储面积最高,接近40万平方米。货运服务型、生产服务型园区平均存储面积较低,分别为20.6和29.5万平方米。在投入运营的物流园区中,不同类型园区平均存储面积如图19所示。

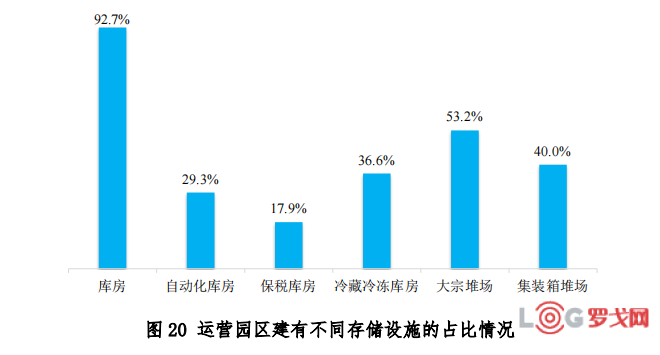

随着我国经济转型升级,物流园区存储设施结构也发生了明显变化。调查结果显示,运营园区建有库房、自动化库房、保税库房、冷藏冷冻库房、大宗散货堆场、集装箱堆场的园区比例分别为92.7%、29.3%、17.9%、36.6%、53.2%和40.0%,运营园区建有不同存储设施的占比情况如图20所示。

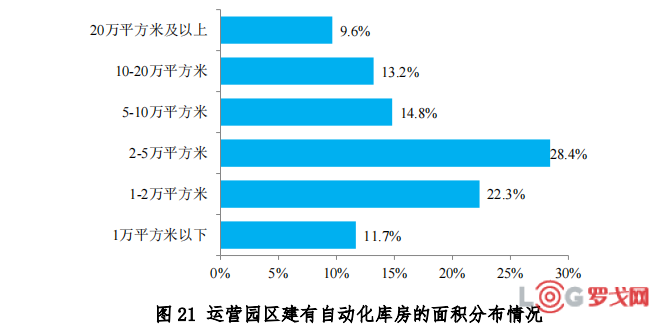

在建有自动化库房的运营园区中,28.4%的园区自动化库房面积在2-5万平方米之间,34.0%的园区自动化库房面积在2万平方米以下。运营园区建有自动化库房的面积分布情况如图21所示。

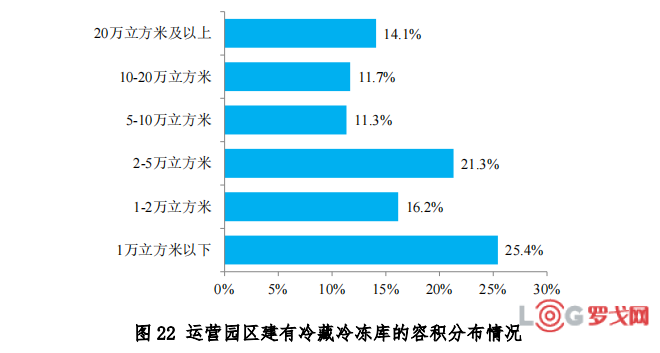

在建有冷藏冷冻库房的运营园区中,37.1%的园区冷藏冷冻库容积在5万立方米及以上,21.3%的园区冷藏冷冻库容积在2-5万立方米之间,还有41.6%的园区冷藏冷冻库容积在2万立方米以下。运营园区建有冷藏冷冻库的容积分布情况如图22所示。

(二)运营园区进出货运车辆明显增加,业务辐射范围显著扩大

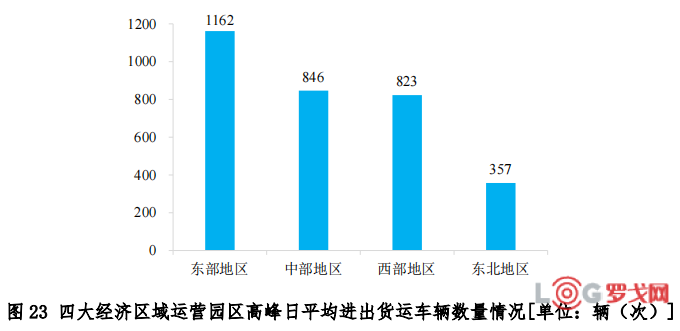

调查结果显示,运营园区高峰日平均进出货运车辆数为937辆(次),较2018年调查的365辆(次)增长了156.7%。其中,东部地区高峰日平均进出货运车辆数最多,为1162辆(次);东北地区高峰日平均进出货运车辆数最少,为357辆(次)。四大经济区域运营园区高峰日平均进出货运车辆数量情况如图23所示。

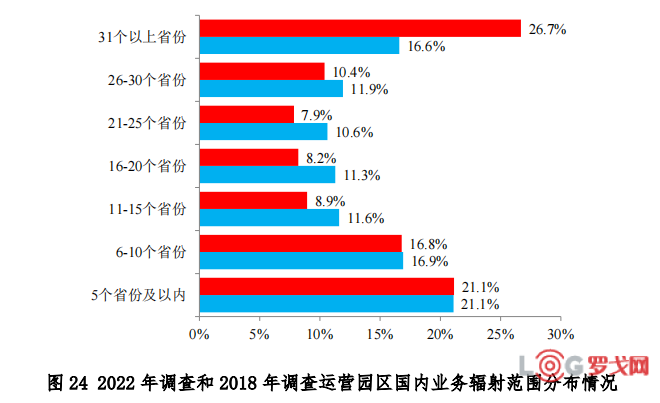

调查结果显示,运营园区业务通达全国(即辐射全国31个以上省份)的占比大幅提升,达到了26.7%,比2018年调查增长了10.1个百分点。但仍有37.9%的运营园区辐射范围在10个省份及以内,与2018年调查基本保持一致。此外,“一带一路”建设的深入推进,拓展了物流园区发展新空间,约14.1%的运营园区组织开行了国际货运班列、班轮、航班或班车。2022年调查和2018年调查运营园区国内业务辐射范围分布情况如图24所示。

(三)运营园区平均配送半径161公里,近半数园区配送网点在50个以上

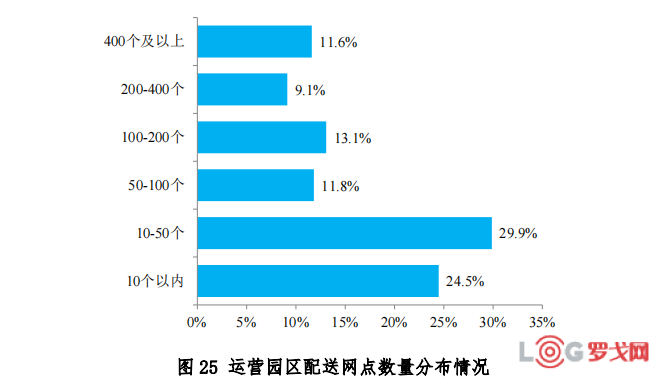

调查结果显示,在开展配送业务的运营园区中,平均配送半径为161公里,45.6%的运营园区配送网点超过50个。运营园区配送网点数量分布情况如图25所示。

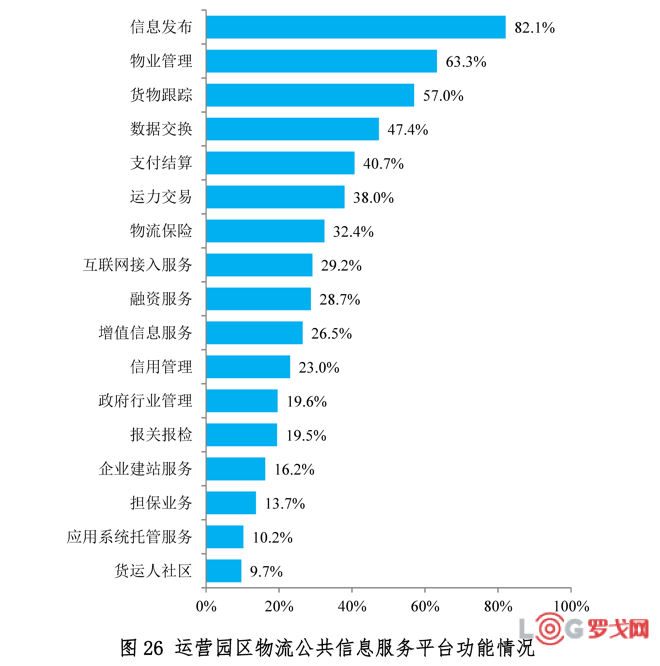

(四)六成以上的运营园区建有公共信息平台,平台服务功能有待提升

调查结果显示,约64.4%的运营园区搭建了物流公共信息服务平台。从服务功能来看,主要集中在信息发布、物业管理、货物跟踪、数据交换等方面,支付结算、运力交易、物流保险、融资服务、增值信息服务功能实现的较少。运营园区物流公共信息服务平台功能情况如图26所示。

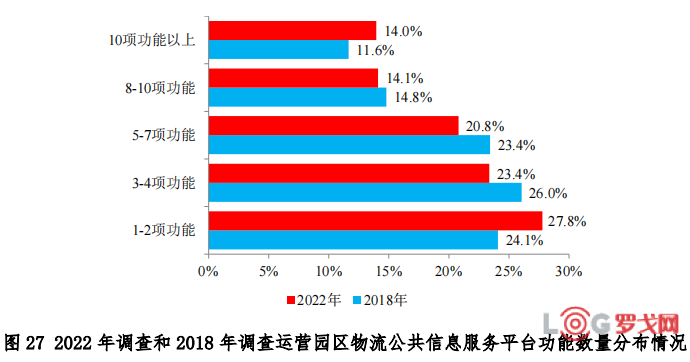

从信息服务平台功能数量来看,超过一半的园区信息平台服务功能数量不超过4项,信息平台建而不联、联而不通现象依然存在。但也有一部分物流园区在物流公共信息服务平台建设上取得了新进展,信息平台服务功能数量在10项及以上的园区占比从2018年调查的11.6%上升至14.0%。2022年调查和2018年调查运营园区物流公共信息服务平台服务功能数量分布情况如图27所示。

(五)运营园区服务种类丰富多样,增值服务、配套服务有待拓展

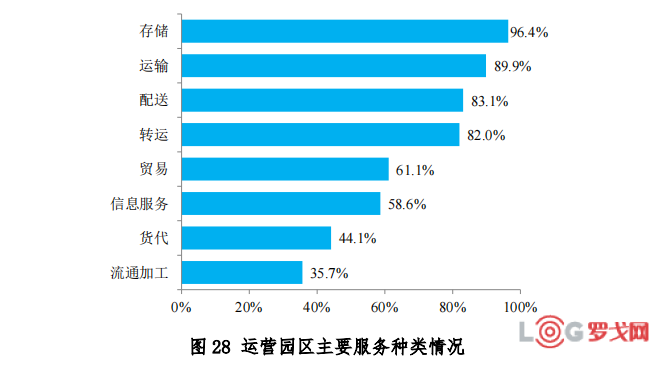

调查结果显示,园区服务主要集中于存储、运输、配送、转运等传统业务领域,开展这些业务的园区占比均超过80%;贸易、信息服务等业务也是园区拓展服务范围的重要领域,约60%的园区开展了这两项业务。运营园区主要服务种类情况如图28所示。

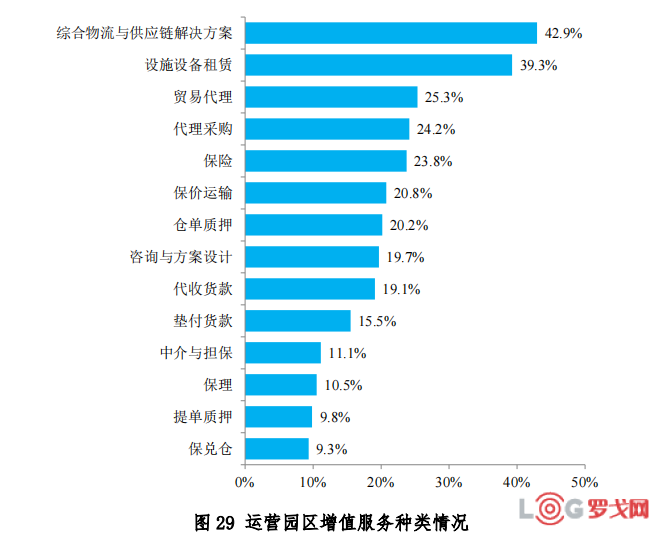

从增值服务来看,可提供综合物流与供应链解决方案、设施设备租赁服务的运营园区占比较高,分别为42.9%和39.3%;贸易代理、代理采购、保险、保价运输等业务快速发展,可提供这些服务的运营园区占比均超过了20%;保理、提单质押、保兑仓等创新金融物流业务拓展相对缓慢,可提供这些服务的运营园区占比均在10%左右。运营园区增值服务种类情况如图29所示。

从国际物流服务来看,可提供报关、报检、国际运输服务的运营园区占比稍高,分别为20.7%、19.7%和19.4%;可提供海外仓服务的运营园区占比最低,仅为7.7%。运营园区国际物流服务种类情况如图30所示。

从园区基础配套服务来看,一半以上的运营园区具有停车、办公服务、物业和餐饮服务功能。运营园区基础配套服务种类情况如图31所示。

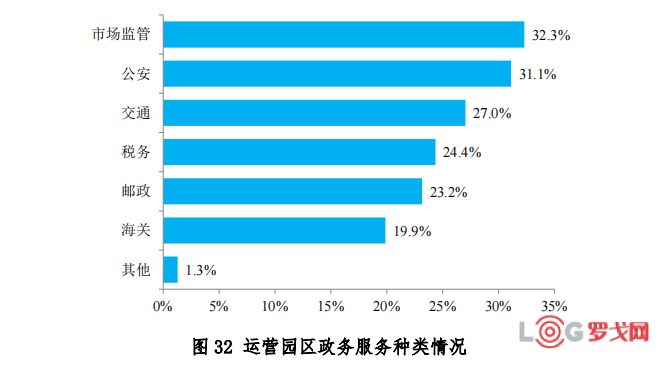

从政务服务来看,市场监管、公安占比稍高,分别为32.3%和31.1%;交通、税务、邮政分别为27.0%、24.4%和23.2%。运营园区政务服务种类情况如图32所示。

四、运营管理情况

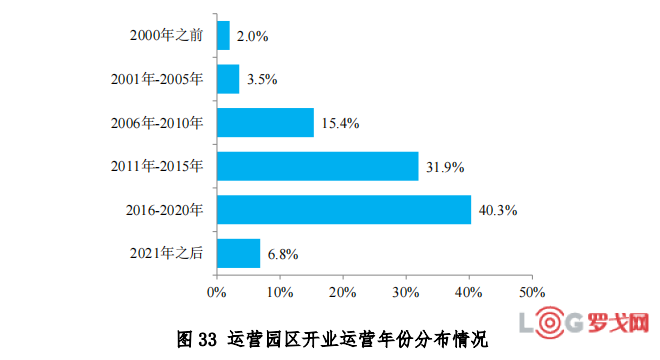

(一)运营园区平均运营时间为7.3年,超七成园区在2011-2020年开业

调查结果显示,运营园区平均运营时间为7.3年(截止时间为2021年12月31日)。其中,在“十三五”期间开业运营的园区占比最高,为40.3%;其次是在“十二五”期间开业运营的园区,占比为31.9%;还有5.5%的运营园区在2006年1月1日前开业运营。运营园区开业运营年份分布情况如图33所示。

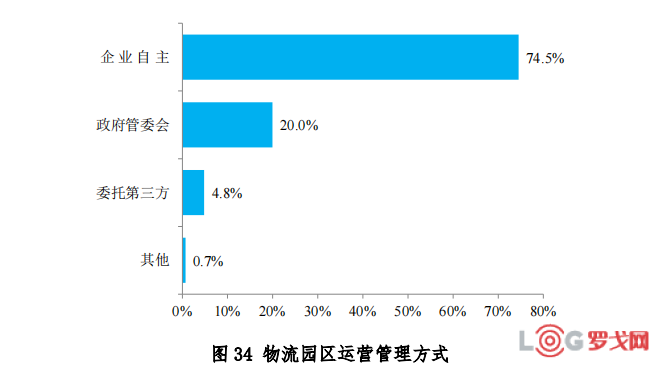

(二)七成以上物流园区管理以企业为主,委托第三方管理园区开始兴起

调查结果显示,74.5%的物流园区运营管理主体为企业自主,20.0%的物流园区由政府设立管委会管理。值得注意的是,委托第三方专业运营管理机构管理园区开始兴起,达到4.8%。物流园区运营管理方式如图34所示。

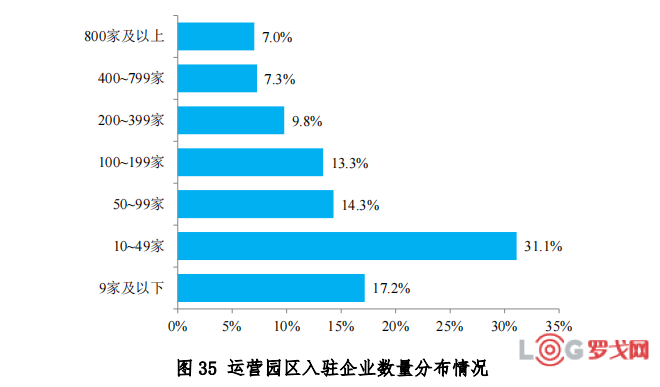

(三)运营园区平均入驻企业268家,物流产业生态圈不断丰富

调查结果显示,运营园区平均入驻企业数为268家。其中,48.3%的运营园区入驻企业数量在50家以内,7.0%的运营园区入驻企业数量在800家及以上。运营园区入驻企业数量分布情况如图35所示。

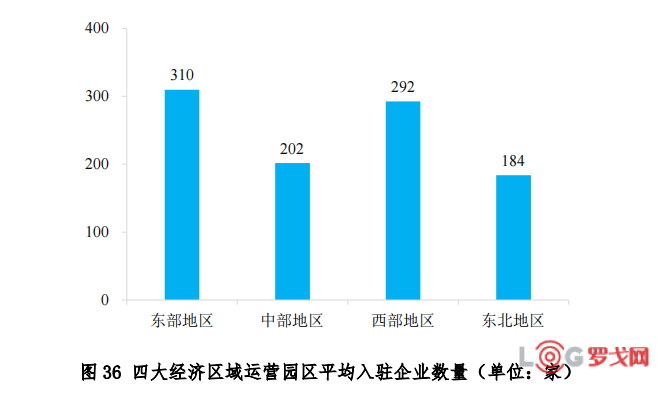

从区域分布来看,东部地区、西部地区运营园区平均入驻企业数量分别为310家和292家,高于全国运营园区入驻企业平均数。中部地区、东北地区运营园区平均入驻企业数量分别为202家和184家,低于全国运营园区入驻企业平均数。四大经济区域运营园区平均入驻企业数量如图36所示。

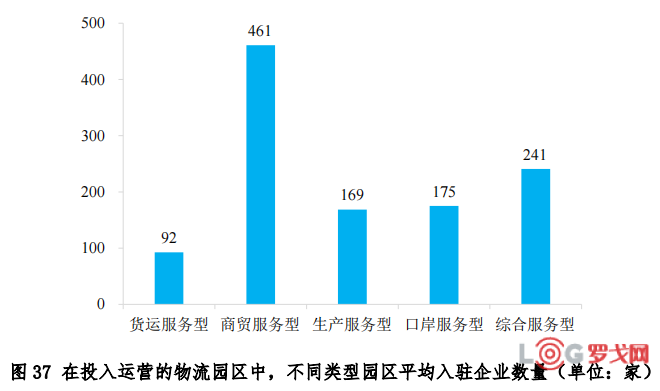

从园区类型来看,商贸服务型园区平均入驻企业数量最高,为461家;其次是综合服务型园区241家;货运服务型园区为92家,远低于其他类型园区。在投入运营的物流园区中,不同类型园区平均入驻企业数量如图37所示。

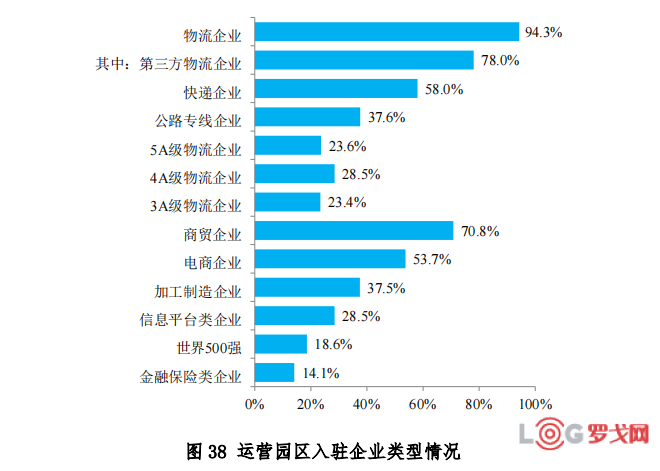

从入驻企业类型来看,94.3%的运营园区有物流企业入驻,其中第三方物流企业、快递企业的占比较高,A级物流企业也有一定比例。此外,70.8%的运营园区有商贸企业入驻,53.7%的运营园区有电商企业入驻,部分运营园区还入驻有加工制造企业、信息平台类企业、世界500强、金融保险类企业,物流园区生态体系不断丰富。运营园区入驻企业类型情况如图38所示。

(四)流转商品结构整体保持稳定,流转居民消费品园区占比略有提升

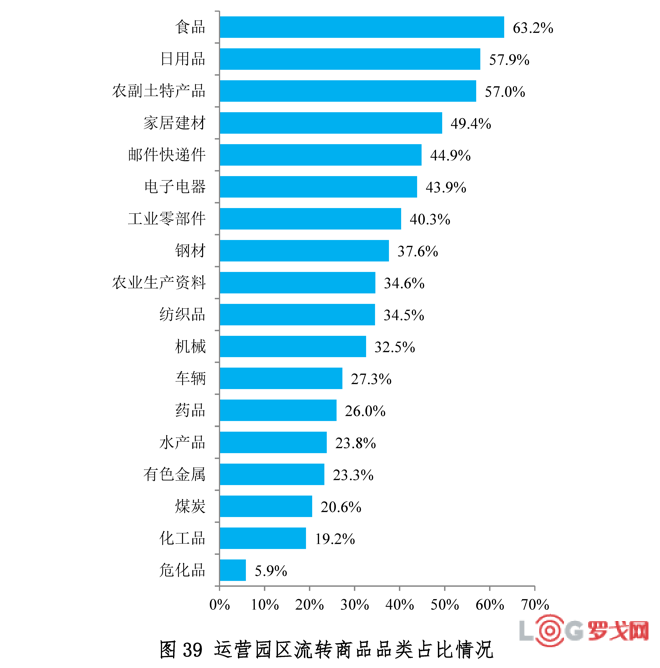

调查结果显示,运营园区平均流转6种商品品类,流转商品结构与2018年调查基本保持一致。其中,流转水产品、食品、农副土特产品、邮件快递、药品等居民消费品的运营园区占比有所提升;流转化工品、机械、家居建材、车辆、危化品等商品的园区占比则出现了不同程度的下降。运营园区流转商品品类占比情况如图39所示。

(五)运营园区平均物流强度约500万吨/平方公里/年,东部地区集约化程度较高

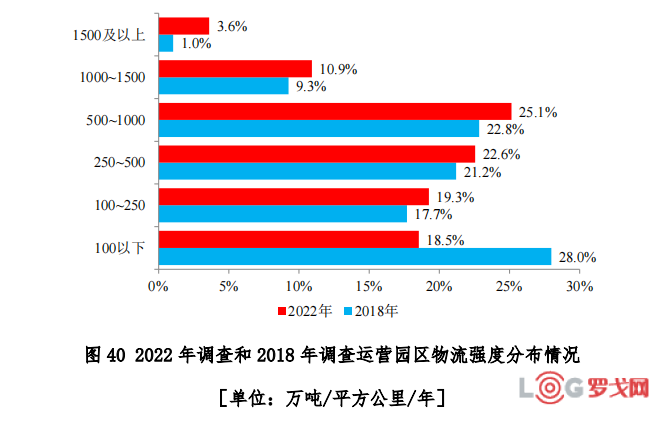

物流强度是指物流园区年货物吞吐量与实际占地面积的比值,是衡量园区运营效率的核心指标。调查结果显示,运营园区平均物流强度为500.8万吨/平方公里/年,比2018年调查404.6万吨/平方公里/年增长23.8%。其中,14.5%的运营园区物流强度突破了1000万吨/平方公里/年,比2018年调查增长4.2%;18.5%的运营园区物流强度不足100万吨/平方公里/年,比2018年调查下降了9.5个百分点。2022年调查和2018年调查运营园区物流强度分布情况如图40所示。

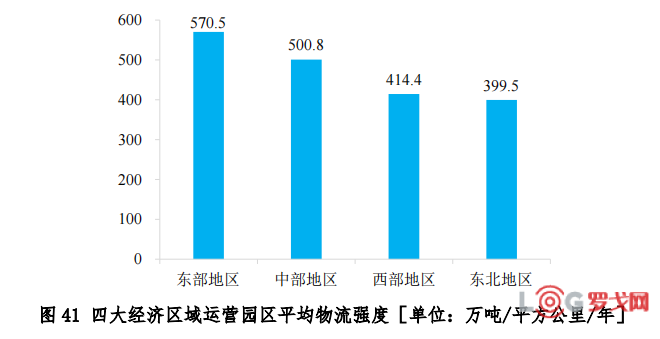

从区域分布来看,东部地区运营园区运营效率最高,平均物流强度达到了570.5万吨/平方公里/年,分别是中部、西部和东北地区的1.14倍、1.38倍和1.43倍,四大经济区域运营园区平均物流强度如图41所示。

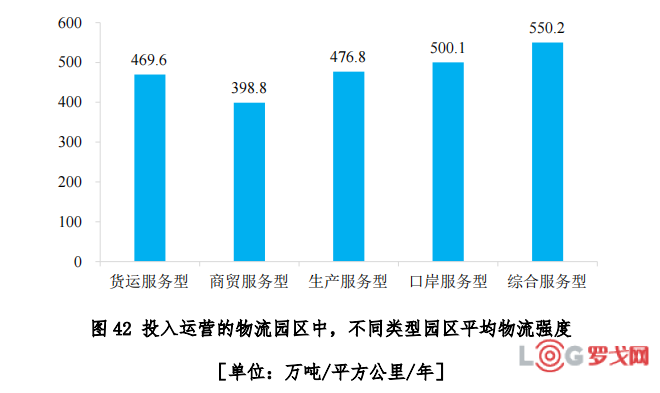

从不同类型园区来看,在投入运营的园区中,综合服务型园区平均物流强度达到550.2万吨/平方公里/年,其次是口岸服务型园区500.1万吨/平方公里/年,商贸服务型园区平均物流强度最低,为398.8万吨/平方公里/年。投入运营的物流园区中,不同类型园区平均物流强度如图42所示。

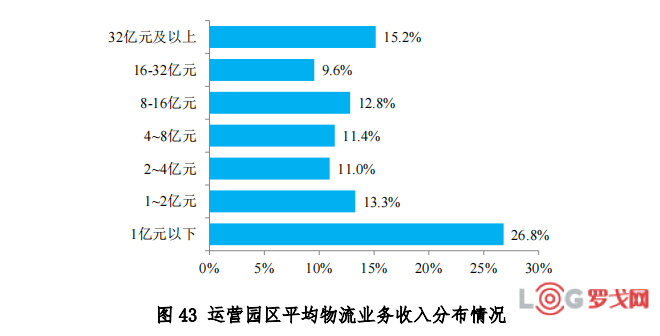

(六)运营园区物流业务收入分化明显,近一半园区达4亿元以上

调查结果显示,15.2%的运营园区物流业务收入超过32亿元,经营业绩成效显著。9.6%的运营园区物流业务收入在16~32亿元之间,12.8%的运营园区物流业务收入在8~16亿元之间,11.4%的运营园区物流业务收入在4~8亿元之间,运营园区物流业务收入超过4亿元的占比接近一半。运营园区平均物流业务收入分布情况如图43所示。

(七)园区运营管理单位收入以物业和物流业务为主,收入来源呈现多元化趋势

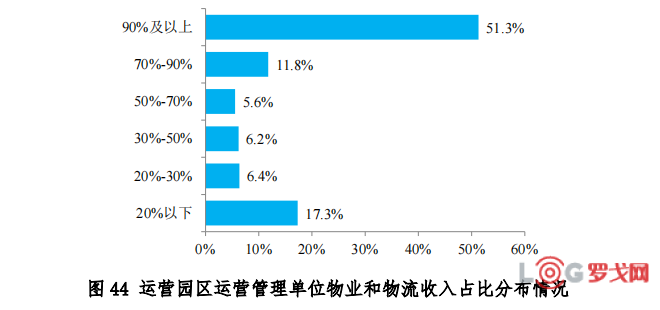

本次调查结果显示,在投入运营的园区中(不包括政府管委会管理的园区),近七成园区运营管理单位收入以物业和物流收入为主。其中,51.3%的园区运营管理单位物业和物流收入之和占总收入的比例超过了90%以上。运营园区运营管理单位物业和物流收入占比分布情况如图44所示。而随着越来越多园区运营管理单位介入供应链和产业链,收入来源呈现多元化,29.9%的园区运营管理单位从事商品贸易,11.1%的园区开拓了金融物流业务,52.1%的园区有其他收入来源。

五、社会贡献情况

(一)物流园区成为就业稳定渠道,平均提供就业岗位超3700个

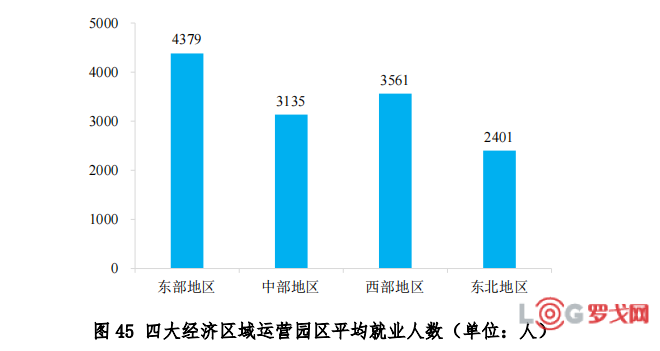

在经济下行压力加大的情况下,物流就业岗位的包容性和灵活性,使物流园区成为就业蓄水池、稳定器。调查结果显示,运营园区平均就业人数为3712人。从区域分布来看,东部地区运营园区平均就业人数最高,为4379人;而中部地区、西部地区、东北地区运营园区平均就业人数分别为3135人、3561人和2401人,均低于全国平均水平。四大经济区域运营园区平均就业人数如图45所示。

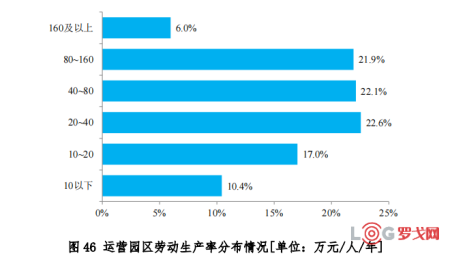

(二)物流园区成长为价值创造高地,运营园区平均劳动生产率达57.6万元/人/年

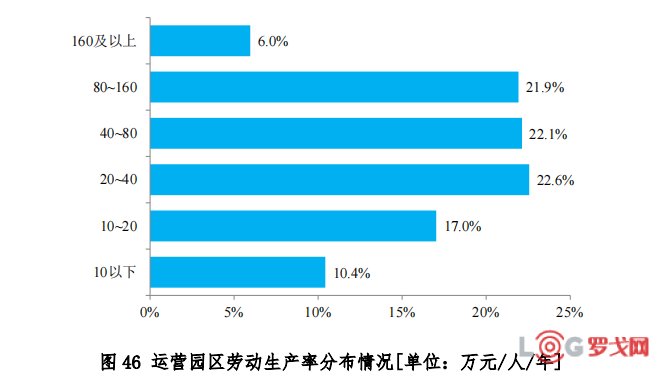

劳动生产率是指物流园区年物流业务总收入与园区物流从业人员数的比值,是衡量平均每个物流从业人员产生价值的指标。调查结果显示,运营园区平均劳动生产率为57.7万元/人。其中,园区劳动生产率在20万元-40万元/人/年、40万元-80万元/人/年、80万元-160万元/人/年之间的比例分别为22.6%、22.1%和21.9%。运营园区劳动生产率分布情况如图46所示。

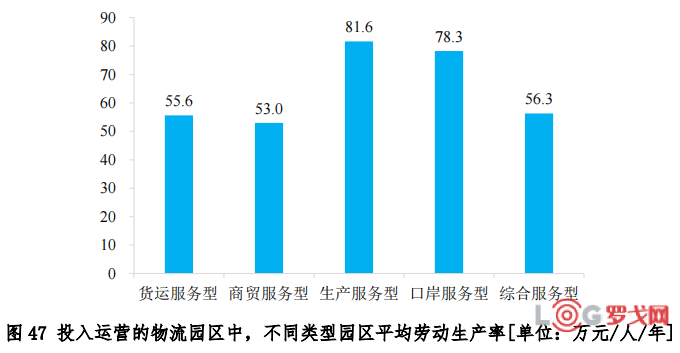

从不同类型园区来看,在投入运营的园区中,生产服务型、口岸服务型园区平均劳动生产率较高,分别为81.6万元/人/年和78.3万元/人/年,而货运服务型、商贸服务型和综合服务型园区劳动生产率相差不大。投入运营的物流园区中,不同类型园区平均劳动生产率如图47所示。

(三)物流园区加快新能源推广应用,近四成园区设置了充电桩

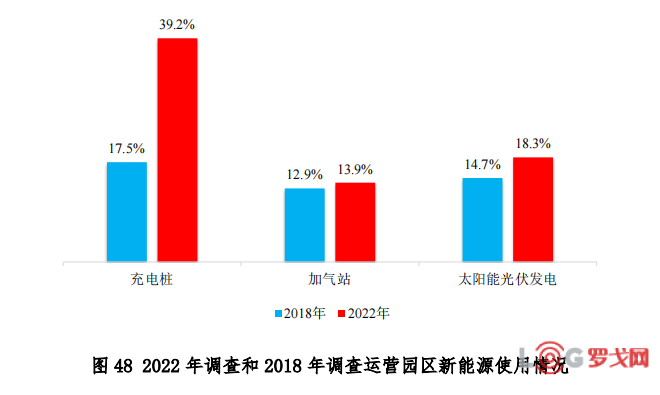

碳达峰、碳中和全面融入经济社会发展,倒逼园区加快绿色物流发展。约50.1%的运营园区至少使用了充电桩、加气站和太阳能光伏中的一种。其中,使用充电桩的园区占比最高,达到39.2%,比2018年调查增长了约124%。2022年调查和2018年调查运营园区新能源使用情况如图48所示。

六、物流园区发展面临的主要困难和问题

(一)支持性政策不足

调查结果显示,超过50%的园区认为支持性政策不足制约园区发展,排在所有问题的第一位。近年来,国务院及各有关部门出台了多个政策文件支持物流业高质量发展,园区在设施建设、减费降税、用地保障等方面得到了一定政策支持。但由于物流园区土地占用面积大、投资强度低、税收贡献少,地方政府对投入资源扶持物流园区发展缺乏内生动力;同时,园区各管理部门间管理体制和机制不同,政策兑现协调性不足,导致优惠政策落地难、限制多,与物流园区的实际感受有一定差距。

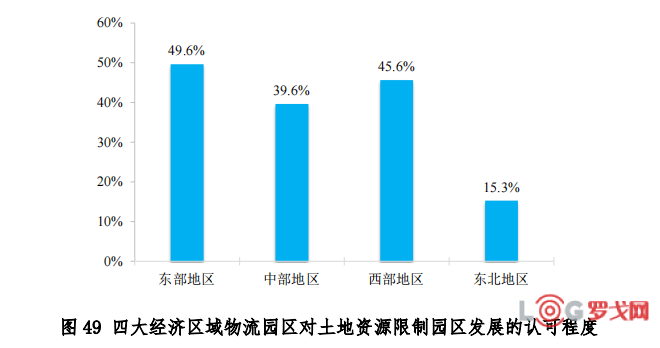

(二)物流用地供应紧缺

调查结果显示,全国约43.1%的园区认为土地资源制约物流园区发展。一方面,以中心城市和城市群为主要空间形态的新型城镇化吸引人口向东部地区和中西部省会城市等经济发达地区流动,刺激了城市物流用地需求增长。另一方面,城市物流用地供给逐年缩减、城区物流设施拆迁、老旧仓库设施改造升级费用高、闲置厂房改造难度大等原因,也造成了高质量物流设施供给不足。四大经济区域物流园区对土地资源限制园区发展的认可程度如图49所示。

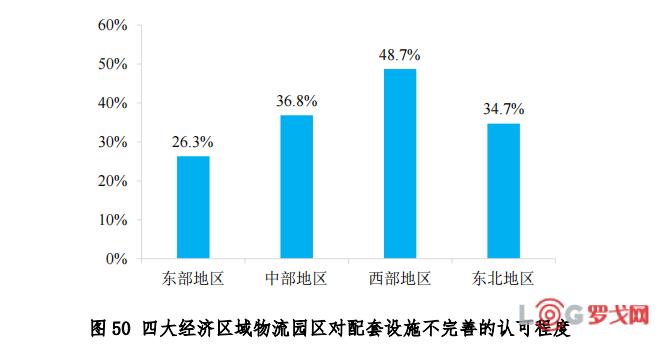

(三)配套设施不完善

近年来,越来越多的城市选择将物流园区疏解外迁,为改善城市环境和产业升级腾出空间。但外迁物流园区多数位于城市边缘地带,城市基础设施建设相对滞后,不仅供电、供水、供气、排水、通信等生产配套设施不够完善,餐饮、交通、住宿等生活服务设施也较为薄弱,给物流园区生产经营活动和工作人员生活出行带来不便。调查结果显示,34.7%的园区认为配套设施不完善成为制约园区发展的主要因素,其中西部地区对配套设施的需求更加强烈。

(四)园区运营成本高企

调查结果显示,约33.1%的园区认为园区运营成本高企制约物流园区发展。一是俄乌冲突爆发造成石油等大宗商品价格飙升,大幅增加了物流企业和园区的生产运作成本;二是新冠疫情反复延宕,核酸检测、病毒消杀、隔离停工等防疫成本也加重了园区运营负担;三是人力资源成本较高,约32.2%的园区认为缺乏运营管理人才制约了园区发展,还有22.4%的园区认为招工难、用工难制约了园区发展。

(五)园区营商环境有待优化

调查结果显示,物流园区发展还存在一些政策障碍。如认为资金周转困难、周边道路不畅、税费偏高、市场检查过多、行政审批难等制约园区发展的比例分别为28.6%、22.1%、14.9%、10.6%和10.4%。同时有效需求不足、同质化竞争、创新驱动不足、设施水平不高、铁路运力受限等问题,也是制约物流园区发展的重要问题。物流园区发展存在的主要问题如图51所示。

七、物流园区未来发展预期、投资方向和发展措施

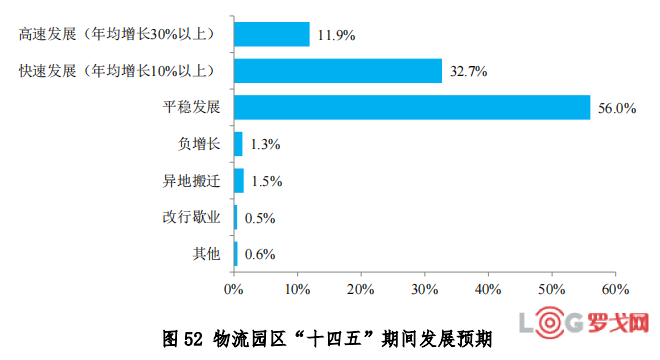

(一)物流园区“十四五”期间发展预期

调查结果表明,物流园区对“十四五”期间发展前景总体保持积极乐观。约11.9%的园区预期保持年均30%以上的增长速度,32.7%的园区预期年均增长保持在10%以上,56.0%的园区预期平稳发展,仅有1.3%的园区对未来发展信心不足,还有约2%的园区将异地搬迁或改行歇业。物流园区“十四五”期间发展预期如图52所示。

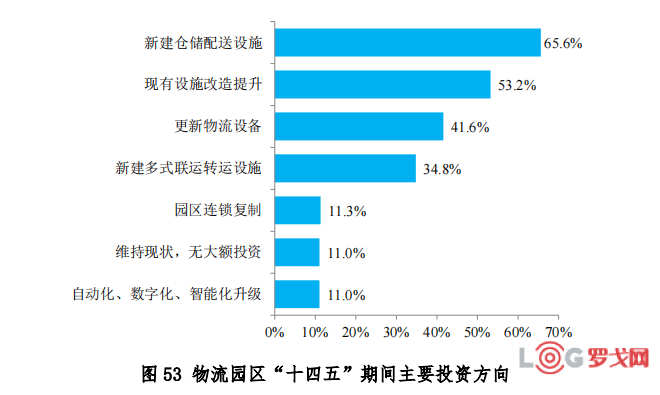

(二)物流园区“十四五”期间投资方向

调查结果表明,物流园区“十四五”期间投资主要集中在物流基础设施建设,65.6%的园区将新建仓储配送设施,53.2%的园区将对现有设施改造提升,还有34.8%的园区将新建多式联运转运设施。物流园区“十四五”期间主要投资方向如图53所示。

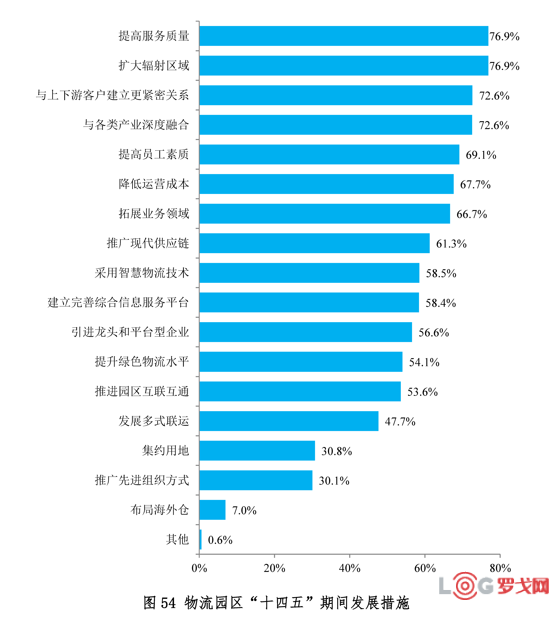

(三)物流园区“十四五”期间发展措施

物流园区“十四五”期间发展措施集中在提高服务质量、扩大辐射区域、与上下游客户建立更紧密关系、与各类产业深度融合等方面。物流园区“十四五”期间发展措施如图54所示。

(本报告所有权归属中物联物流园区专委会,转载引用请注明来源)