[罗戈导读]“一带一路”先行者:布局海外港口,构建资产组合,平滑行业周期。

[罗戈导读]“一带一路”先行者:布局海外港口,构建资产组合,平滑行业周期。

华创交运团队在2023年度策略中提出国企价值重估是重要投资机会,进一步的,华创周期研究团队推出“风起大国央企”系列研究活动,以期为投资者梳理投资脉络,探索中国特色估值体系。

在《载旗航空的荣耀、周期价值的跃升——中国特色估值体系下如何理解中国国航》中,我们提出理解“中特估”,是在传统利润指标外,增加多元维度的观察,并结合我国产业发展特征及机制体制特色综合给予评估。

本篇聚焦招商港口,我们认为作为招商局集团旗下全球港口资产运营平台,“一带一路”先行者,战略价值被低估。首次覆盖,“强推”评级。

一、招商局旗下全球港口运营平台,“一带一路”先行者。

1、全球化网络布局。

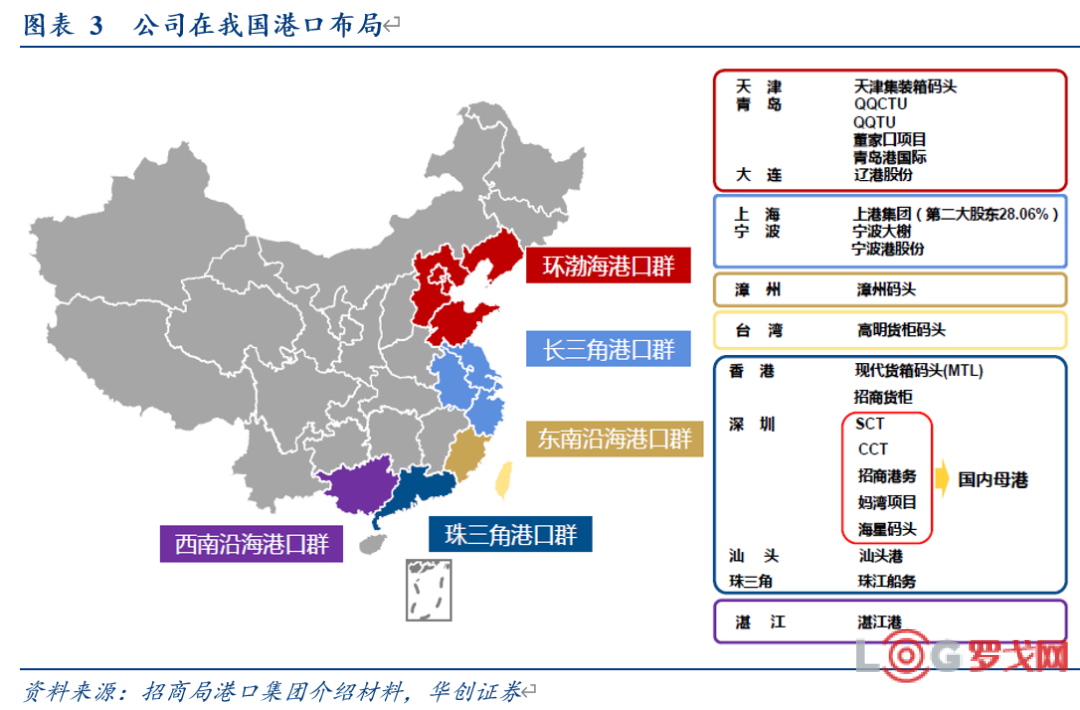

截止22年上半年,公司港口网络遍及25个国家和地区的50个港口,

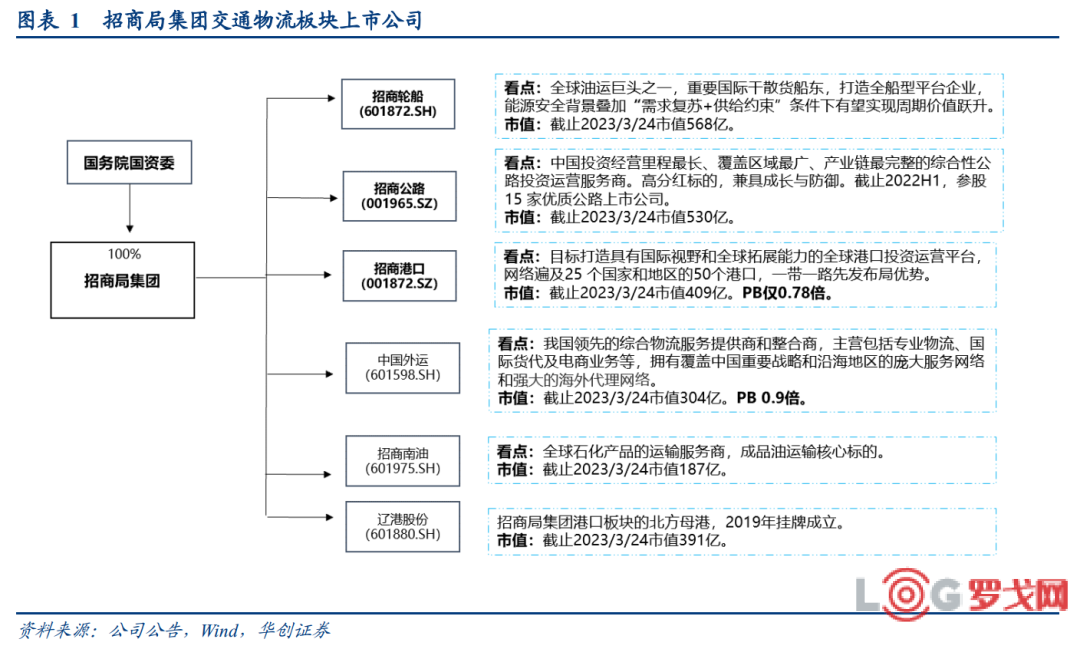

主控港口包括深圳西部港区赤港湾以及湛江港集团;持有招商局港口(00144.HK)44.76%的股权及67.03%的表决权;同时持有宁波港(上市公司)23.08%股权。

招商局港口(00144.HK)则主控蛇口港、持有上港集团(上市公司)28%、辽港股份(上市公司)11.32%股权以及海外资产如斯里兰卡科伦坡、汉班托塔、吉布提、巴西巴拉那瓜等港口。

2、持续优化港口网络布局,均衡全球港口投资组合。

1)22年公司成为宁波港第二大股东,有望联动上港,共同做大做强长三角港口资产影响力。

2)“一带一路”先行者:布局海外港口,构建资产组合,平滑行业周期。

构建港口资产的投资组合,一方面可帮助公司获得港口业务的持续增长及潜在动能,有助于拓展全球业务及客户网络,另一方面则可以帮助公司均衡发展,平滑周期。

3、经营业绩:

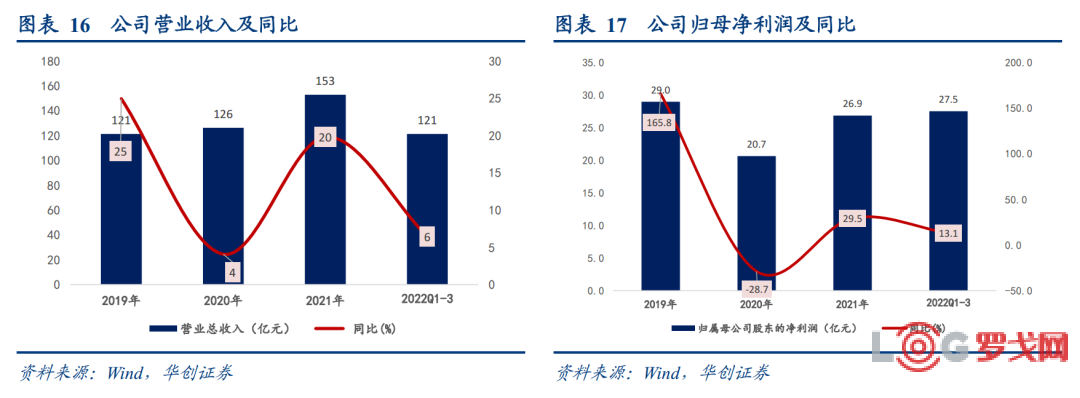

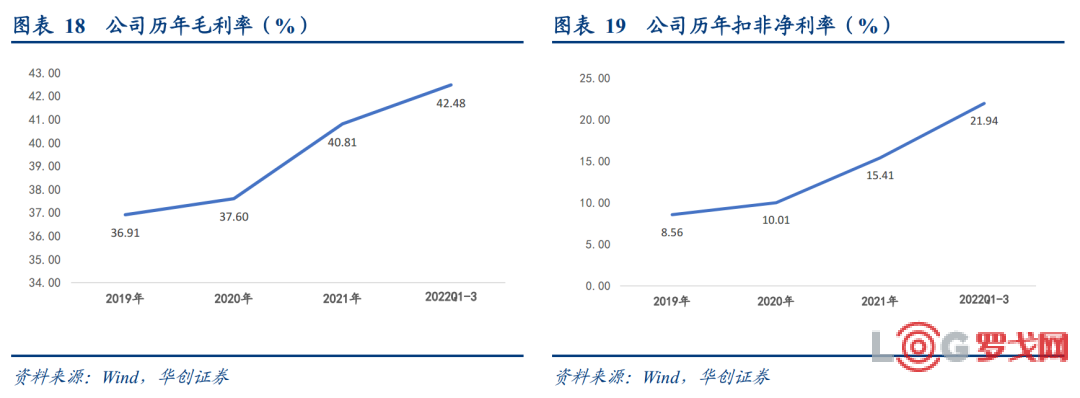

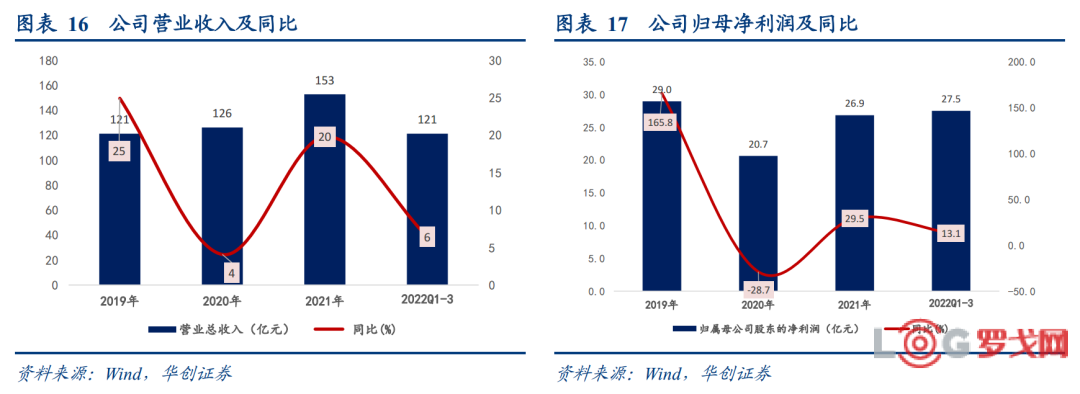

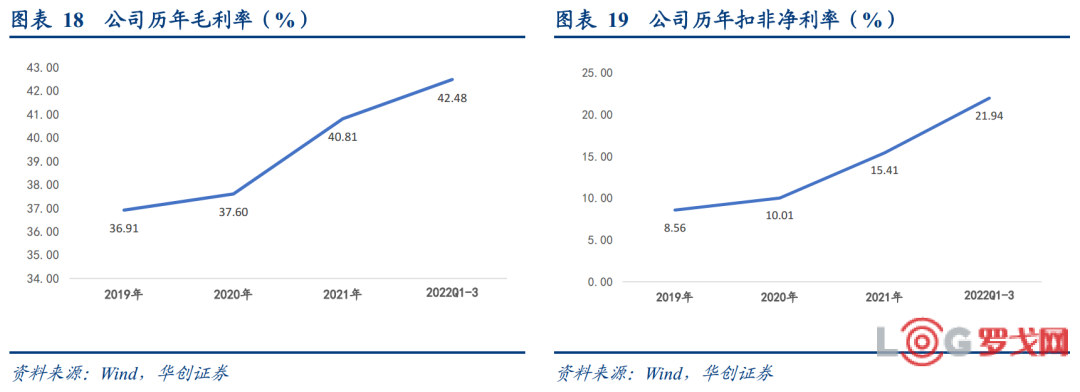

重组后盈利能力不断提升,投资收益提供重要盈利贡献。19-21年归母净利润分别为29、21及27亿元,在疫情影响下基本保持稳定,扣非净利率从19年的8.6%升至21年的15.4%。2022年前三季度营业收入121.22亿元,同比增长6.45%,归母净利润27.53亿元,同比增长13.11%;扣非净利率21.9%。2021年公司海外收入占比24%,毛利率54%,高于国内业务。

投资收益提供重要盈利贡献。以2021年为例,公司投资收益62.9亿,其中上港集团贡献41.9亿元,占比66.6%。

二、中国特色估值体系下,如何理解招商港口?

在此前报告,我们提出理解“中特估”,是在传统利润指标外,增加多元维度的观察,并结合我国产业发展特征及机制体制特色综合给予评估。

1、我国港口行业的发展阶段:有序整合开启,核心资产终将成为现金牛。

行业特征:重资产、重区位、现金牛,成熟期港口现金流大于净利润且稳定。

发展阶段:从部分区域产能过剩到有序整合。

定价机制:存在进一步市场化基础。我国港口收费实行政府定价、政府指导价和市场调节价相结合方式。随着港口整合与区域化协作持续推进,我们预计奠定费率企稳回升的基础,22年宁波港等上调了外贸箱装卸费率。

2、海外港口战略价值被低估。

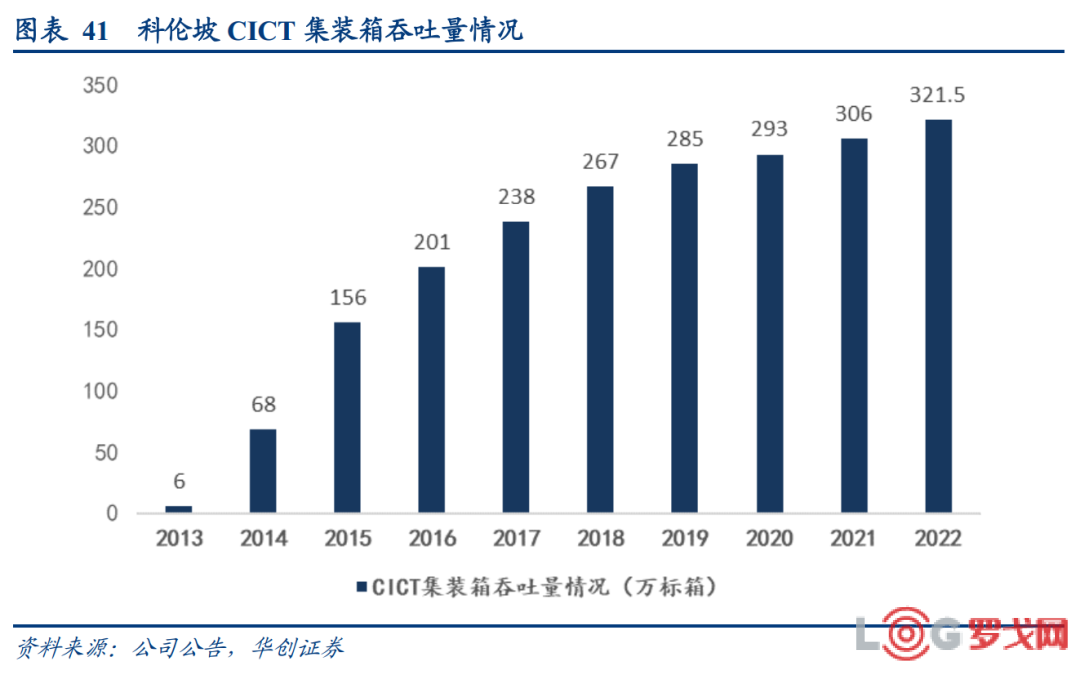

a)斯里兰卡项目:南亚门户、印度洋往太平洋的必经之路,辐射经济增长快速的南亚地区。科伦坡CICT港口是斯里兰卡最大港口之一,汉班托塔港HIPG港口则租约99年。

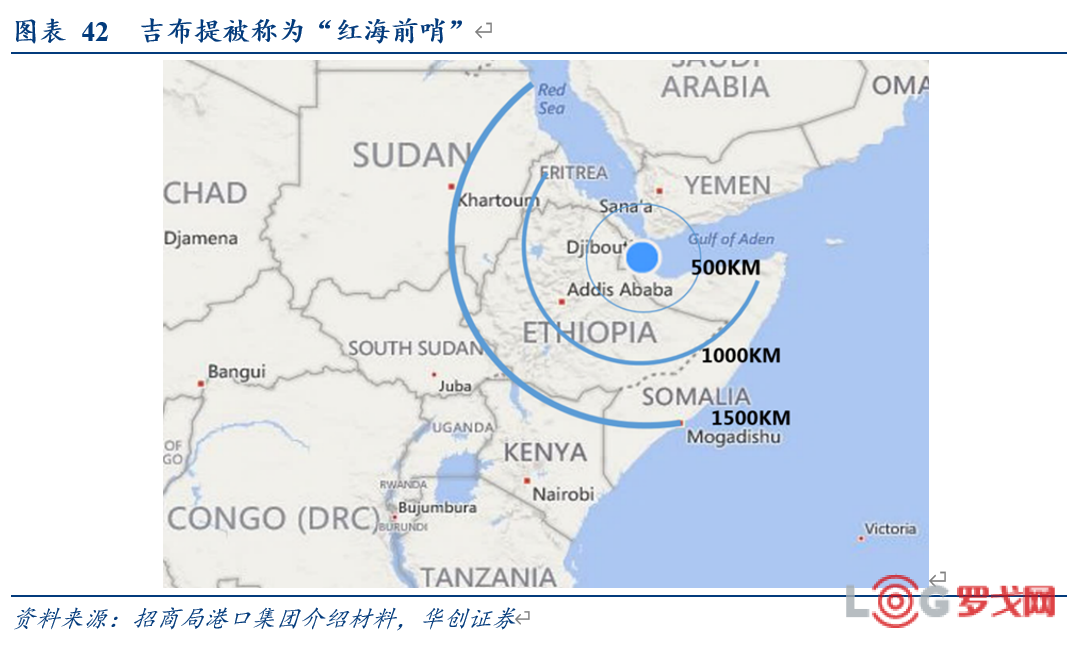

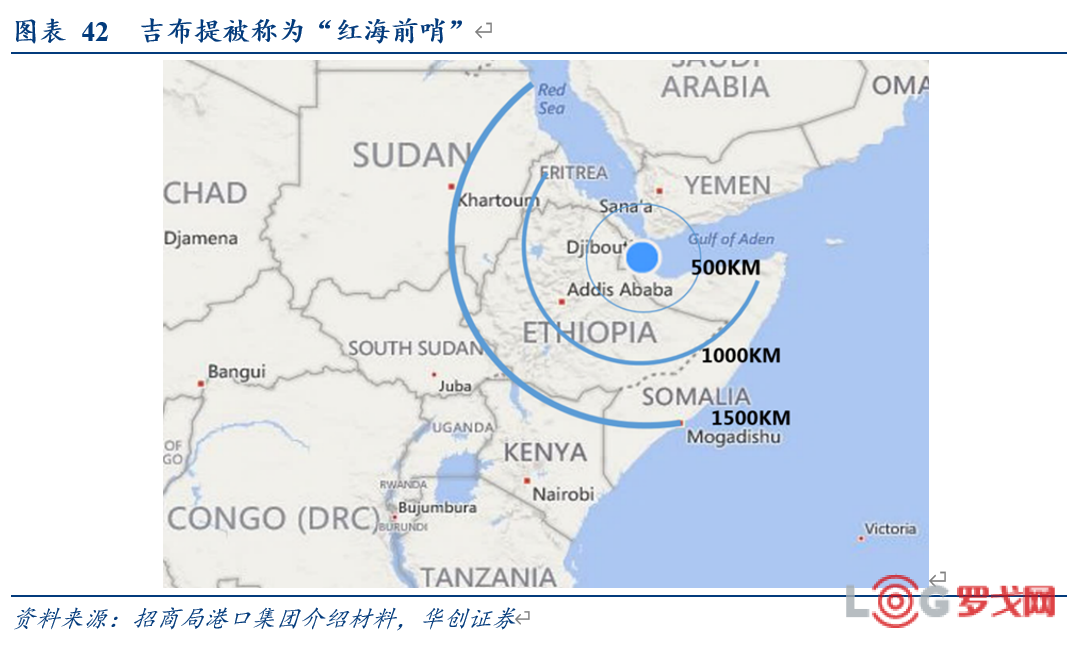

b)吉布提项目:非洲之角,东非地区的战略门户。吉布提东北部扼守着进出红海-亚丁湾的交汇处,属于全球为数不多的石油航运生命线,称为“红海前哨”,又被喻为“石油通道上的哨兵”。

我们认为公司海外港口战略资产价值被低估。

其一、港口资源不能再生,海外优质项目可遇不可求,公司作为第一批出海收购布局,已经抢占先发优势。

其二、在国际局势复杂多变的背景下,国际贸易供应链的自主安全可控将上升到全新高度,而关键贸易节点、贸易通道的核心资源卡位,具备的战略意义超过纯粹盈利的回报。

三、投资建议:

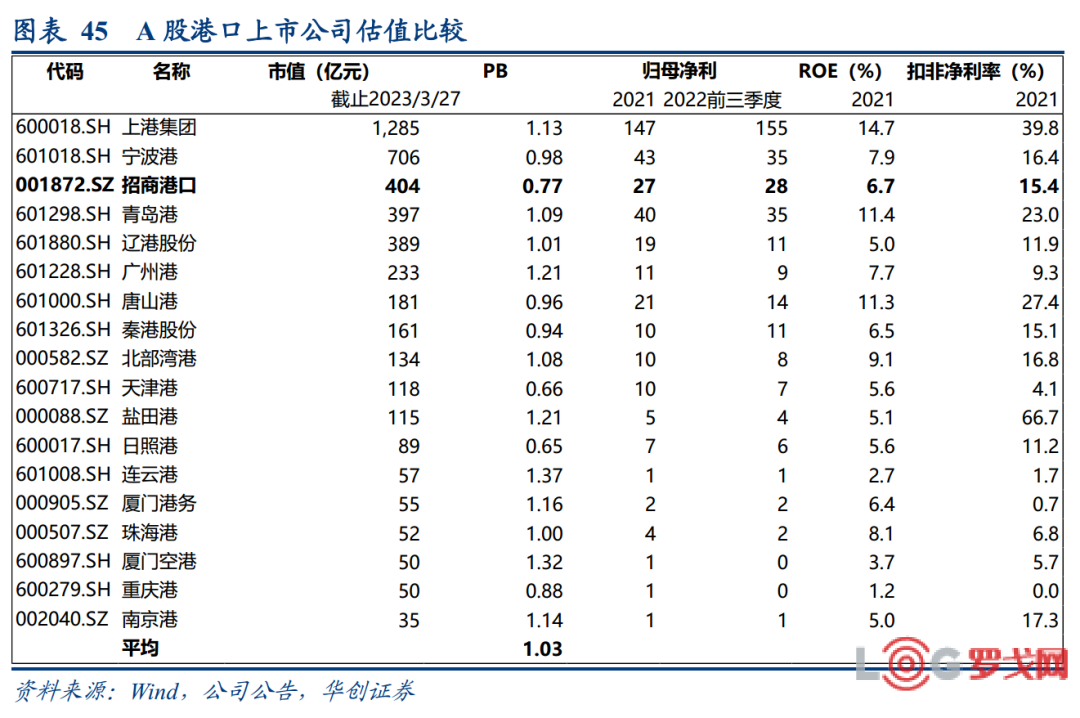

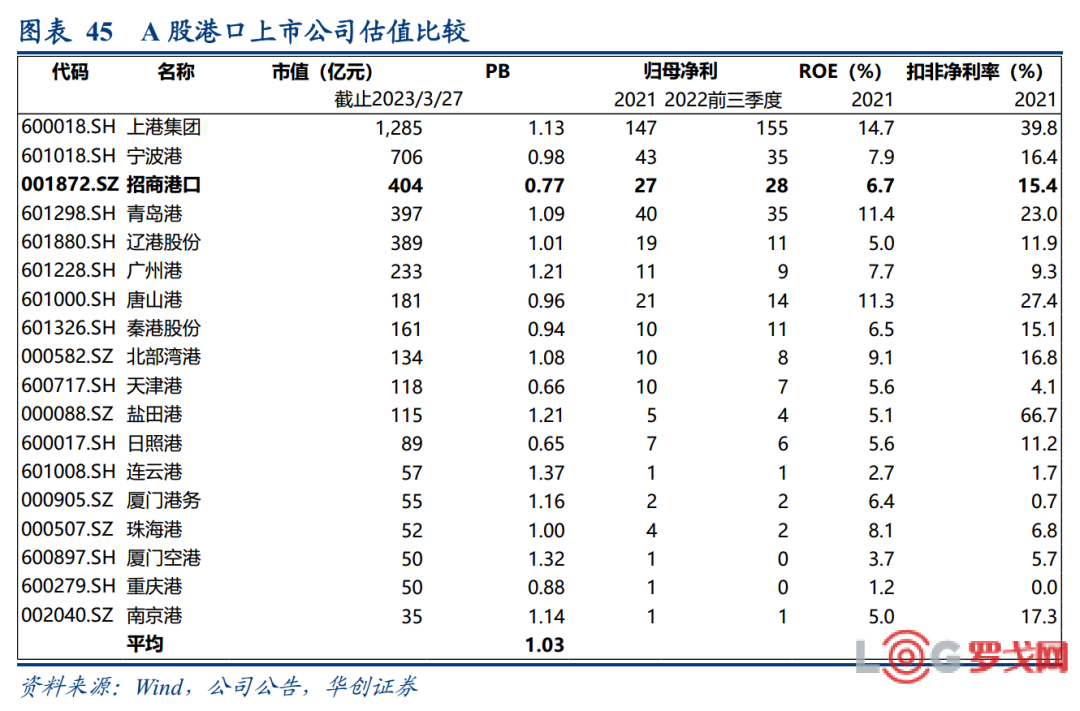

我们预计公司2022-24年实现归母净利分别为33.4、37及40.8亿,对应EPS分别为1.33、1.48及1.63元,PE分别为12、11及10倍,当前PB不到0.8倍,我们认为优质央企港口龙头PB应修复至1倍以上(行业平均),给予一年期目标价21.1元,预期较现价31%空间。首次覆盖,强推评级。

风险提示:经济大幅下滑、海外港口拓展及运营不及预期。

一、招商港口:招商局旗下全球港口运营平台,“一带一路”先行者

(一)公司是招商局旗下全球港口资产管理运营平台

1、公司大股东招商局集团具有强大的背景和资源整合能力。

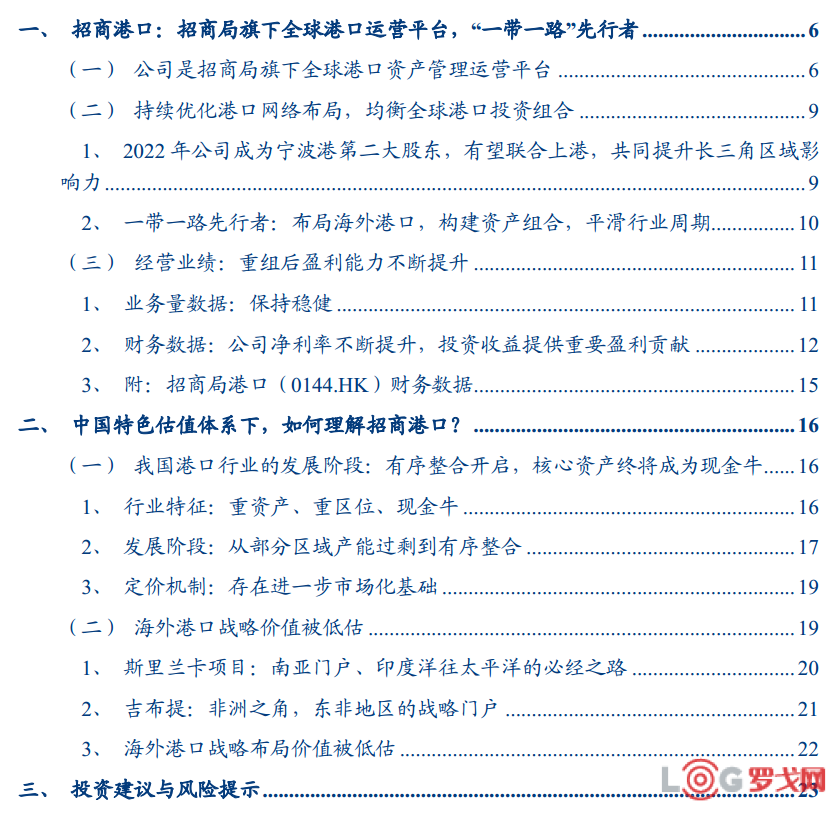

招商局集团是中央直接管理的国有重要骨干企业,是百年央企、综合央企、驻港央企,2022年,招商局由国有资本投资公司试点企业正式转为国有资本投资公司。我们认为招商局是央企排头兵,改革先锋军。招商局主要业务集中于交通物流、综合金融、城市与园区综合开发,以及近年来布局的大健康、检测等新兴产业。其中,在交通物流板块中,拥有招商港口、招商轮船、招商公路、中国外运、招商南油等上市公司。

2、公司目标是成为世界一流的港口综合服务商。

招商局“以商业成功推动时代进步”为企业使命,目标建设四个"世界一流":世界一流的港口综合服务商、世界一流航运企业、世界一流智慧物流综合服务平台商、世界一流商业银行与四个"全国领先":中国领先的投资银行、中国领先的城市与园区综合开发运营服务商、中国领先的公路及相关基础设施投资运营企业、中国领先的海洋装备制造商。

招商港口是招商局集团旗下港口业务板块管理和资本运营平台,目标是迈向世界一流的港口综合服务商,于2018年12月26日在深交所上市,由原“深赤湾”重组成立,并控股招商局港口(00144.HK),积极响应国家“一带一路”战略,参与国内外各重要区域港口资产整合。

3、公司资产分布:全球化网络布局

公司在2008年左右进行全球布局,截止22年上半年,公司港口网络遍及6大洲、25个国家和地区的50个港口。

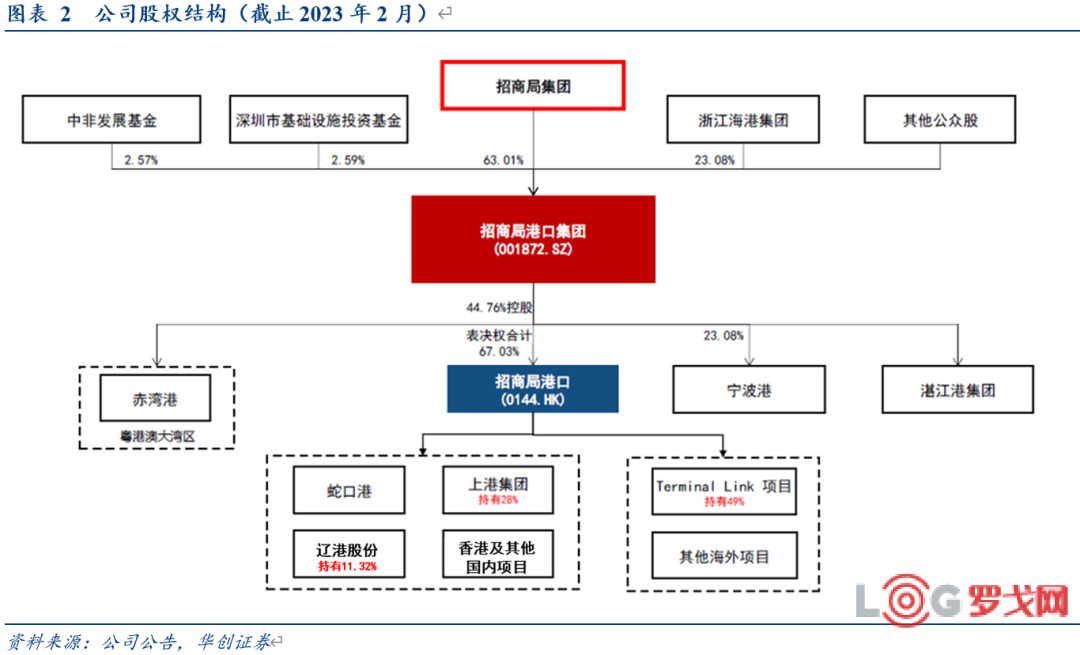

从股权分布看:

招商港口主控港口包括深圳西部港区赤港湾(公司粤港澳大湾区港口运营的大本营)以及湛江港集团;持有招商局港口(00144.HK)44.76%的股权及67.03%的表决权;同时持有宁波港(上市公司)23.08%股权。

招商局港口(00144.HK)则主控蛇口港、持有上港集团(上市公司)28%、辽港股份(上市公司)11.32%股权,并持有我国香港地区资产及所有的海外资产,包括主控的斯里兰卡科伦坡、斯里兰卡汉班托塔、吉布提、巴西巴拉那瓜等港口,以及2013年和达飞集团合作成立合资公司Terminal Link(持股49%)并通过该合资公司进行海外布局。

我们认为,在未来,招商港口或主要作为国内港口资源的整合平台,而海外项目资源布局则主要由招商局港口(00144.HK)进行。

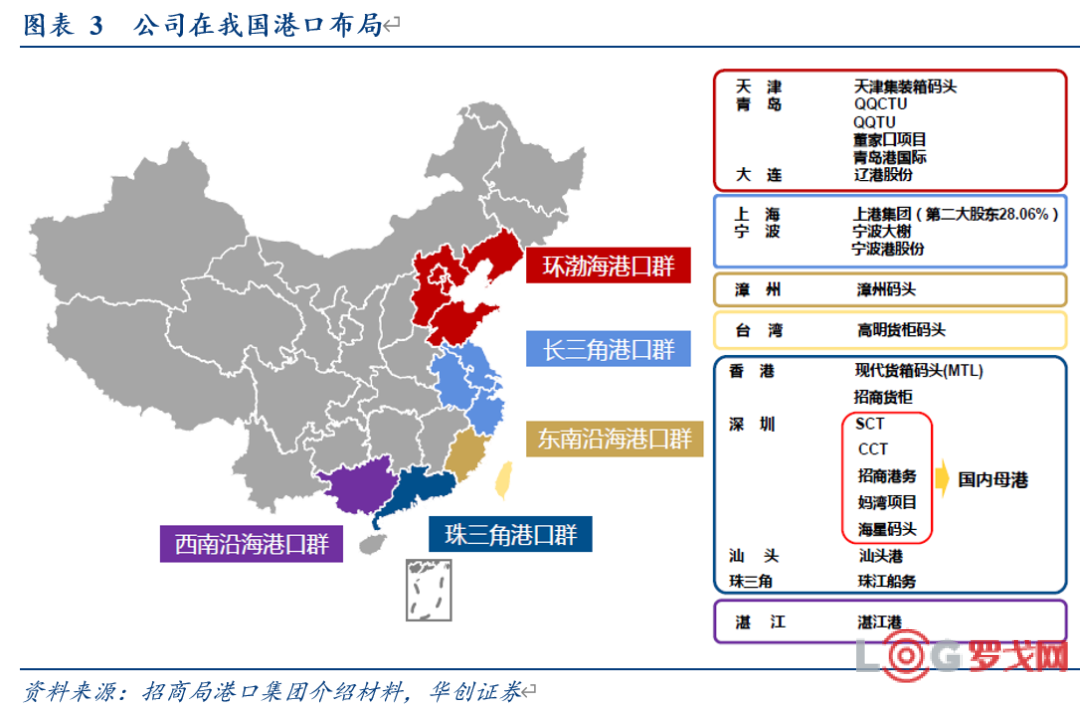

从国内主要泊位资产看:

截止2021年末,公司主要经营深圳西部港区及东莞麻涌24个集装箱泊位和18个散杂货泊位,汕头港6个集装箱泊位、3个散杂货泊位、1个煤炭专用泊位,湛江港2个集装箱泊位、34 个散货泊位,顺德新港4个多功能泊位,漳州码头2个集装箱泊位、6个散货泊位,宁波大榭4个集装箱泊位(2023年公告拟挂牌转让)。

从海外主要泊位资产看:

截止2021年末,公司主要经营斯里兰卡CICT 4个集装箱泊位、HIPG 4 个多功能泊位、2个油品泊位和4个集装箱泊位,多哥LCT 3个集装箱泊位,巴西 TCP 4个集装箱泊位。

(二)持续优化港口网络布局,均衡全球港口投资组合

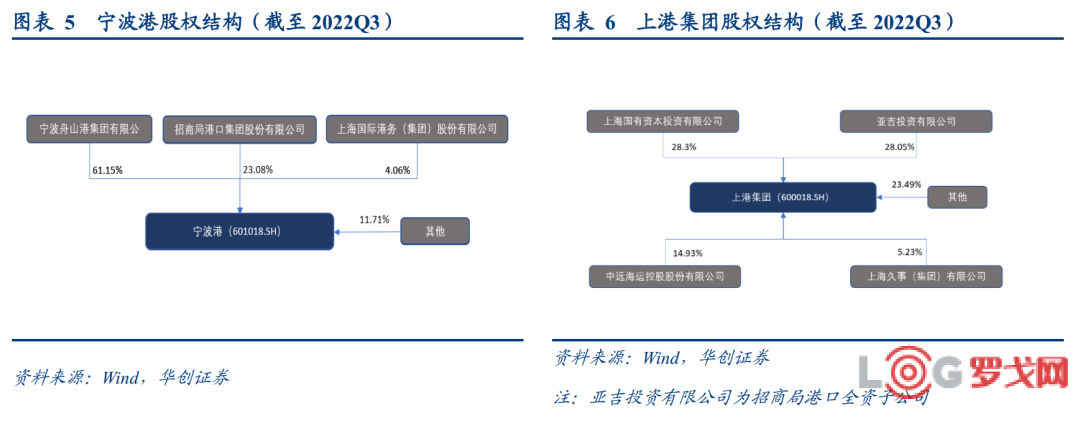

1、2022年公司成为宁波港第二大股东,有望联合上港,共同提升长三角区域影响力

2022年,港口上市公司中受人瞩目的两笔交易完成,分别为:浙江海港集团现金认购招商港口非公开发行A股股份,发行价格为18.93元/股,认购金额约109亿元,以及招商港口现金认购宁波港股份非公开发行A股股份,发行价格为3.96元/股,认购金额约141亿元。交易完成后,招商港口持有宁波港股份23.08%股份,浙江海港集团持有招商港口23.08%股份。

宁波港连续12年位居世界港口总吞吐量首位,具有稳健的经营业绩,而公司同时为上港集团第二大股东(持股28.05%),上港集团与宁波港在腹地经济中有交叉亦有协同,公司同时为两大港口第二大股东,有助于未来进一步发挥协同作用,共同做大做强长三角港口资产影响力。同时可为公司提供可观的投资收益。

2、一带一路先行者:布局海外港口,构建资产组合,平滑行业周期

港口作为航运产业链的一环,具有一定的周期属性,但全球产业链分布和变化趋势,全球经贸和产业发展规律,会使得不同区域、不同竞争优势、不同产业发展阶段的港口资产周期性不相同,因此构建港口资产的投资组合,一方面可帮助公司获得港口业务的持续增长及潜在动能,有助于拓展全球业务及客户网络,另一方面则可以帮助公司均衡发展,平滑周期。

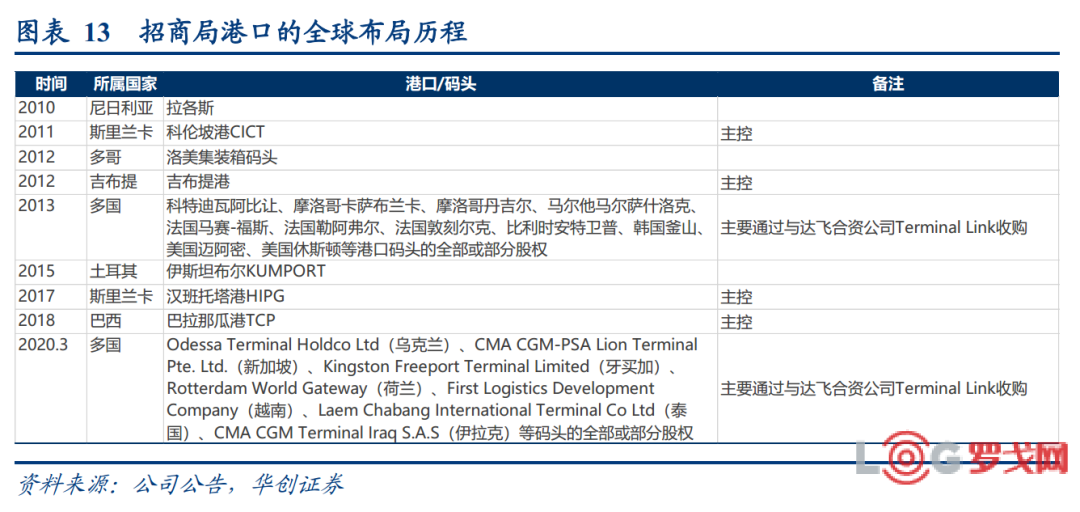

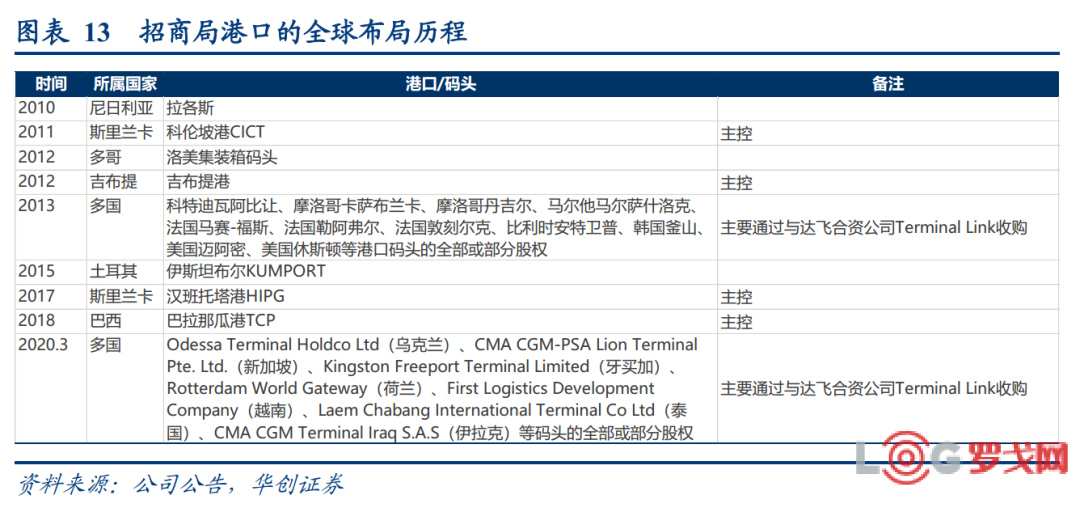

除了国内网络的不断完善与优化外,公司率先出海,布局海外港口,是积极响应“一带一路”倡议的先行者。

除前文所述,公司在斯里兰卡科伦坡、汉班托塔,吉布提,巴西巴拉那瓜投资建设了主控港外,公司与达飞集团的合作助力了全球化布局。

2013年,招商局港口以4亿欧元收购达飞集团旗下海运码头运营商Terminal Link49%股权,达飞集团持股剩余的51%,并一举获得Terminal Link在八个国家(法国、摩洛哥、马尔他、美国、科特迪瓦、比利时、希腊及韩国)拥有的13个码头不同比例的股权。

2019年招商局港口与Terminal Link签订协议,拟收购达飞航运旗下10个位于亚洲、欧洲、中东及加勒比等地区的码头股权,总代价约为9.55亿美元,并于2020年3月完成首期8个码头的收购(8.15亿美元),Terminal Link将于亚洲、欧洲、中东及加勒比等各地区的21个码头组合拥有不同水平的股权,而招商局港口的全球布局也由18个国家和地区扩大至25个。

首期收购的8个码头分别为:

Odessa Terminal Holdco Ltd(乌克兰)的50%股权、CMA CGM-PSA Lion Terminal Pte. Ltd.(新加坡)的49%股权、Kingston Freeport Terminal Limited(牙买加)的100%股权、Rotterdam World Gateway(荷兰)的30%股权、青岛前湾新联合集装箱码头有限责任公司(中国)的24% 股权、First Logistics Development Company(越南)的47.25%股权、Laem Chabang International Terminal Co Ltd(泰国)的14.5%股权及CMA CGM Terminal Iraq S.A.S(其持有Umm Qasr Terminal(伊拉克)的租赁以及所有资产及负债)的100%股权。

(三)经营业绩:重组后盈利能力不断提升

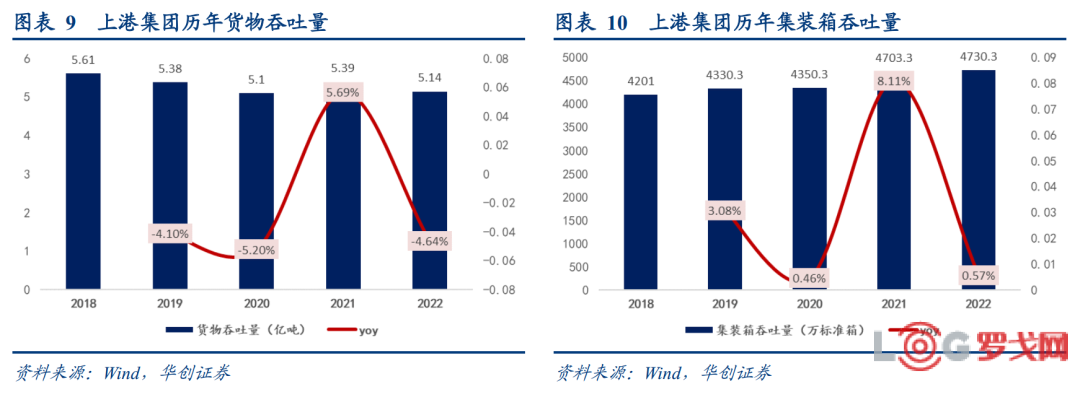

1、业务量数据:保持稳健

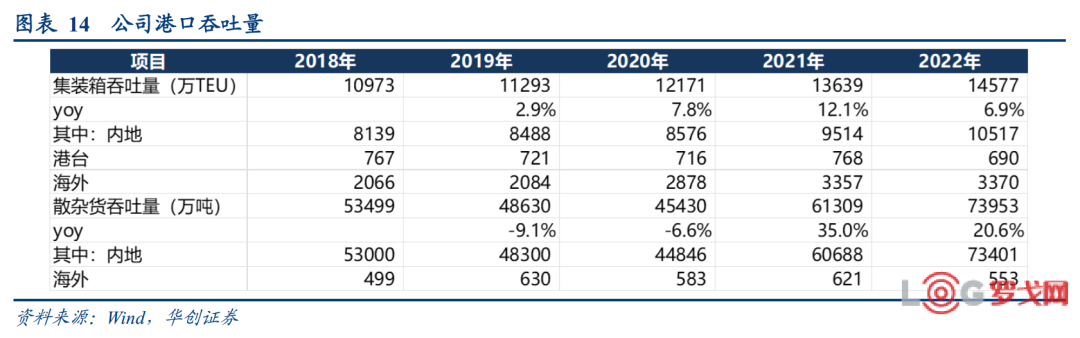

公司集装箱吞吐量稳健增长,散杂货吞吐量增长较快。从所有参控股项目加总统计(不考虑权益比例),2019-2022三年所有项目集装箱吞吐量CAGR为9%,其中内地项目为7.4%,海外项目为17.4%;散杂货吞吐量CAGR为15%,内地项目为15%,海外项目为-4.3%。持续的增长与公司近年来不断有并购项目纳入统计范畴有关,但也反应公司全球化的港口网络布局,比单一港口布局,可以更好分散风险,平滑业绩周期性。

2022年,公司所有参控股港口项目共完成集装箱吞吐量1.46亿TEU,同比上升6.9%;港口散杂货业务吞吐量为7.40亿吨,同比上升20.6%。

集装箱业务方面:内地港口项目完成集装箱吞吐量1.05亿TEU,同比上升10.5%;我国香港及台湾地区共完成集装箱吞吐量690万TEU,同比下降10.2%;海外地区港口项目共完成集装箱吞吐量3370万TEU,同比增长0.4%。

散杂货业务方面:内地港口项目共完成散杂货吞吐量7.34亿吨,同比上升20.9%;海外地区港口项目共完成散杂货吞吐量553万吨,同比下降11.0%。

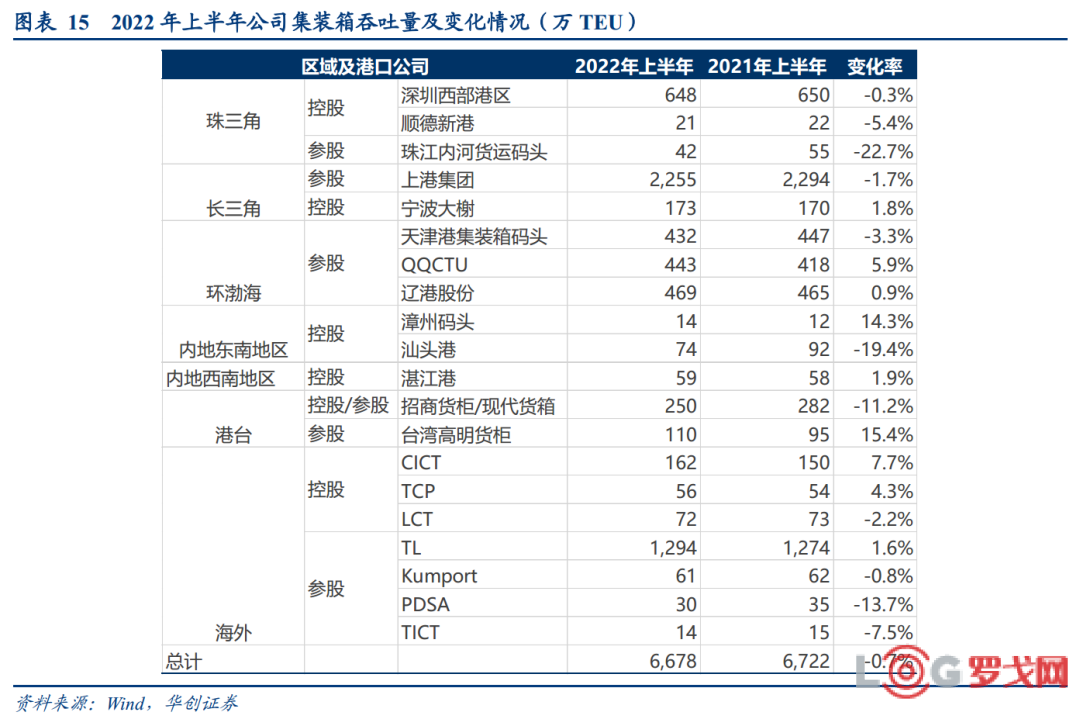

分港区看:以2022年上半年看,公司集装箱码头吞吐量合计较21年上半年小幅下降0.7%,而海外控股港口实现了整体吞吐量增长。

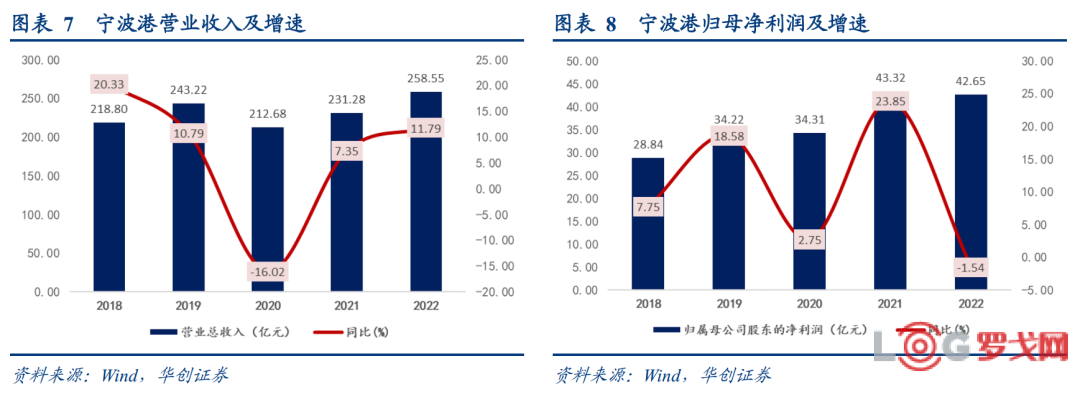

2、财务数据:公司净利率不断提升,投资收益提供重要盈利贡献

净利率不断提升。公司2018年完成重组上市,18年收入97亿,至21年收入升至153亿元,三年CAGR为16.4%,19-21年归母净利润分别为29、21及27亿元,在疫情影响下基本保持稳定,重组后毛利率和净利率呈逐年改善状态,毛利率由2019年的37%增加至42%,扣非净利率从19年的8.6%升至21年的15.4%。

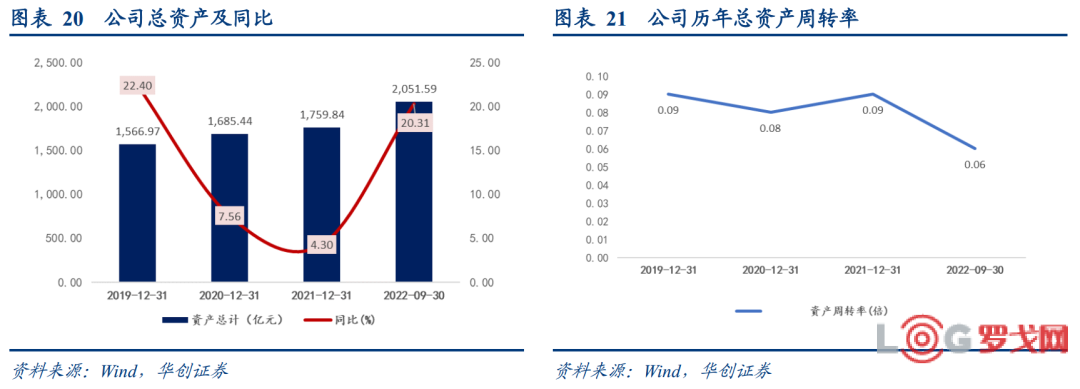

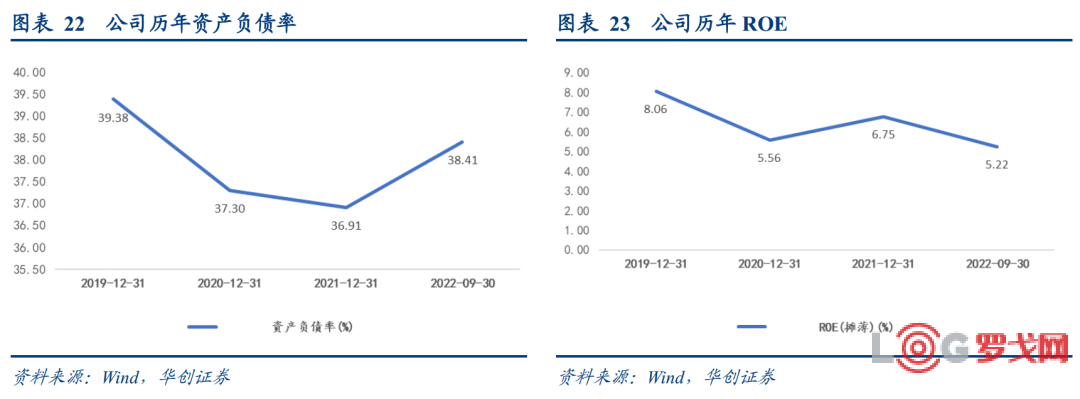

2022年前三季度营业收入121.22亿元,同比增长6.45%,归母净利润27.53亿元,同比增长13.11%;毛利率42.48%,扣非净利率21.9%;净资产收益率6.72%,由于新增投资宁波港导致2022前三季度公司总资产同比增速较快,总资产周转率有所下降,因而2022前三季度ROE略有下降。

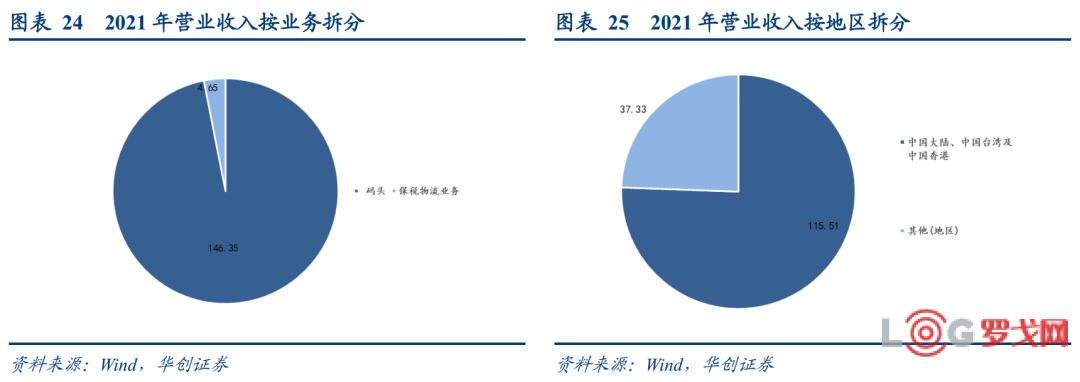

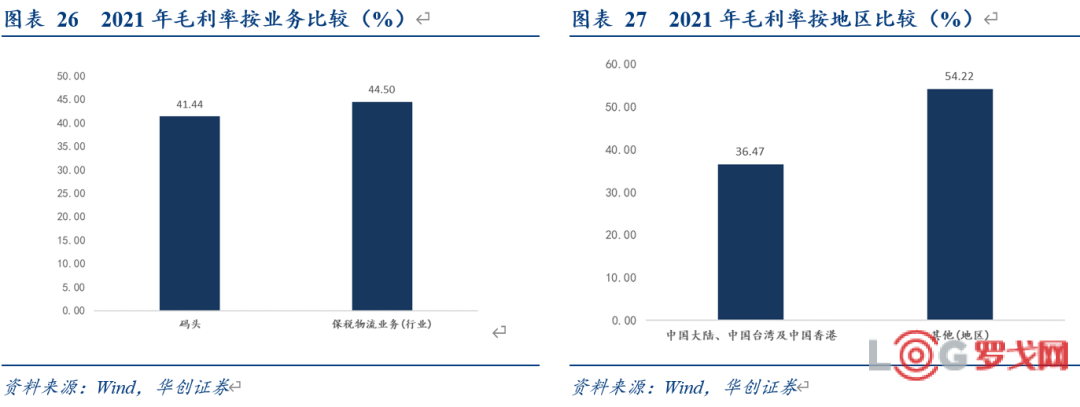

公司海外收入占比24%,毛利率较国内业务更高。按业务分,港口业务为公司主要收入来源,2021年收入146亿元,占比96%;保税业务2021年收入4.7亿元,占比3.3%。按地区分,海外地区收入占24%,国内收入占76%。海外业务毛利率2021年为54%,高于国内业务的36%。

投资收益提供重要盈利贡献。

以2021年为例,公司投资收益62.9亿,其中上港集团为41.9亿元,占比66.6%为最大项;南山集团收益6.85亿元,占比10.9%;辽港股份收益为1.8亿元,占比2.8%;宁波舟山为2.3亿元,占比3.7%。

注:2023年宁波港收益将以23.08%股权确认。

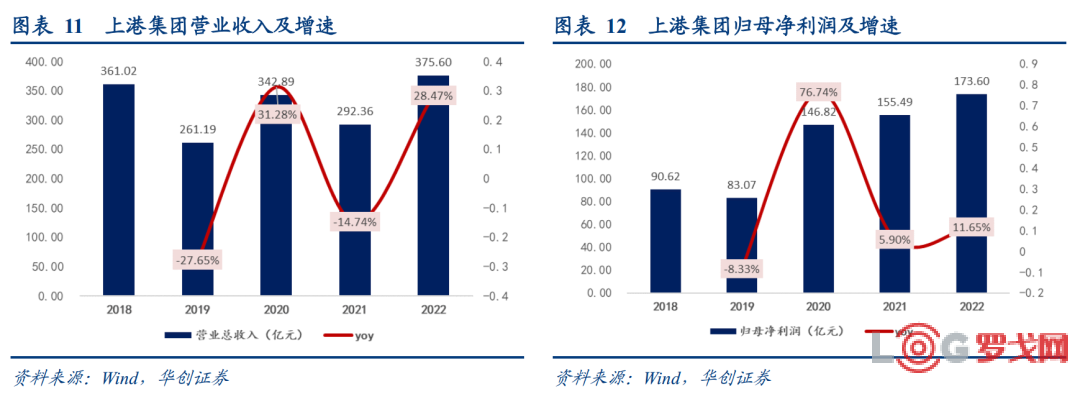

3、附:招商局港口(00144.HK)财务数据

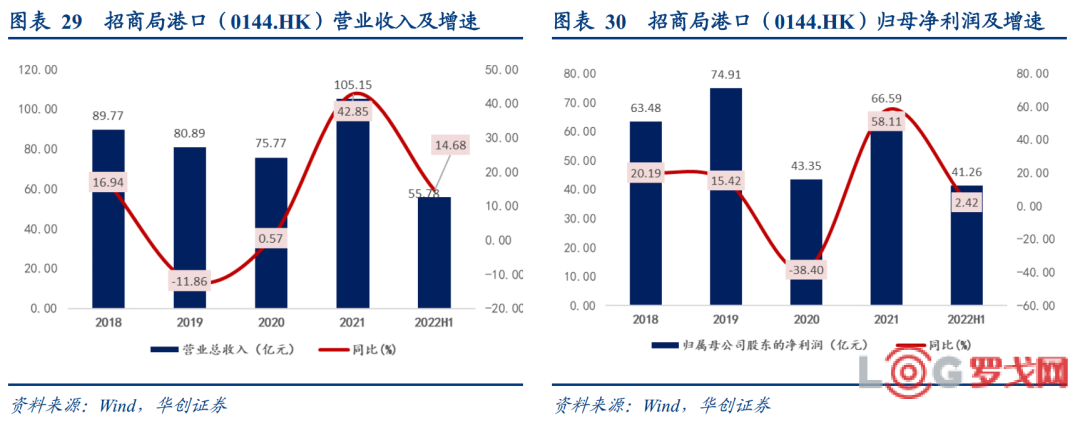

近年来招商局港口(00144.HK)收入和利润均呈现稳定增长态势,营业收入2016-2021年5年CAGR为7.8%,归母净利润为6.3%。

2022H1招商局港口(00144.HK)项目共完成集装箱吞吐量6628万TEU,同比-0.3%。其中国内项目完成集装箱吞吐量4939万TEU,同比-1.0%,海外地区项目1689万TEU,同比+1.5%,海外地区项目增长主要得益于Terminal Link、CICT、TCP吞吐量的稳健增长。

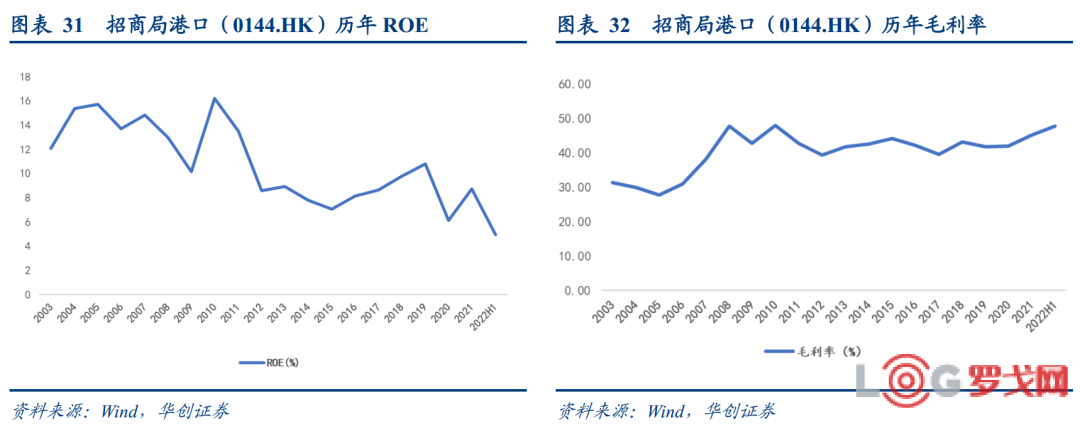

招商局港口(00144.HK)ROE近年来呈下滑趋势,主要原因为港口项目的整合使得权益规模增加较大,权益性投资近5年CAGR为8.2%,增长速度高于公司收入利润,虽盈利能力持续改善,权益投资增长仍使得ROE水平有所下降。

二、中国特色估值体系下,如何理解招商港口?

在报告《载旗航空的荣耀、周期价值的跃升——中国特色估值体系下如何理解中国国航》中,我们提出理解“中特估”,是在传统利润指标外,增加多元维度的观察,并结合我国产业发展特征及机制体制特色综合给予评估。

(一)我国港口行业的发展阶段:有序整合开启,核心资产终将成为现金牛

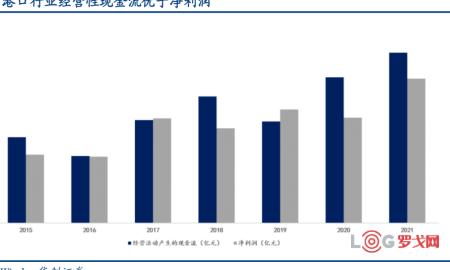

1、行业特征:重资产、重区位、现金牛

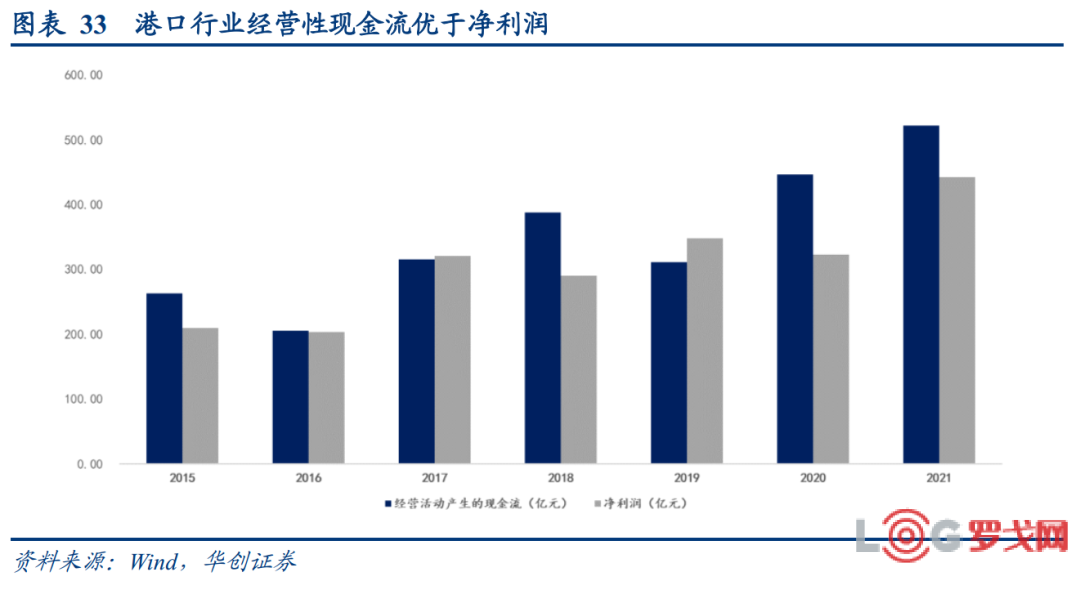

重资产:港口行业是资本密集行业,投资规模大、投资回报周期较长,项目收购、开发建设、码头设施升级等均需要资金支持。但因固定资产折旧成本占成本比重相对较高,又具备规模效应及价格弹性。

重区位:港口业务发展与辐射的腹地经济、港口的天然条件,以及周边港口竞争等均有关。区位是港口企业的重要竞争优势。

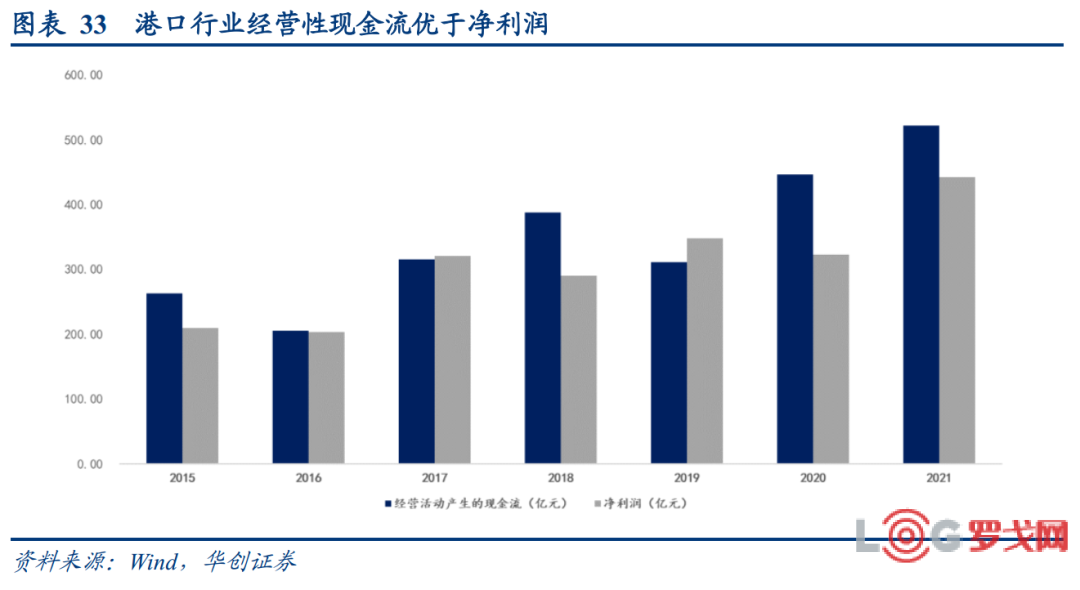

现金牛:港口企业的主业收入来自于港口装卸、仓储、运输及其它配套服务,收入=货物吞吐量*装卸费费率,固定资产折旧占成本比重相对较高,成熟期港口现金流大于净利润且稳定。

货物吞吐量的高低取决于产能规模大小,以及经济环境和进出口贸易环境影响;装卸费费率则包括政府定价、政府指导价及市场调节价三部分。

2、发展阶段:从部分区域产能过剩到有序整合

自2001年加入WTO以来,我国港口行业可划分为三个主要发展阶段。

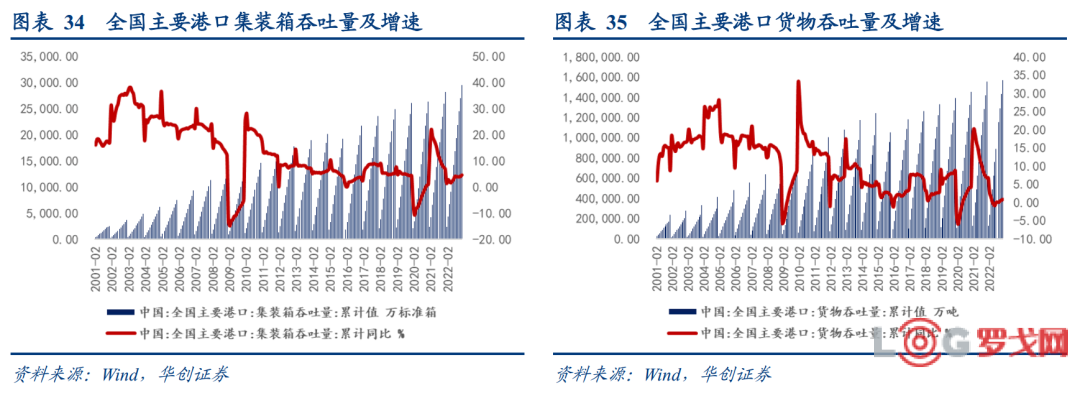

第一阶段:2001-2014年,行业高速成长期,加入WTO世贸组织,为我国港口行业带来了高速增长。

第二阶段:2015-2017年的行业成熟期,我国经济进入新常态,港口吞吐量增速回落,港口发展逐渐进入成熟期,出现了部分区域的产能过剩。

第三阶段:2017年我国港口行业发展步入升级整合期,建设高质量港口以实现交通强国目标下,我国港口供给侧整合持续推进。

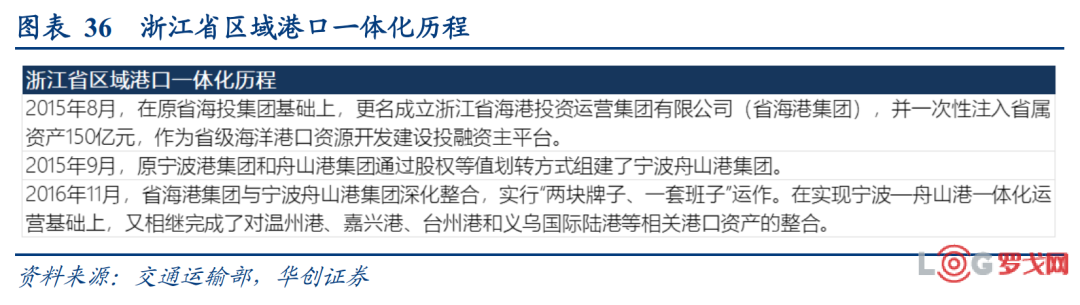

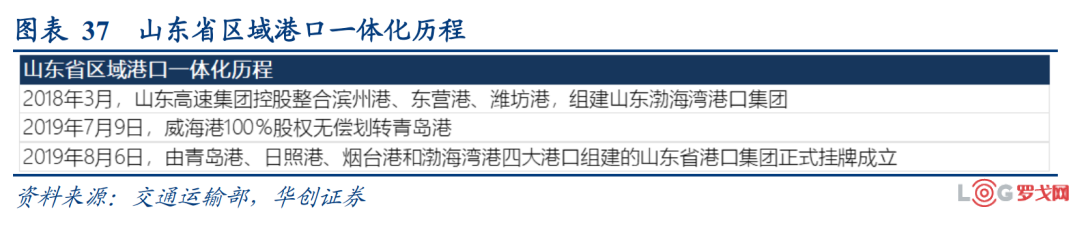

我国区域港口一体化改革,以推进“一省一集团”为方向,浙江、山东、辽宁等省份先后成立了省级港口集团,作为整合省内港口的平台持续推进区域整合。

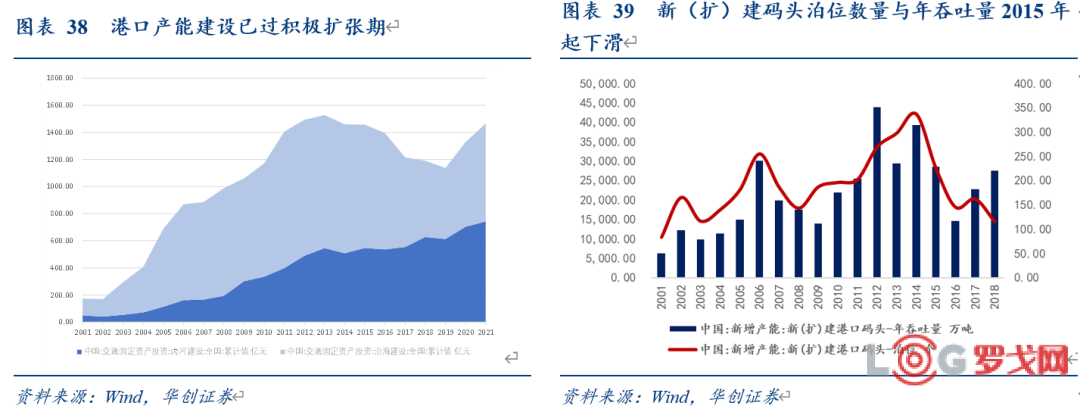

资本开支角度看:在出口贸易的快速增长带动下,全国港口年度固定资产投资额从2001年的174亿元增长至2013年的1528亿元,增长近8倍,且新增产能集中在沿海港口,此阶段带动港口资本支出高增。但从2014年到2019年,港口年度固定资产投资缩减,从1460亿元收窄至 1137亿元,从此阶段开始行业扩产较为谨慎。

尽管2020-21年有所提升,但我们认为行业资本支出在需求端平稳增长和供给端区域整合趋势下,积极扩张期已过,结合港口较长的使用期限属性,在行业迈过固定资产扩张期进入成熟期后,港口资产现金牛属性凸显。

同时从新建码头泊位数据看:我国新(扩)建码头吞吐量在2012年左右进入高峰期,新建码头停泊位则在2014年达到高峰,当年新增停泊位337个。随着行业发展进入成熟期,2015年起新(扩)建码头泊位数量呈下滑趋势。

3、定价机制:存在进一步市场化基础

我国港口收费实行政府定价、政府指导价和市场调节价相结合方式,其中:

实行政府定价的港口收费包括货物港务费、港口设施保安费、国内客运和旅游船舶港口作业费;

实行政府指导价的港口收费包括引航(移泊)费、拖轮费、停泊费、驳船取送费、特殊平舱费和围油栏使用费;

实行市场调节价的港口收费包括港口作业包干费、堆存保管费、库场使用费,以及提供船舶服务的供水(物料)服务费、供油(气) 服务费、供电服务费、垃圾接收处理服务费、污油水接收处理服务费。

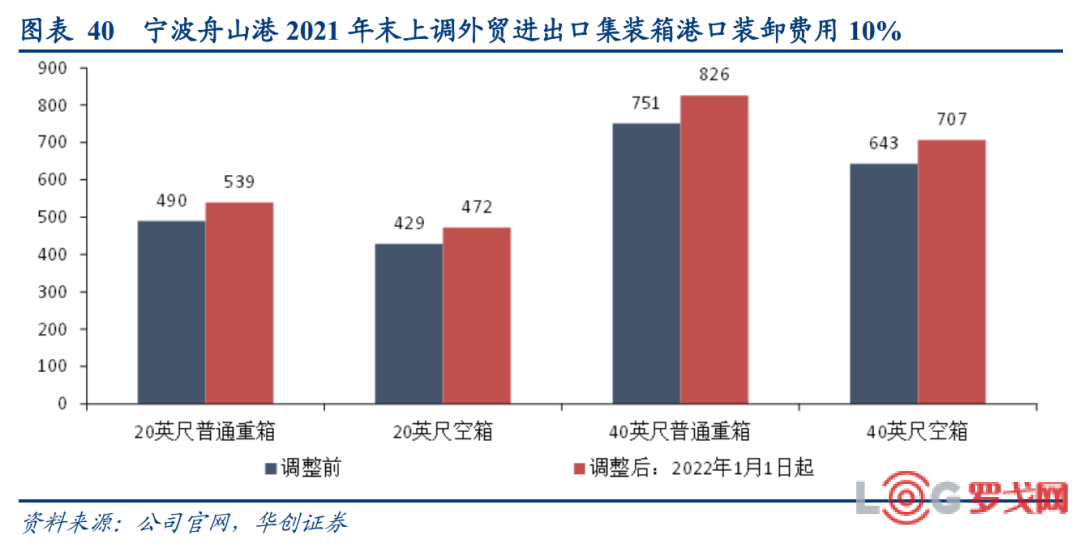

2021年12月,宁波舟山港发布《宁波舟山港外贸进出口集装箱港口收费目录清单(202111版)》,宣布自2022年1月1日起,将外贸集装箱装卸费上调10%。

其中:普通重箱装卸包干费20英尺箱由490元/箱上调至539元/箱;40英尺箱装卸包干费由751元/箱上调至826元/箱。空箱装卸包干费20英尺箱由429元/箱上调至472元/箱;40英尺箱由643元/箱上调至707元/箱。

上调费率的还包括广州港等。

根据马士基统计的码头装卸费指数来看,我国费率低于国际标准。随着港口整合与区域化协作持续推进,预计未来国内沿海港口同质化价格竞争将减弱,奠定费率企稳回升的基础。

(二)海外港口战略价值被低估

我们以公司海外主控港口斯里兰卡科伦波、汉班托塔以及吉布提港口的战略布局为例,来阐述我们认为公司海外布局战略价值被低估。

1、斯里兰卡项目:南亚门户、印度洋往太平洋的必经之路

招商港口在在斯里兰卡布局主控了科伦坡CICT和汉班托塔HIPG港口,项目战略意义重大。

斯里兰卡是我国提出“一路一带”倡议的重要节点,也是最早加入“一带一路”倡议的国家之一。

科伦坡CICT港口是斯里兰卡最大的港口之一,共有3个泊位,1200米岸线,于2014年竣工投入运营,经营期限为35年,招商局港口持股85%,斯里兰卡港务局占15%股份。

2022年吞吐量为321.5万标箱,产能为400万标箱左右。

汉班托塔港HIPG港口共有10个泊位,3487米岸线,招商局港口持股65%,2017年中国和斯里兰卡签订汉班托塔港的管理开发协议,招商局港口租用港口及周边约60.7平方公里的土地99年。2022年吞吐量为129万吨散杂货,突破50万辆滚装船。

地理优势:南亚门户、印度洋往太平洋的必经之路

斯里兰卡有着优越的地缘经济位置和海洋位置。

作为南亚地区重要的海上交通枢纽,科伦坡港离世界最繁忙的国际海上贸易东西航线仅30余海里,成为欧亚、太平洋、印度洋地区世界航海线的重要航站及补给站。科伦坡港位于印度洋航道,是印度洋往太平洋的必经之路,科伦坡南国际集装箱码头可作为中国海上运输的中转站,并为海上补给提供更高的安全性和运输效率。

汉班托塔港位于斯里兰卡南部省,直面广阔的印度洋,向东是亚太地区,向南是澳大利亚,向北是南亚,向西是非洲和中东,拥有较大的交通枢纽潜力。

腹地经济:经济增长快速的南亚地区

斯里兰卡辐射正处在经济快速发展阶段的南亚地区。南亚地区的人口超过了17亿,约占世界总人口的20%,具备成为世界工厂和消费增长点的潜力。2021年中国与南亚国家贸易额达到1875亿美元,比2019年疫情之前高出500多亿美元,比十年前翻了近一番。自2013年以来,南博会已成功举办六届,共有89个国家、地区和国际组织先后参展参会,累计3331个项目签约,签约金额超4.3万亿元人民币,极大地推动了中国与南亚国家的经贸往来和交流合作。

2、吉布提:非洲之角,东非地区的战略门户

招商局港口于2012年12月投资吉布提港,出资1.65亿美元,经营年限为无限期,持股23.5%,其余股份为吉布提政府持有,但公司是港口的主要运营者。招商局入股吉布提港后,通过推动DMP新港区的建设和运营模式转变,实现吉布提港经营管理全面提升。

吉布提港有限公司下属共4个码头,为吉布提多功能码头(持股100%)、吉布提多功能新码头(持股100%)、吉布提多哈雷集装箱码头(持股66%)、吉布提干港(持股23%)。

地理优势:被喻为“石油通道上的哨兵”

吉布提位于远东与中东连接红海、地中海、欧洲及美东的主航道,地理位置重要,被称为“红海前哨”,又被喻为“石油通道上的哨兵”。因吉布提东北部扼守着进出红海-亚丁湾的交汇处,属于全球为数不多的石油航运生命线。

辐射区域:东非、中东、红海地区

吉布提国土面积2.32万平方公里,总人口约92万,提辐射东非、中东、红海地区,其对埃塞俄比亚的依赖重,埃塞的发展将成吉布提经济发展重要外部驱动力。

2020年前,吉布提和中国的贸易额已经超过23亿美金,95%是吉布提进口中国商品。借用这个进口通道,肯尼亚、埃塞俄比亚、厄立特里亚等国对华进口的贸易额也有上升,吉布提港每年处理内陆邻国埃塞俄比亚近九成进出口货物,后者是东非最大也是发展最快的经济体,也是中国在东非最重要的经济伙伴。

3、海外港口战略布局价值被低估

我们以斯里兰卡与吉布提两个海外项目的布局,说明战略地位的重要性。我们认为公司海外港口战略布局的资产价值被低估。

其一、港口资源不能再生,海外优质项目可遇不可求,公司作为第一批出海收购布局全球网络,已经抢占了先发优势。

其二、在国际局势复杂多变的背景下,国际贸易供应链的自主安全可控将上升到全新高度,而关键贸易节点、贸易通道的核心资源卡位,具备的战略意义超过纯粹盈利的回报。

三、投资建议与风险提示

1、盈利预测:我们预计公司2022-24年实现归母净利分别为33.4、37及40.8亿,对应EPS分别为1.33、1.48及1.63元,PE分别为12、11及10倍。

2、投资建议:我们认为优质央企港口龙头PB应修复至1倍以上(行业平均),给予23年预计净资产1倍PB,对应目标价21.1元,预期较现价31%空间,首次覆盖,“强推”评级

2、风险提示:

经济大幅下滑的风险。经济活动是带动港口吞吐量增长与衰退的直接因素,经济处于扩张期时,运输需求增加,港口行业的业务量上升;当经济处于低潮时期,运输需求减少,港口行业的业务量降低。而港口行业的重资产属性,使得一旦需求不及预期,会带来利润的较大波动。

海外港口拓展及运营不及预期的风险。公司港口分布于全球25个国家个地区,各个区域政治、经济、社会环境不同,对公司的国际化经营管理能力要求较高,而国际贸易摩擦加深也将带来一定的经营风险,因此海外港口业务运营及拓展面临一定的不及预期的风险。

具体内容详见华创证券研究所2023年3月28日发布的报告《招商港口(001872)公司深度研究报告:“一带一路”先行者,战略价值被低估—中国特色估值体系下如何理解招商港口》