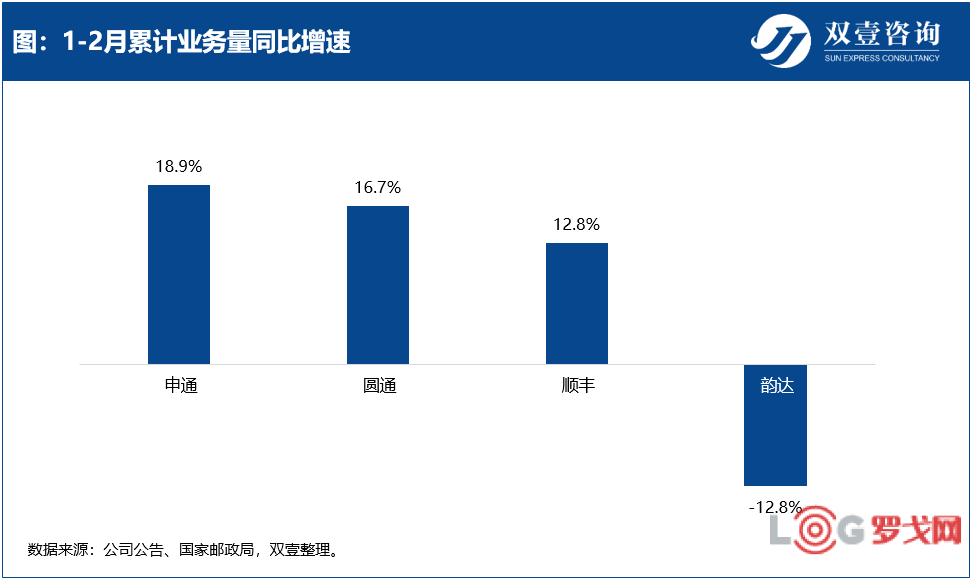

[罗戈导读]2023年开年,各大快递公司表现分化,申通、圆通业务量同比增速迅猛,韵达2月增速落后,1-2月累计业务量同比增速出现负增长。

[罗戈导读]2023年开年,各大快递公司表现分化,申通、圆通业务量同比增速迅猛,韵达2月增速落后,1-2月累计业务量同比增速出现负增长。

2023年开年,各大快递公司表现分化,申通、圆通业务量同比增速迅猛,韵达2月增速落后,1-2月累计业务量同比增速出现负增长。

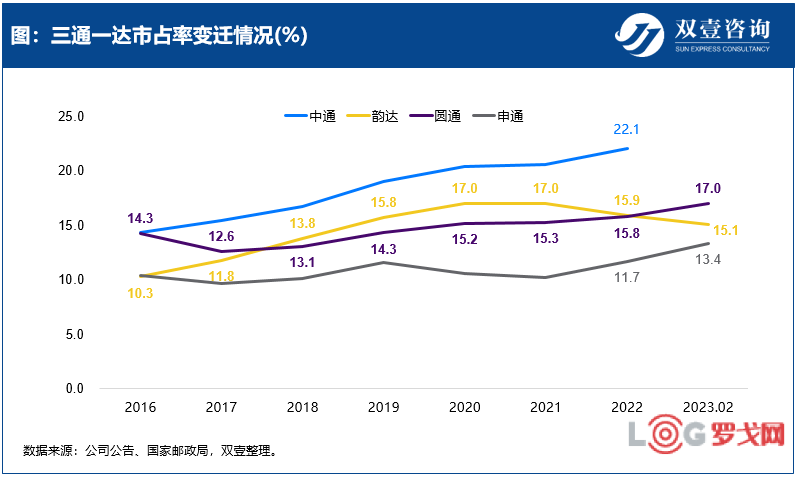

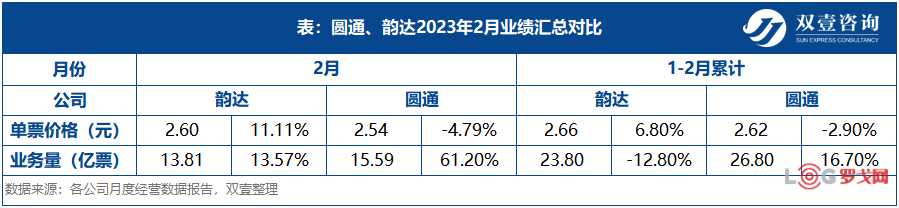

份额方面,在四通一达的同质化竞争中,历经长期胶着的追逐,圆通与韵达市占率差距在2022年急剧缩小,2023年初圆通反超韵达,再次夺取第二名宝座。

作为快递支柱的电商行业流量见顶,市场已从高速草莽发展转向精细化运营。中长期看快递行业总体需摆脱同质化竞争,探索出有效的高质量竞争路径。行业进入分化期,各公司需通过持续降本增效、提升服务体验和网络韧性等方面不断增厚竞争壁垒,以实现突围。

分化过程中或伴随着各类形式的竞争和格局变动。在近期单量回升的刺激下,圆通超越韵达夺取行业第二,韵达屈居第三与申通差距缩小,本次份额之战的变迁是如何发生的,韵达又将从此落败下阵吗?

较早且均匀的投资布局,转、运、派成本的优化,有执行力的数字化和标准化转型,带来圆通核心能力的全面提升。各项措施配合补充,促成优秀的成本管理,逐步积累的精细化能力提升或将持续助力圆通长期竞争力的增强。

圆通在建筑物获取和建设上的布局早且相对均匀,扩张节奏也表现较优,规模排名靠前。这是圆通近年来业绩持续改善的重要原因之一。2019年开始,圆通加大机器设备投放力度后,转运中心的单票人工及其他成本迅速追平同行,2021年圆通、中通和韵达,分别为0.25元、0.26元和0.26元。这两个因素叠加作用使圆通投资能力迅速上台阶。

圆通的转、运、派成本自2019年以来全面优化,实现追平甚至超越同行。

具体而言,“转”环节单票成本降至2022H1的0.32元/票(圆通行业最低,中通0.33),圆通的新增件量与分拨中心新增投入比也迅速拉高,圆通在把握分拣中心投入和件量增长节奏方面的能力显著提升;

“运”环节,2019年后单票成本从0.69元/票降至2022H1的0.52元,与中通持平;

“派”环节,在保持加盟商网络稳定,业务向好基础上,单票派费(2021年圆通为1.16元,韵达为1.17元)和单票派费收入占比(2021年圆通50.4%,韵达53.0%)均最低。

转、运、派成本的优化提升了产能利用率,让总部和加盟商都获得了较好的经营回报,从而建立了长期稳定的良性合作关系。

圆通近两年充分发挥数字化转型优势赋能加盟网络,优化网络质量。客户管家、网点管家和管理驾驶舱等产品加速了圆通数字化进程,数字化和标准化的功能创新实实在在提升了圆通的客户体验和精准营销能力。然而在快递行业这种重运营的行业,系统研发并不会带来技术壁垒,圆通的执行推广能力才是助其取得部分领先优势的原因。

从2022年市场份额险胜圆通,到2023年初被其反超,韵达看到了市场份额的转换,却仍表示要坚持既有战略,韵达的底气源何而来?

韵达在2023年初的内部会议中强调,要坚持以网点发展为核心共建网络平台,坚持以客户为中心的交付能力建设,坚持以快递为核心的生态圈布局,夯实底盘建设,布局产业带,打造生态圈,提升数字化服务能力,构建韵达全网核心竞争力;要继续打造城市供应链和农村供应链服务能力,进一步推进“客户分群,产品分层”,以市场需求为导向,以客户满意为宗旨,为客户提供全链路一体化、数字化、移动化综合解决方案,满足客户多样化服务需求,促进行业的高质量发展。

韵达已逐步关闭并缩编市场部的接口与从业人员,“相关接口”目前已经关闭30%-40%,这对网点来说绝对是一大利好。对市场部大刀阔斧的改革,足以表明韵达将“网点”作为发展核心的决心。

韵达从四个方面加强了对加盟商和网点的赋能和管理:

(1)细化运营颗粒度。以服务能力、客户需求和市场竞争为依据,稳步做好快递服务网络的颗粒度完善、细化工作;

(2)信息化由上而下做渗透管理。不断探索新型管控措施,通过信息化手段、科技能力把生产运营监控体系和服务质控体系覆盖到网点、快递驿站及快递小哥,持续保障服务网络健康、稳定发展;

(3)强化供应链协调能力。加快推进供应链业务与快递业务的协同效应,充分发挥核心资产优势,挖掘“引客入仓”、“上仓下配”、“网格仓赋能”、“干支协同”、“网点直跑”等经营敏捷性,解决客户及网点的痛点,降低全网全流程经营成本;

(4)打造灵活性末端网络。通过加快构筑网点、网格仓、快递驿站、快递柜等多元化末端服务网络,加强网络延伸性,提升末端网点处理能力。其中,网格仓是通过减少末端到分拨短驳距离,降低支线运输成本;之后在通过集中自动化操作,降低末端分拣成本;通过缩短末端分拣派送时长、提升全链路时效。

此外,韵达推出了一系列实实在在的帮扶措施,如设立1亿元人民币专项基金,定向帮扶疫情中受影响严重、需要恢复经营的韵达加盟商,帮助加盟商渡过难关,迅速恢复经营。然后通过人才培训、推荐IT信息化建设、建立沟通平台等措施赋能网点。助其降本增效,实现全网共赢。

提升加盟商、网点运营质量、打造全网一体的同时,韵达将核心资源转变到了“追求有质量的增长”上,力争实现“客户分群,产品分层,持续提升客户体验”的目标,建立品牌和服务优势。

如今年初在客户商家端上线的“韵达客户助手”,推出了首款专门面向商家的一站式服务产品,集合了多项强大功能,支持商家多端操作,推动网点数字化、智慧化管理。

这些举措的实际效果如何呢?

我们发现,在业务量增速和份额降低的另一面,韵达在2023年单票收入实现了正增长,而圆通、申通均为负增长。

当大家提到顺丰时,常会联想到快、高质量,更好的服务,而三通一达对普通用户来说却似乎没太多区别,行业已逐渐进入存量时代,头部将比拼未来的市场份额竞争,当这些公司能与不同的业务或价值强绑定,占据用户心智时,就能逐渐摆脱了同质化竞争的窠臼。

顺丰的市场占有率并不算高,营收却常年保持领先,这无疑也为韵达定制化发展差异性竞争优势的路线提供了先例,或许这也增强了韵达坚持既有战略不动摇的底气。

对于加盟制快递而言,直播电商崛起带来的增量逐渐触顶,叠加电商包裹货值进一步下行,2023年的压力不言而喻。圆通速递与韵达股份两家企业都默契地提出提升品牌溢价能力,再次试探“高端化”。

韵达试图大力发展高附加值产品,集中精力开拓分层产品客户群。“能够为核心大客户、大平台、大电商等提供差异化服务产品,满足‘腰部’以上客户的定制化产品需求,能与电商平台合作探索专项产品。”

圆通则提出将对快件全程时长、投诉率、遗失破损等各项指标实行精准管控,继续提升服务质量。

2022年是快递行业供需两弱、增长低基数的一年,但需求复苏信号已经出现,2023年1月前五天快递日均业务量同比增长16.7%,增速大幅改善,复苏节奏明显领先全行业。

无论是高端化还是产品分层,圆通和韵达对于率先迈入利润修复期的竞争已经打响。

“客户结构优化的动作全面扩散到全行业,再次验证快递产业发展规律从同质化拼成本到差异化比服务的变化”

如果说圆通的超越是长期积累的成果,那么韵达则在坚定地执行自己的差异化战略。

新的战局已悄然开启,脱离窠臼需要有着壮士断腕的决心和勇气。韵达虽然业务量下滑不及同行,但单价提升已见成效,差异化竞争先人一步。

因此,煮酒论英雄,胜负仍难分。快递行业的中长期分化格局仍值得我们拭目以待。